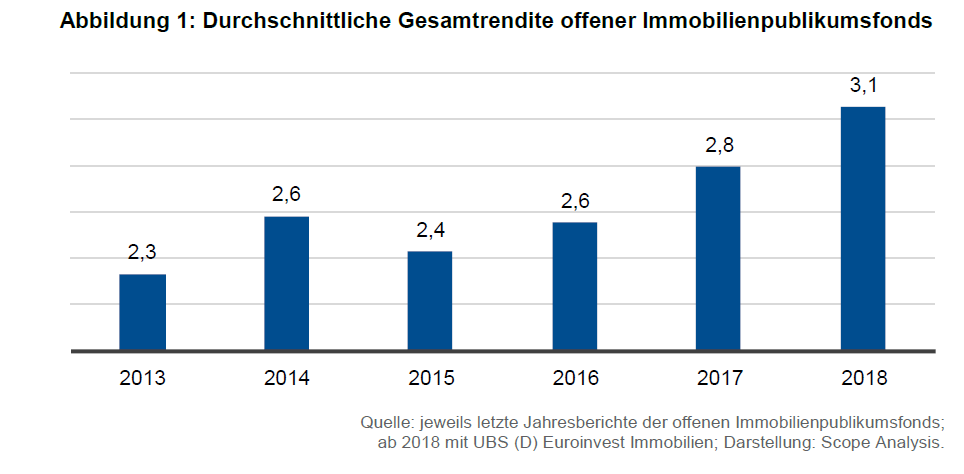

Scope hat die Entwicklung der Renditekomponenten von 17 offenen Immobilienfonds untersucht, deren Portfolios überwiegend aus Gewerbeimmobilien bestehen und die vor 2017 aufgelegt wurden. Fazit: Die durchschnittliche Gesamtrendite offener Immobilienpublikumsfonds ist in den vergangenen sechs Jahren gestiegen – von 2,3 Prozent auf 3,1 Prozent.

Renditekomponenten

Die Rendite eines offenen Immobilienfonds setzt sich im Wesentlichen aus drei Komponenten zusammen:

- Netto-Mieteinnahmen (Mieteinnahmen abzüglich Bewirtschaftungsaufwand)

- Wertänderung der Objekte (Ermittlung durch zwei unabhängige Gutachter)

- Verzinsung der vom Fonds gehaltenen Liquidität.

Weitere Parameter sind insbesondere der Leverage aus der Finanzierung, Währungsänderungen und natürlich die Kosten für die Fondsverwaltung, die allerdings in der aktuellen Analyse von Scope nicht explizit betrachtet wurden.

Im vergangenen Jahr konnten die Fonds eine durchschnittliche Netto-Mietrendite in Höhe von 4,1 Prozent (2017: 4,2 Prozent) erwirtschaften. Dieser Wert sinkt seit 2013 kontinuierlich, von ehemals fünf Prozent auf nunmehr 4,1 Prozent. Hauptgrund für den sukzessiven Rückgang der Netto-Mietrendite ist das gestiegene Preisniveau beim Ankauf neuer Objekte. Ein weiterer – von Scope nicht erwähnter - Grund sind Mieter-Incentives, also insbesondere mietfreie Zeiten, die zum Beispiel bei der Verlängerung eines Mietvertrages gewährt werden.

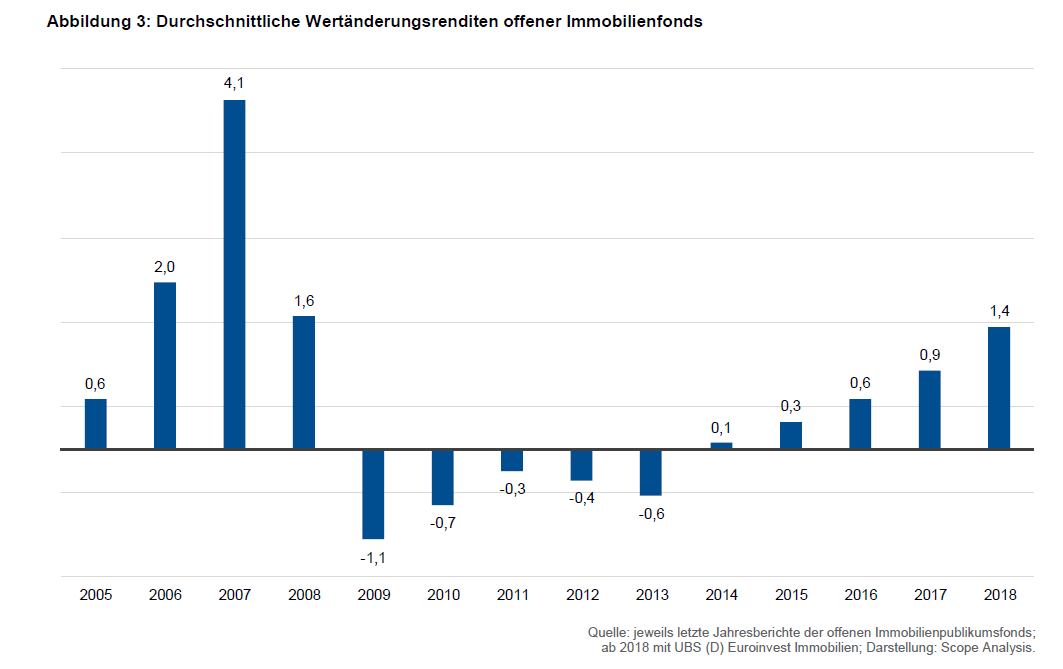

Die durchschnittliche Wertänderung der Immobilien stieg im Jahr 2018 auf 1,4 Prozent (2017: 0,9 Prozent). In den Jahren nach der Finanzkrise waren die Wertänderungen über mehrere Jahre negativ, seit 2014 ergab sich ein kontinuierlicher Anstieg. Die von Scope ausgewiesenen negativen Werte für die Jahre 2009 bis 2013 geben allerdings nicht die Entwicklung des Gesamtmarktes repräsentativ wider. In der aktuellen Studie sind nur solche Fonds berücksichtigt, die heute noch existieren. Folge der Finanzkrise war aber auch, dass eine Vielzahl von offenen Immobilienfonds liquidiert werden mussten. Die negativen Wertänderungen der Immobilien dieser Fonds war teilweise dramatisch. Einen Überblick dazu gibt es hier.

Der nahezu weltweite Preisanstieg bei Immobilien findet mit einer gewissen Verzögerung auch Eingang in die vierteljährliche Bewertung der Immobilien durch die Gutachter. Diese Preisanstiege werden durch die Gutacher allerdings nur sukzessive bei der Bewertung der Immobilien eingepreist. Das liegt an der Systematik der Bewertung, die insbesondere auf nachhaltig erzielbare Mieten abstellt.

Die dritte Komponente, die Liquiditätshaltung, kostet die Fonds seit Jahren Performance. Grund hierfür ist insbesondere die Null-Zins-Politik der Europäischen Zentralbank. Im vergangenen Jahr erreichte die Liquiditätsrendite laut Scope mit faktisch null Prozent ihren absoluten Tiefstand. Von den betrachteten 16 Fonds weisen zehn sogar eine negative Liquiditätsrendite auf. Hinzu kommt, dass den Fonds auch für die keinen Ertrag bringende Liquiditätshaltung anteilig Fondsverwaltungskosten in Rechnung gestellt werden.

Globalfonds vs. Europafonds

Die aktuell geringeren Renditen der weltweit anlegenden Immobilienfonds im Vergleich zu den Fonds, die sich ausschließlich auf Europa fokussieren, lassen sich laut Scope durch die teilweise hohen Währungsabsicherungskosten erklären. Durch die internationale Streuung der Investitionsstandorte gewinnt das Währungsmanagement zunehmend an Bedeutung. Deutlich wird dies vor allem an den derzeit volatilen Devisenmarkten. Fremdwahrungsrisiken sollen durch den Einsatz geeigneter Mittel auf ein Minimum reduziert werden. Trotzdem haben Währungsveränderungen die Performance der Globalfonds meist negativ beeinflusst.

Ausblick

Scope erwartet, dass die Gesamtperformance der offenen Immobilienfonds im Jahr 2019 weiter steigen wird. Dabei wird sich der Druck auf die Netto-Mietrenditen fortsetzen und die Objekte im Bestand werden in der Tendenz weiter aufwerten.

;) Foto: © / Alexander Limbach / Fotolia

Foto: © / Alexander Limbach / Fotolia