„Angesichts einer allgemeinen Präferenz für Blue-Chip-Exportunternehmen und dividendenausschüttende Unternehmen rechnen wir auf Sektorebene mit einer Alpha-Generierung im Finanz- und Investitionsgüterbereich. Zudem behalten wir eine strukturelle Übergewichtung japanischer Small-Cap-Aktien bei.“ Mit dieser Strategie konnte WisdomTree sämtliche in 2015 gestarteten Japan-ETFs in die Gewinnzone führen.

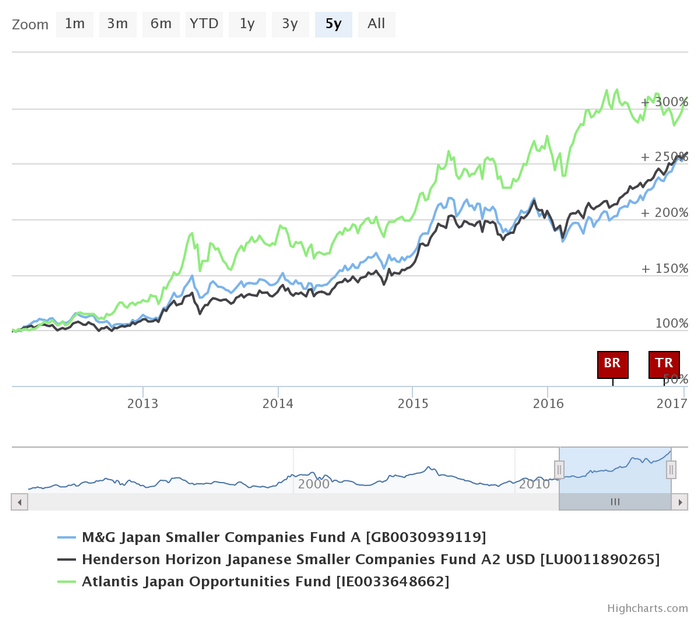

Doch für einen langfristigen Vergleich lohnt es sich, aktiv gemanagte Fonds mit einem aussagekräftigen Track-Record genauer unter die Lupe zu nehmen. An erster Stelle ist da der Atlantis Japan Opportunities Aktienfonds zu nennen (ISIN: IE0033648662), der es in den letzten fünf Jahren zu einer sagenhaften Performance von 203,97 Prozent gebracht hat (FWW: 11.01.2017). Mit den Investitionen in japanische Aktienunternehmen jeglicher Marktkapitalisierung müssen Investoren aber auch eine hohe Volatilität in Kauf nehmen (17,54 %).

Der Henderson Horizon Japanese Smaller Companies Fund (ISIN: LU0011890265) investiert mindestens zwei Drittel seines Vermögens in kleinere japanische Unternehmen, also Firmen, die gemessen an ihrer Marktkapitalisierung zum unteren Viertel des Marktes zählen. In fünf Jahren legte der Fonds 163,02 Prozent zu.

So ähnlich funktioniert auch der M&G Japan Smaller Companies Fund (ISIN: GB0030939119). Der Fondsmanager kennt den Markt, ist vor Ort und verfolgt eine Bottom-up-Strategie: So werden nur unterbewertete Unternehmen ausgewählt, die hohes Wachstumspotenzial und einen starken Cashflow vorweisen können. In fünf Jahren stieg der Wert des Fonds um 163,15 Prozent.

Die Wertentwicklungen in der Vergangenheit sind keine Garantie für künftiges Wachstum. Wie sind also die Voraussetzungen für das neue Jahr? WisdomTree identifiziert fünf Faktoren, warum es auch in 2017 bergauf gehen könnte.

Diese fünf Faktoren sprechen für die Fortsetzung der Aktien-Rallye in Japan

1. Die Gewinne der Unternehmen entwickeln sich positiv. Japanische Aktien sind eine zyklische Anlageklasse und zeigen eine hohe Sensitivität sowohl für die eigene Wirtschaft, als auch in Bezug auf den globalen Konjunkturzyklus. Die Abwertung des Yen bzw. Stärke des US-Dollar ist positiv für japanische Aktienunternehmen und könne zu einer kontinuierlichen Reihe von Aufwärtskorrekturen der Gewinnprognosen der Unternehmen kommen.

2. Aktien werden für private Investoren wieder attraktiver. Das liegt an der Reaktion des staatlichen japanischen Pensionsfonds GPIF, der seine Asset-Allokation neu ausgerichtet und den Anteil von Anlagen in inländische Aktien von rund 14 auf ca. 24 Prozent erhöht. Außerdem erscheinen Aktien im Niedrigzinsumfeld in Japan als die bevorzugte Anlageklasse.

3. Unternehmen starteten im vergangenen Jahr Aktienrückkäufe und zahlen Dividenden, trotz fallender Unternehmensgewinne. Da die Voraussetzungen für die Gewinne nun etwas besser aussehen, könnten auch die Dividenden ansteigen und die Rückkaufprogramme zunehmen.

4. Zusätzliche Unterstützung kommt von der Politik. Japans Premierminister Shinzo Abe hat ein groß angelegtes Konjunkturprogramm angekündigt, mit der Zusage von Ausgaben in Höhe von 28 Billionen Yen in den kommenden drei Jahren. Die Bank of Japan hält die Zinsen im negativen Bereich, die Renditen japanischer Staatsanleihen liegen bei null. Da die Inflation in Japan noch nicht anzieht, dürfte es auch bis auf weiteres keine Änderungen der Geldpolitik in Japan geben, auch wenn die BoJ diese vorerst nicht weiter gelockert hat. Diese Faktoren stützen auch den japanischen Aktienmarkt.

5. Die Aussichten der globalen Konjunktur, insbesondere in den Ländern China und USA, sind positiv. Darüber hinaus hat die Abwertung des Yen zu einer Erhöhung der Wettbewerbsfähigkeit und Rentabilität japanischer Investitionsgüter-Hersteller geführt.

Kein Investment ohne Risiken

Aus der Sicht von WisdomTree bestehen dennoch zwei Risiken für den positiven Ausblick auf die Entwicklung in Japan. Einerseits könne die Inflation unerwartet doch schneller ansteigen und dann auf einem zunehmend engen Arbeitsmarkt früher als erwartet Druck auf die Gewinnmargen der Unternehmen ausüben. Auf globaler Ebene könne darüber hinaus eine Abwertung der chinesischen Währung die Wettbewerbsfähigkeit Japans im Exportbereich beeinträchtigen und eine erneute Risikoaversion am japanischen Aktienmarkt auslösen.

Tipp: Auch Invesco Asset Management und Allianz Global Investors bieten aktive gemanagte Fonds an, die in Japans Unternehmen investieren. Beim Kauf des Invesco Japanese Value Equity (ISIN: LU0607515870) oder des Allianz Fonds Japan (ISIN: DE0008475112) winkt Anlegern bis Ende Februar 2017 eine Barprämie von bis zu 150 Euro. Mehr Infos dazu gibt es in unserer Fondskauf-Aktion.

;) Foto: © adrenalinapura / fotolia

Japan 2017: Das Land der steigenden Aktienkurse?

Foto: © adrenalinapura / fotolia

Japan 2017: Das Land der steigenden Aktienkurse?