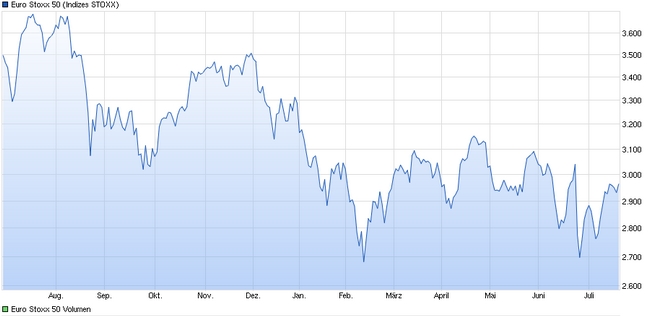

Zwar erholten sich die Aktien europäischer Unternehmen nach dem Brexit-Schock mit einem Einbruch von 18 Prozent wieder ein wenig, befinden sich jedoch immer zwölf Prozent unter dem Stand vor dem Referendum. Der langfristige Abwärtstrend hält bereits länger als ein Jahr an (siehe Euro Stoxx 50, Chart). Ähnlich sieht es beim DAX aus. Das einzige, worauf man sich bei den Indizes verlassen kann, ist die hohe Volatilität. Viele Fondsmanager erwarten daher nach dem jüngsten Anstieg des DAX jetzt zunächst einen weiteren Rücksetzer in Europa und suchen jenseits des Atlantiks nach Alternativen.

Der größte Profiteur von den Unsicherheiten in Europa ist der US-amerikanische Aktienmarkt. Der S&P 500 Index ist auf einem Allzeit-Höchststand. Investoren sind zudem wieder positiver auf die Emerging Markets eingestellt. Der MSCI EM Index hat im laufenden Jahr bereits um 26 Prozent zugelegt.

Helikoptergeld: In 12 Monaten könnte es so weit sein

Die Fondsmanager hegen der Umfrage zufolge ebenfalls große Hoffnungen an die Zentralbanken – bislang vergeblich. Nachdem die Bank of England die Finanzmärkte nach dem Brexit enttäuschte und entgegen allen Erwartungen einfach gar nichts unternahm sind nun alle Augen auf Japan gerichtet. Premierminister Shinzo Abe traf sich jüngst mit dem ehemaligen Zentralbank-Chef der Fed Ben Bernanke, was wiederum Gerüchte auslöste, die Bank of Japan könnte eine Form des viel diskutierten Helikoptergeldes einführen.

Dass es Ende Juli bereits so weit kommen könnte, glauben nur wenige Marktbeobachter. Tatsächlich halten aber 44 Prozent aller Fondsmanager „die globale Fiskalpolitik für zu restriktiv“ und 39 Prozent erwarten die Einführung von Helikoptergeld innerhalb eines Staates – in Form von der Ausweitung der Geldmenge, die auf die Haushalte verteilt wird – innerhalb der nächsten zwölf Monate.

Aufgrund der geopolitischen Risiken sowie der Gefahr einer restriktiven Wirtschaftspolitik nach dem Brexit erhöhen die Fondsmanager ihre Cash-Bestände auf den höchsten Stand seit 2001. Europäische Aktien und Banktitel sind untergewichtet. Die Allokation verteilt sich nun mehr auf die USA, die Schwellenländer und auf Rohstoffe.

| ETF-Name | ISIN | Performance, 1 Jahr | Performance, 3 Jahre | Performance, 5 Jahre |

|---|---|---|---|---|

| Amundi ETF Lev. MSCI USA Daily € | FR0010755611 | -7,30 % | 122,17 % | 290,29 % |

| dbx S&P 500 2x Leveraged Daily ETF 1C | LU0411078552 | -3,49 % | 95,23 % | 206,89 % |

| iShares NASDAQ-100® (DE) | DE000A0F5UF5 | -0,93 % | 77,88 % | 155,14 % |

Jetzt umschichten: Mit aktiven und passiven US-Fonds

Aktien US-amerikanischer Pharma-, Technik- und Konsumgüter-Unternehmen erleben Hochkonjunktur. Da die Unsicherheiten in Europa noch weiter anhalten, kann davon ausgegangen werden, dass weiterhin Kapital in Qualitätstitel der USA fließen wird. Damit werden US-Aktienfonds schlagartig interessant. Wer kurzfristig einsteigen will, kann das mit einem der drei oben aufgeführten ETFs tun (siehe Tabelle). Die Einstiegskurse sind günstig und die Fonds gehören zu den Top-Sellern der FondsDISCOUNT.de-Kunden mit der stärksten Performance in fünf Jahren. Doch Vorsicht: Die beiden ETFs von Amundi und Deutsche AM enthalten einen kleinen Hebel. Bei Kursverlusten des Vergleichsindex geht es im Fonds doppelt so schnell bergab.

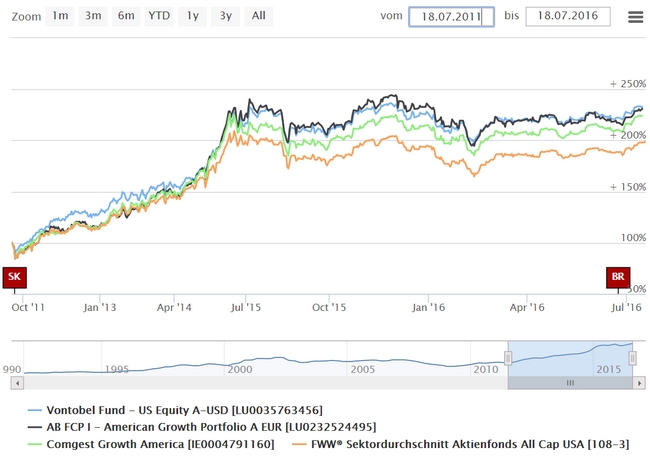

Wer sich lieber auf aktives Management verlassen möchte, schaut sich einen der drei Fonds aus dem Chart an, die allesamt den Sektorendurchschnitt "Aktionfonds USA All Cap" von der Schuldenkrise 2011 (SK) bis zum Brexit (BR) geschlagen haben (siehe Chart). Der Vontobel Fund – US Equity (ISIN: LU0035763456) konnte in den vergangenen fünf Jahren eine Rendite von 132,92 Prozent erzielen. Das Management investiert in Aktien, Wandelobligationen und Anleihen mit Aktienoptionsscheinen sowie zu einem kleinen Teil in Aktienoptionsscheine, die von US-Unternehmen ausgegeben werden. Das AllianceBernstein FCP I - American Growth Portfolio (ISIN: LU0232524495) konnte in den letzten fünf Jahren eine Wertsteigerung von 132,87 Prozent erzielen, und zwar mit einer begrenzten Zahl hochqualitativer, marktführender US-Unternehmen. Der Comgest Growth America Fonds (ISIN: IE0004791160) verfolgt ebenfalls eine Qualitätsstrategie und erzielte damit 124 Prozent seit 2011.

;) Foto: © / lassedesignen / fotolia

US-Aktien brauchen keinen Helikopter, um abzuheben.

Foto: © / lassedesignen / fotolia

US-Aktien brauchen keinen Helikopter, um abzuheben.