Ausgehend von der Performance-Messung der Renditen von Aktien über ein historisches Intervall, wie z.B. die letzten 12 oder 6 Monate, werden die Aktien monatlich hinsichtlich der erzielten historischen Performance sortiert und dann die so gemessenen „besten“ Aktien in ein Zielportfolio übernommen. Analog verfahren die Autoren mit den Verlierer-Aktien, die systematisch in ein „Short“-Portfolio übernommen werden. Das hieraus resultierende „Long-Short“-Portfolio erzielt mittel- und langfristig erhebliche marktneutrale Renditen und kollidiert damit frontal mit der schwachen Form der Effizienz-Markt-Hypothese. Diese postuliert, dass alle historischen Preisverläufe eingepreist sind. Damit folgt, dass alle Kursverläufe irrelevant für den aktuellen Preis oder die zukünftigen Preise sind.

Trends

Ausgehend von einem präzisen Trendmodell lässt sich zeigen, dass reale Daten sich ganz anders verhalten als die klassische Kapitalmarkt-Theorie unterstellt. Je länger die Betrachtungszeiträume, desto stärker wachsen auch die Trendlängen in Börsentagen, die man in diesen Daten beobachten kann. Anders gesagt, Trends sind länger in realen Daten und durchaus „wilder“ als klassische Modelle unterstellen („Random-Walk“ oder geometrische Brownsche Bewegung).

Lässt sich also Momentum mit diesem präzisen Trendmodell in Einklang bringen? Was sich zunächst einfach anhört, ist allerdings alles andere als trivial: Warum sollte die Höhe einer vergangenen Rendite eine Rolle für die Länge der Trends spielen? Und warum zeigen die Modelle von Benoît Mandelbrot (gebrochene Brownsche Bewegung) Momentum an, obwohl aus Sicht von Trendlängen diese Modelle sich nicht anders verhalten als klassische Zufallsprozesse?

Trend-Momentum

Um diese Fragen zu beantworten, nutzen wir einen Algorithmus aus der Künstlichen Intelligenz. In einem ersten Schritt werten wir Anhand des Trendmodells pro Aktie nur den zuletzt sichtbaren Trend (auf Basis einer vorgegebenen Skala) aus und sortieren alle Aktien anhand der so gemessenen Drift, also der durchschnittlichen Tagesrendite in diesem letzten Trend. Wir fragen uns dann, welche Skala wir wählen müssten, um z.B. eine (long) Momentum-Strategie aus Basis der Performance-Messung der letzten 12 Monate zu replizieren. Die Antwort liefert dann die Optimierung, die diejenige Skala wählt, sodass der Renditeverlauf zu einer klassischen Momentum-Strategie am besten passt:

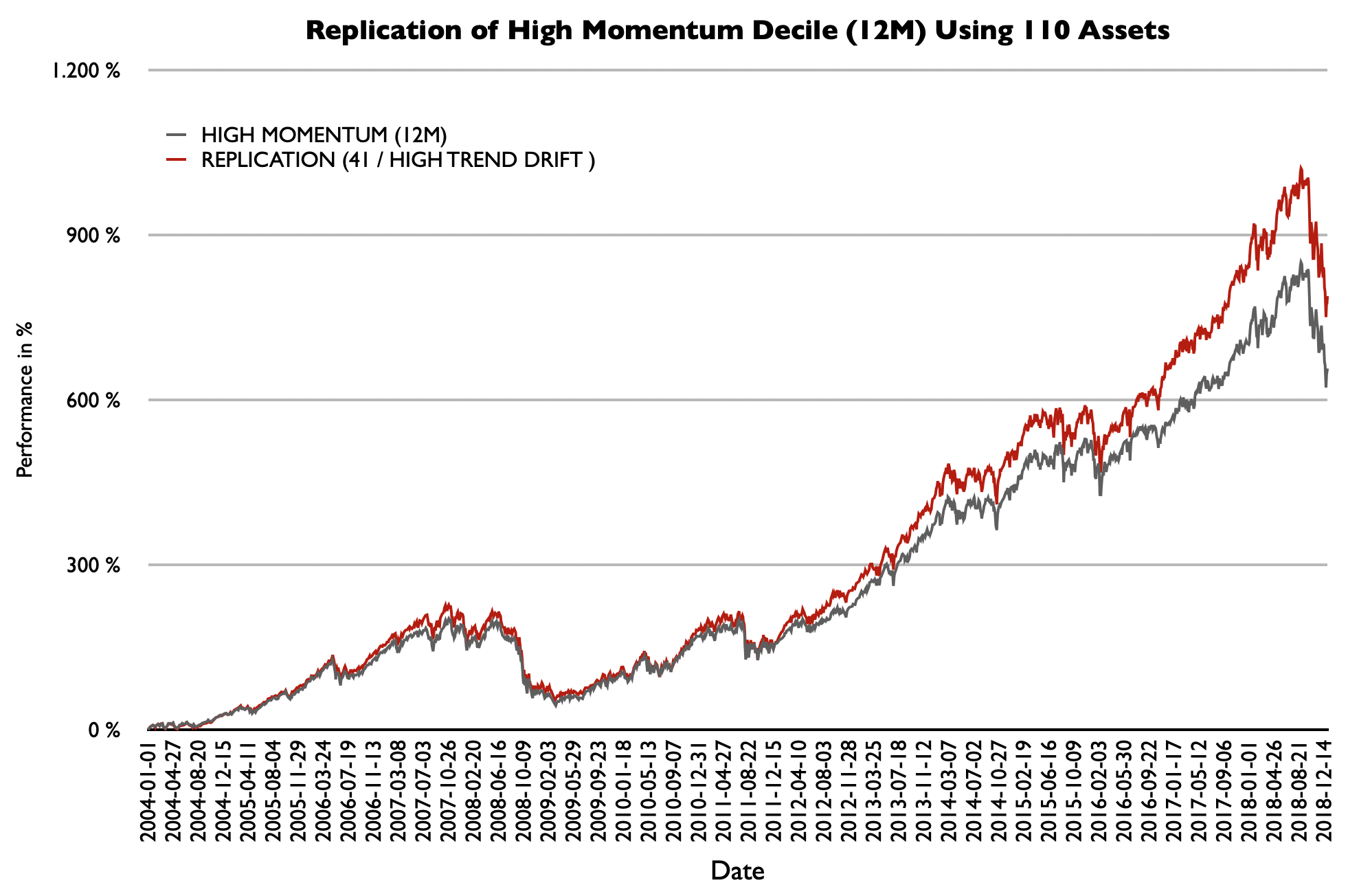

Abbildung 1: In diesem Experiment wird der Momentum-Faktor (zehn Prozent der stärksten Momentum-Aktien gemessen aus der 1-Jahresperformance und mit einem monatlichem Rebalancing) aus einem Universum von 1.100 Aktien repliziert. Hierzu werden über das Trendmodell systematisch monatlich Trends ausgewertet und zehn Prozent der Aktien mit der höchsten mittleren Tagesrendite (Drift) auf dem zuletzt sichtbaren Trend in das Ziel-Portfolio übernommen. Über ein Verfahren aus der Künstlichen Intelligenz wird die Trendskala so bestimmt, dass die Renditen des klassischen Momentum-Faktors durch das Trendmodell mit höchster Güte (R2-Wert von 0,93) statistisch hoch-signifikant erklärt werden können.

Es stellt sich heraus, dass Momentum mit statistisch hoher Signifikanz durch ein entsprechendes Trendmodell, in welchem der zuletzt sichtbare Trend anhand seiner Steigung ausgewertet wird, sich ersetzen lässt. Um etwaige Überoptimierungen auszuschließen, kann man ein weiteres Maß, die sogenannte Portfolio-Distanz einführen, die ebenfalls anzeigt, dass die resultierenden monatlichen Portfolios dicht bei einander liegen.

Mandelbrot und Momentum

Dieser Zwischenschritt lässt uns nun die Diskussion anhand von Trends führen und ermöglicht nachfolgendes Experiment. Ziehen wir nun die Trends auf dieser so gefundenen Skala von den ursprünglichen Preiszeitreihen ab, bricht nicht nur die Momentum-Strategie in sich zusammen, sondern es bleibt lediglich auch „Mean Reversion“ (gemessen über die Modelle von Mandelbrot) übrig.

Im Wesentlichen ist dies eine Wiederholung eines klassischen Experimentes von Andrew Lo, der Mandelbrot kritisiert hatte, dass der Markt - anders als von Mandelbrot anhand seines Modells gebrochener Brownscher Bewegungen vermutet - kein Langzeitgedächtnis hat, sondern „serielle Korrelationen“ (sprich Trends) ursächlich für die von Mandelbrot gemessenen Effekte sind. Es zeigt sich genau das. Weiter muss man aber auch offensichtlich von überlagerten Prozessen ausgehen, zum einen regieren offensichtlich Trends, die überlange Charakteristiken aufweisen und zum anderen werden diese offensichtlich überlagert von „Mean Reversion“. Diese Grundstruktur der Überlagerung ist ein Kerncharakteristikum von Mandelbrot’s skizzierten fraktalen Märkten.

Momentum aus signaltheoretischer Sicht

Können wir nun schließen, warum Momentum funktioniert? Die Antwort führt über die statistischen Charakteristiken dieser Trends: diese folgen einer lognormalen Verteilung (d.h. man kann eine lognormale Verteilung statistisch nicht ausschließen). Das gilt nicht nur für die beobachteten Trendlängen, sondern auch für die Steigung und die Schwankung im Trend. Das bedeutet, Trends können beliebig lang oder kurz und beliebig steil oder flach sein. Mit dem Wissen über diese Eigenschaft lässt sich nun schließen, warum die Renditehöhe ein gutes Auswahlkriterium für Momentum-Aktien ist: So wie man eine Kamera unscharf stellen kann und Strukturen in Bildern mit zunehmender Unschärfe verwischen, verhält es sich auch mit Trends. Damit Strukturen sichtbar bleiben, müssen diese entweder schnelle harte Bewegungen sein (wie ein scharfer Kontrastwechsel) oder diese müssen längerfristige anhaltende Bewegungen sein. Momentum greift aber die Aktien mit den höchsten Renditen auf, setzt also auf schnelle und kurze Rendite-Bewegungen. Mit dem Wissen lognormaler Verteilungen kann man nun schließen, dass genau diejenigen Aktien identifiziert werden, die im Mittel kurze Trends haben und deren Trendfortsetzung wahrscheinlicher ist, als bei Aktien mit längeren Trends.

Ist Momentum also eine Anomalie? Es hängt offensichtlich an den Sichtweisen. Geht man von (statistisch trendfreien) Märkten aus, so wie in der Theorie der Effizienten Märkte postuliert, dann lautet die Antwort ja. Unterstellt man Trends und damit ineffiziente Märkte lautet offensichtlich die Antwort nein. Entscheidet man sich für letzteren Standpunkt stellt sich die Frage, warum existieren diese Trends oder warum können Investoren verfügbare Informationen nicht genügend antizipieren? Eine Antwort liefert eine ökonomische Sicht auf Momentum: Momentum ist ein fundamentaler Faktor.

Lesen Sie hier die vorhergehenden Teile der Serie:

Trends und asymptotisch Effiziente Märkte

So funktionieren die Finanzmärkte

Effiziente Märkte und die Klassik

Sind Märkte wirklich effizient?

Fraktale Märkte: Wie berechnet man einen Trend?

;) Foto: © / Artur Szczybylo / 123RF

Foto: © / Artur Szczybylo / 123RF