Die Auswahl an Fonds nach Artikel 9 der Offenlegungsverordnung der EU wächst beständig. Doch Vorsicht: Das Mehr an Auswahl ist nicht gleichbedeutend mit einem Mehr an Diversifikation. Stattdessen müssen Investoren aufpassen, nicht überwiegend die üblichen Verdächtigen im Gesamtportfolio zu versammeln. Denn der Nachhaltigkeitslevel der einzelnen Angebote schwankt beträchtlich.

Artikel 9 schließt konventionelle Unternehmen nicht aus

Viele Fonds, die laut EU-Verordnung als besonders nachhaltig gelten, investieren auch als Artikel-9-Angebot weiterhin in konventionelle Unternehmen. Regulatorisch ist das erlaubt und bis zu einem gewissen Grad auch sinnvoll, weil nachhaltiges Investieren wesentlich weiter gefasst werden muss als der Nukleus-Bereich Nachhaltige Energieerzeugung. Strategisch wird dies als „Best in Class“-Ansatz oder „Do no Harm“-Ausrichtung von den Fondsanbietern beworben: Man möchte bestimmte Branchen oder Regionen im Fonds wissen. Und wenn schon nicht eine direkte positive Wirkung wie die Erzeugung von Strom aus beispielsweise Photovoltaikanlagen oder die Herstellung solcher Module oder der Wechselrichter zu berichten ist, dann werden jene Unternehmen ausgewählt, die der Energiewende oder dem Erreichen der Klimaziele zumindest nicht im Weg stehen und ihre eigene Umweltbilanz durch Energiemanagement, weiterentwickelte Produktionsprozesse mit höherer Energieeffizienz oder vermindertem Wasserverbrauch verbessern.

Microsoft, Apple, Alphabet: Gefährliche Überdosis

Die Rating-Agentur Scope hat untersucht, welche Titel bei nachhaltigen Aktienfonds besonders beliebt sind. Scope analysierte dazu die Top-10-Positionen von Fonds, die nach Artikel 9 der Offenlegungsverordnung klassifiziert und damit einem konkreten, nachhaltigkeitsbezogenen Anlageziel, dessen Einzelheiten auch kommuniziert werden müssen, verpflichtet sind. Betrachtet wurden Fonds aus marktbreiten Peergroups: „Aktien Welt“ und „Aktien Nachhaltigkeit/Ethik Welt“ sowie „Aktien Europa“ und „Aktien Nachhaltigkeit/Ethik Europa“. Bei den global investierenden Portfolios führt Microsoft die Rangliste an. Die Aktie gehört bei 76 Fonds zu den zehn größten Positionen. Das sind knapp zwei Drittel der 117 Artikel-9-Aktienfonds aus den untersuchten globalen Peergroups. Sehr häufig vertreten ist auch die Aktie von Alphabet, die bei etwas mehr als jedem zweiten Fonds in den Top 10 auftaucht. Apple auf Platz 3 findet sich in jedem dritten Portfolio unter den zehn größten Werten. Hinzu kommt, dass die genannten Aktien in weiteren Portfolios mit kleineren Anteilen vertreten sind. Microsoft zum Beispiel nimmt bei allen namhaften ESG-Agenturen eine führende Position im ESG-Ranking ein; laut CSR-Hub, einer Meta-Datenbank, liegt der Score bei 96 von 100. Damit greifen Fondsmanager sehr gerne auf das Software-Unternehmen zurück, da zum Beispiel die CO2-Bilanz nicht belastet wird, gleichzeitig sich aber viele SDGs in der geforderten Berichterstattung direkt kommunizieren lassen: Bildung, Wohlbefinden, Prosperität und so weiter.

Bei europäischen Fonds nochmals höhere Konzentrationen

Unter den Aktienfonds mit regionalem Fokus auf Europa ist die Konzentration laut Scope noch höher. In 45 der insgesamt 59 Artikel-9-Fonds aus den betrachteten europäischen Peergroups gehört das Halbleiterunternehmen ASML aus den Niederlanden zu den Top-Positionen. Das entspricht einem Anteil von mehr als 75 Prozent. Die Aktie von Schneider Electric ist 42 Mal in den Top 10 vertreten, der dänische Pharmakonzern Novo Nordisk 33 Mal. Auch in diesen Fällen kommen natürlich kleinere Positionen noch hinzu. Die Auswertung zeigt: Die am häufigsten verwendeten Titel sind gerade nicht in Geschäftsfeldern tätig, die als typisch nachhaltig angesehen werden. Für die häufige Investition in die aufgeführten Unternehmen gibt es Gründe. Viele der Top-10-Aktien sind unter Klima-Gesichtspunkten attraktiv bewertet, da sie nicht direkt zu klimaschädlicher Produktion beitragen und großen Wert auf umfangreiche Nachhaltigkeitsberichterstattung und die Betonung von Transformationszielen legen. Diese Kombination führt regelmäßig zu guten bis sehr guten ESG-Ratings von Anbietern wie MSCI, S&P Trucost, Sustainalytics oder ISS. Nur zur Einordnung: Es ist nichts gegen die Auswahl der genannten Titel zur Diversifizierung eines Artikel-9-Fonds einzuwenden, Investoren müssen aber das Klumpenrisiko im Auge behalten, vor allem wenn sich zum Beispiel daneben Technologiefonds im Gesamtportfolio finden, in denen die genannten Titel ebenfalls sehr beliebt sind.

Mehr Engagement bei der Portfoliokonstruktion einfordern

Artikel-9-Fonds investieren typischerweise nicht in Unternehmen mit Geschäftsmodellen, die auf fossile Energiegewinnung aufbauen. Auf der anderen Seite ist die Auswahl an reinen Nachhaltigkeits-Champions begrenzt, vor allem wenn noch Anforderungen an die Market-Cap und Liquidität hinzukommen. Klassische Player wie Örsted, First Solar, Siemens Energy, Rockwool, EDP Renováveis und die großen Railway-Unternehmen der Welt finden sich ihrerseits wiederum in zahlreichen Nachhaltigkeitsfonds mit eigenem Klumpenrisiko. Investoren sind also gut beraten, eine gewisse Mühewaltung in der Portfoliokonstruktion bei ihren Zielfonds einzufordern, um im Wissen um die Zusammensetzung ein Gesamtportfolio zu komponieren.

Das ist möglich, wie die beiden folgenden Beispiele zeigen:

EB-Öko-Aktienfonds (LU0037079380)

Der Ökoaktienfonds der Evangelischen Bank ist ein Musterbeispiel dafür. In diesem Fonds der Anlagegesellschaft EB SIM finden sich ausschließlich Unternehmen, die aktiv und messbar Nachhaltigkeitsziele adressieren. Der Investmentprozess stellt positive ökologische Wirkung sicher. Das Fondsmanagement der EB-SIM orientiert sich beim Investmentprozess konsequent an den Zielen für nachhaltige Entwicklung der Vereinten Nationen (Sustainable Development Goals, SDGs), wodurch das Portfolio auch auf die Einhaltung des Pariser Klimaschutzabkommens (CO2-Reduktion, „Zwei-Grad-Ziel“ zur Begrenzung der Erderwärmung) ausgerichtet ist. Dafür werden die Unternehmen ermittelt, die zu einer der drei folgenden Gruppen gehören:

- Ökologische Führerschaft (Environmental Leader)

- Ökologischer Fortschritt (Environmental Progress)

- Zielerreichung bei ökologischen Nachhaltigkeitszielen der Vereinten Nationen – den SDGs 6, 7, 12, 13, 14 und 15 (Environmental Impact)

Aus diesem nachhaltigen Investmentuniversum wählt das Fondsmanagement unter Verwendung eigener Scoring-Modelle die Unternehmen aus, die unter nachhaltigen und finanziellen Gesichtspunkten am attraktivsten sind.

GLS Bank Aktienfonds (DE000A1W2CK8)

Der GLS Bank Aktienfonds ist zwar „nur“ nach Artikel 8 klassifiziert, dies hat aber interne regulatorische Gründe. Auch in diesem Sondervermögen finden sich ausschließlich kerngrüne Unternehmen. Der Fonds investiert in Aktiengesellschaften, die soziale und ökologische Gesichtspunkte in ihrer Unternehmenskultur und in ihren Produkten oder Dienstleistungen verankert haben. Berücksichtigt werden sowohl Negativ- und Ausschlusskriterien als auch Positivkriterien. Unternehmen mit einem besonders nachhaltigen Kerngeschäft werden gezielt selektiert. Anschließend prüft und bewertet ein Team aus Finanzspezialisten die wirtschaftliche Nachhaltigkeit der Unternehmen. So soll sichergestellt werden, dass der Fonds nur in Titel investiert, die den Anforderungen des Fondsmanagements im Hinblick auf Nachhaltigkeitskriterien entsprechen. Es stehen vor allem langfristige Investitionen in die anhand dieser Kriterien ausgewählten Unternehmen im Vordergrund.

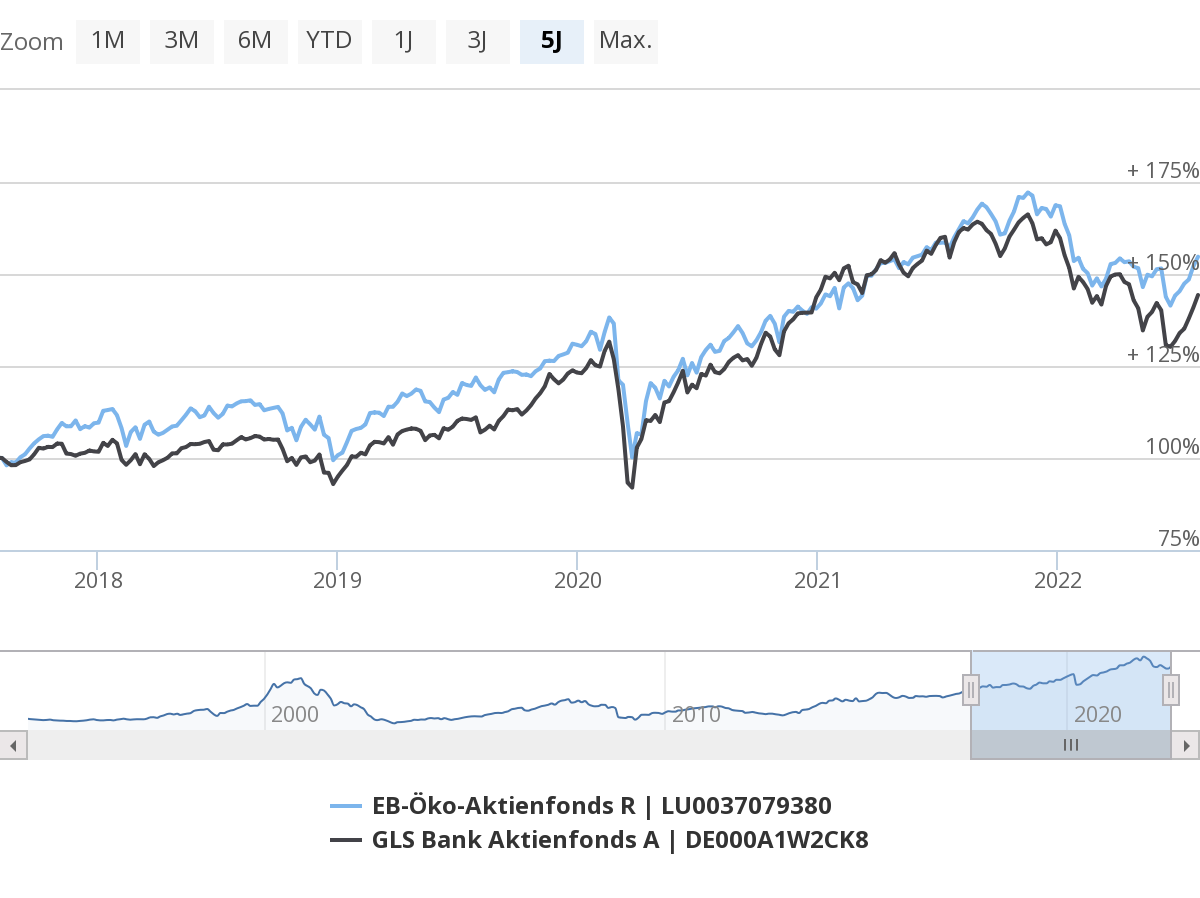

Chartvergleich im Fünf-Jahresrückblick

Vielschichtiges Produktangebot verfügbar

Die Analyse zeigt, dass das Segment der Artikel-9-Aktienfonds also sehr heterogen ist und es diverse Möglichkeiten gibt, die Vorgaben der EU-Offenlegungsverordnung zu erfüllen: Anbieter können sich ausschließlich auf direkt nachhaltig wirkende Unternehmen konzentrieren, wie es die EB SIM und die GLS Bank halten, aber eben auch konventionelle Unternehmen, die gewissermaßen umwelttechnisch zumindest nicht negativ auffallen, beimischen. Investoren mit Nachhaltigkeitspräferenz können unter anderem zwischen Klimafonds, Impact-Fonds, Produkten mit sozialem Fokus oder mit mehr oder weniger umfangreichen Ausschlusskriterien wählen. Auch wenn Artikel-9-Fonds als höchste Stufe nachhaltiger Fonds gelten, sind das Niveau der Nachhaltigkeit und die Herangehensweise der einzelnen Anbieter bei der Produktkonzeptionierung unterschiedlich.

Fazit

Investoren dürfen selbst bei einem Artikel-9-Fonds nicht davon ausgehen, dass sich darin ausschließlich typisch nachhaltige Unternehmen, zum Beispiel aus den Bereichen Erneuerbare Energien, Recycling, Wasserqualität oder Biodiversität, finden. Sie sollten sich vor einer Investition detailliert über die Anlagestrategie und die angewendeten Ausschlusskriterien informieren und mindestens einen Blick auf die Top-10-Holdings werfen. Denn nur so lassen sich gefährliche Klumpenrisiken im Gesamtportfolio vermeiden.

;) Foto: © / ismagilov / 123RF

Foto: © / ismagilov / 123RF