Morgan Harting ist beim Investmentmanager Alliance Bernstein auf Multi-Asset-Strategien spezialisiert. Für seinen Mischfonds AB - Emerging Markets Multi-Asset Portfolio (ISIN: LU0633140560) behält der Kapitalmarktexperte speziell auch die Schwellenländer im Blick. Diese machten zuletzt Schlagzeilen infolge drastischer Währungsverluste: Der brasilianische Real, indische Rupien oder die türkische Lira brachen gegenüber dem US-Dollar deutlich ein.

„Die Währungskrise in der Türkei hat Schwellenländerinvestoren aufgeschreckt, nicht zuletzt angesichts der wachsenden Besorgnis über den steigenden US-Dollar. Unseres Erachtens sind Länder und Unternehmen in den Emerging Markets insgesamt jedoch gegenüber einem stärkeren US-Dollar viel widerstandsfähiger als in der Vergangenheit“, fasst Harting die Entwicklung in seinem Kommentar zusammen.

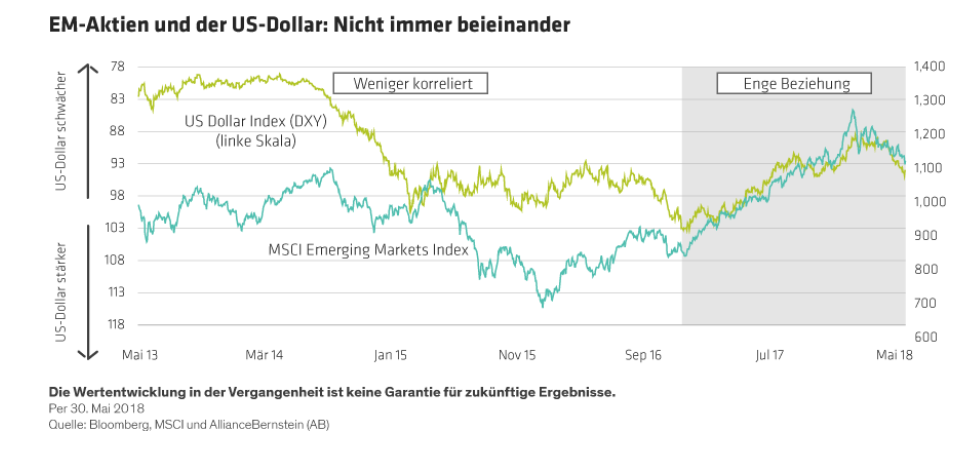

So sei die Erholung der Schwellenländer von Anfang 2017 bis Anfang 2018 mit einer stetigen Abschwächung des US-Dollars zusammengefallen. „Das kann mehr als nur Zufall sein“, so Harting. Und tatsächlich sähen viele Analysten den Abschwung des Greenbacks als einen wesentlichen Faktor für die Outperformance der Emerging Markets. Doch die Realität sei komplexer. Wie die Grafik von Alliance Bernstein (Stand: 30. Mai 2018; Quellen: Bloomberg, MSCI, AB) zeigt, entwickelten sich Schwellenländeraktien von September 2014 bis Juni 2015 trotz US-Dollar-Stärke gut und schwächelten danach bis Anfang 2016 – obwohl der US-Dollar stabil war.

Als dann allerdings der US-Dollar in diesem Jahr anstieg, hatten EM-Vermögenswerte zu kämpfen. „Auf US-Dollar lautende EM-Anleihen sind in diesem Jahr bis zum 29. Mai um 3,6 Prozent gefallen, während die EM-Aktien um 2,1 Prozent (in US-Dollar) gefallen sind. Die Anleger reagierten bereits, indem sie im letzten Monat nach vier Monaten mit starken Zuflüssen Geld aus den Aktien- und Anleihefonds der Schwellenländer abgezogen haben“, schreibt der Kapitalmarktexperte.

Nach gängiger Meinung sei ein stärkerer US-Dollar ein Problem für EM-Schuldner, die somit gezwungen seien, ihre Schulden zu einem weniger günstigen Wechselkurs zurückzuzahlen. Viele Analysten sähen das Comeback des US-Dollars als Anzeichen für eine allgemeinere Liquiditätsverknappung oder als Hinweis darauf, dass die Risikobereitschaft zurückgehe. Dies würde Schwellenländer-Assets vor Herausforderungen stellen.

US-Dollar-Stärke im Kontext betrachtet

Wie sind diese Aspekte nun im Gesamtzusammenhang zu bewerten? „Trotz der Erholung des US-Dollars im April wird er immer noch um etwa acht Prozent niedriger gegen andere wichtige Währungen verglichen mit seinem Höchststand Anfang 2017 gehandelt und bleibt im Einklang mit seinem Fünfjahresdurchschnitt. Den Wechselkursdruck für EM-Schuldner halten wir daher für beherrschbar“, erklärt der Portfolio Manager.

Und auch der Liquiditätsdruck könne überbewertet sein: „Während sich die Liquidität an der Marge weltweit zuspitzen dürfte, sollten Anleger bedenken, dass dieser Schritt von einem sehr lockeren Niveau aus erfolgt. Von den meisten großen Zentralbanken wird allgemein erwartet, dass sie ihre akkommodierende Politik zumindest für den Rest des Jahres beibehalten werden.“

Hat der Faktor Währung an Bedeutung verloren?

Weiter gibt Harting zu bedenken, dass Währungsschwankungen für EM-Unternehmen bzw. Schwellenländer möglicherweise keine so große Rolle mehr wie in der Vergangenheit spielen. Denn zahlreiche der dort lokalisierten Unternehmen würden heute das Gros ihrer Gewinne in ihren Heimatmärkten erwirtschaften und seien somit nur zu einem kleinen Teil in US-Dollar verschuldet. Unternehmen, die exportabhängig sein, würden sogar von der Aufwertung des Dollars profitieren, da es ihre Wettbewerbsfähigkeit auf dem US-Markt stärke.

Für die Schwellenländer sei die Anfälligkeit ihrer Bonität bei einem starken US-Dollar heute wesentlich geringer als vor fünf Jahren, so Harting. „Das liegt daran, dass sie ihre Hausaufgaben im Zuge des Taper Tantrum 2013 gemacht haben (Anm. d. Redaktion: "Taper Tantrum" steht für die heftige Reaktion der Anleihenmärkte im Mai 2013, nachdem die Fed bekannt gegeben hatte, die Anleihekäufe zu reduzieren); ihre Außenbilanzen sind viel gesünder und weniger auf externe Finanzierung angewiesen. Es gibt jedoch signifikante Ausnahmen mit wachsenden Problemen wie etwa die Türkei. Anleger müssen deshalb in einem Umfeld von US-Dollar-Stärke selektiv sein, wenn sie sich EM-Krediten nähern.“

Gewisse Währungsabsicherung ist dennoch unerlässlich

Doch selbst wenn ein stärkerer US-Dollar die langfristige EM-Erholung nicht bedrohe, könne dieser den Markt beeinflussen, gibt Harting zu bedenken. Daher sei es weiterhin unerlässlich, die Währungen aktiv zu verwalten. „Die teilweise Absicherung (Hedging) eines EM-Portfolios gegenüber dem US-Dollar bietet mehrere Vorteile. Es erlaubt Anlegern, sich auf Anlagen mit starken Fundamentaldaten zu konzentrieren und gleichzeitig die Volatilität zu dämpfen und möglicherweise von der Absicherung zu profitieren, sollte der US-Dollar stärker werden.“

Darüber hinaus seien die Kosten für das Hedging so niedrig wie seit mehr als einem Jahrzehnt nicht mehr. Dies liege hauptsächlich daran, dass die Zinsen in den USA steigen, während sie in den Emerging Markets niedrig bleiben.

Schwellenländer-Vermögenswerte seien stark beeinflusst durch Veränderungen in der Risikobereitschaft, die in diesem Jahr etwas gesunken sei. Es gäbe jedoch Anzeichen, dass die erhöhte Volatilität als Ausdruck der Anlegersorgen bereits nachlasse. So sei etwa der VIX-Index der US-Börsen schon auf ein Drittel seines Höchststandes von Anfang Februar zurückgefallen.

Trend für Emerging Markets weiterhin positiv

„Abgesehen von den Währungsfragen glauben wir, dass die zugrunde liegenden Wirtschafts- und Gewinnwachstumstrends in den meisten EM-Ländern stark bleiben. Das sollte weitere Erträge in EM-Anleihen- und Aktienmärkten unterstützen“, so der Ausblick von Morgan Harting. „EM-Vermögenswerte verhalten sich in letzter Zeit sensibel gegenüber dem US-Dollar. Wir sind jedoch der Meinung, dass ein aktives Management der Währungs-, Aktien- und Anleihenauswahl den Anlegern helfen kann, attraktive langfristige Erträge aus einzelnen Wertpapieren zu erzielen und gleichzeitig die kurzfristige Volatilität in Verbindung mit US-Dollar-Kursbewegungen zu dämpfen.“

Der Chartvergleich zeigt die Fünf-Jahresentwicklung von Emerging-Marktes-Mischfonds, welche Sie über FondsDISCOUNT.de ohne den branchenüblichen Ausgabeaufschlag beziehen können.

;) Foto: © / Pavlo Kucherov / Fotolia

Morgan Harting von Alliance Bernstein meint: Im Kontext betrachtet spielen Währungsschwankungen keine allzugroße Rolle mehr. Währungsrisiken sollten allerdings weiterhin abgesichert werden.

Foto: © / Pavlo Kucherov / Fotolia

Morgan Harting von Alliance Bernstein meint: Im Kontext betrachtet spielen Währungsschwankungen keine allzugroße Rolle mehr. Währungsrisiken sollten allerdings weiterhin abgesichert werden.