FondsDISCOUNT.de: „Nichts ist beständiger als der Wandel“ lautet ein bekanntes Zitat. Sie haben aus dieser Überlegung heraus im vergangenen Jahr einen eigenen Fonds konzipiert, den Bantleon Changing World (ISIN thesaurierend: LU1808872888, ISIN ausschüttend: LU1808872961). Mögen Sie uns die Idee und das Anlagekonzept kurz skizzieren?

Susanne Linhardt: Bantleon Changing World steht für eine aktive, zukunftsorientierte Vermögensverwaltung in Form eines einzigartigen thematischen Mischfonds. Aktiv, weil wir die Aktienquote flexibel an die Entwicklung der Weltwirtschaft anpassen und so die Chancen des Aktienmarktes optimal nutzen. Sowohl die Gesamtaktienquote als auch das Verhältnis zwischen dem defensiven Segment Infrastruktur und dem dynamischen Segment Technologie werden flexibel gesteuert. Zukunftsorientiert, weil wir das Fondsvermögen an den wichtigsten Zukunftstrends ausrichten, also demografischer Wandel und Digitalisierung. Damit profitiert der Fonds vom überdurchschnittlichen Wertsteigerungspotenzial dieser Segmente und fokussiert sich gleichzeitig auf substanzielle Kapitalanlagen.

Was sind aus Ihrer Sicht die drängendsten Entwicklungen – oder auch die vielversprechendsten Trends – in unserer sich stetig wandelnden Welt?

Hier sind industrielle Technologie und Basis-Infrastruktur zu nennen, die wir in unserem Fonds abdecken. Der technologische Wandel verändert unser Leben – die Art wie wir wohnen, uns fortbewegen und kommunizieren. Er verändert insbesondere auch die Arbeitswelt, die Unternehmen und die Finanzmärkte. Mittel- und langfristig werden sich nur jene Unternehmen am Markt behaupten können, die auf zukunftsfähige Technologien setzen und diese in ihren Produkten und Herstellungsprozessen nutzen. Infrastruktur ist der globale Wettbewerbsfaktor beim digitalen Wandel. Dabei profitiert vor allem die grundlegende Infrastruktur, auch Basis-Infrastruktur genannt, wie Autobahnbetreiber, Wasserversorger und Netzanbieter, welche durch monopolistische Geschäftsmodelle mit stabilen laufenden Erträgen gekennzeichnet ist. In Verbindung mit ihren materiellen, schwer austauschbaren Assets sind diese Unternehmen ein Substanzinvestment im Zeitalter der Inflation von Vermögenspreisen.

Hier sind industrielle Technologie und Basis-Infrastruktur zu nennen, die wir in unserem Fonds abdecken. Der technologische Wandel verändert unser Leben – die Art wie wir wohnen, uns fortbewegen und kommunizieren. Er verändert insbesondere auch die Arbeitswelt, die Unternehmen und die Finanzmärkte. Mittel- und langfristig werden sich nur jene Unternehmen am Markt behaupten können, die auf zukunftsfähige Technologien setzen und diese in ihren Produkten und Herstellungsprozessen nutzen. Infrastruktur ist der globale Wettbewerbsfaktor beim digitalen Wandel. Dabei profitiert vor allem die grundlegende Infrastruktur, auch Basis-Infrastruktur genannt, wie Autobahnbetreiber, Wasserversorger und Netzanbieter, welche durch monopolistische Geschäftsmodelle mit stabilen laufenden Erträgen gekennzeichnet ist. In Verbindung mit ihren materiellen, schwer austauschbaren Assets sind diese Unternehmen ein Substanzinvestment im Zeitalter der Inflation von Vermögenspreisen.

Gestatten Sie uns einen Blick in Ihr Portfolio: Wo sind Sie aktienseitig investiert?

Bei den Technologie-Aktien konzentrieren wir auf die Trends, die zu einer nachhaltigen Produktivitätssteigerung führen. Dazu gehören Technologie-Megatrends wie Industrie 4.0, Medizin-Technologie und Autonome Systeme. Ein Beispiel ist Roper Technologies, ein amerikanischer Hersteller von Software-Lösungen zur Automatisierung industrieller Prozesse. Bei den Infrastruktur-Aktien investieren wir in Basis-Infrastruktur aus den Bereichen Energietransport, Kommunikation, Logistik, Mobilität und Wasser. Dazu gehört beispielweise Iberdrola, ein integriertes, globales Versorgerunternehmen, das führend in der Produktion erneuerbarer Energien ist.

Megatrend-Fonds sind in der Regel als Aktienfonds strukturiert, Sie mischen allerdings auch Anleihen im Portfolio bei. Welche Rolle sollen die Zinspapiere übernehmen und welche Titel kommen für Sie in Frage?

Die Steuerung der Anleihenquote und vor allem der Duration ist Teil des Risikomanagements. Deshalb folgt auch die Anleihenauswahl mit dem Fokus auf besicherte Anleihen und erstklassige Schuldner konsequent dem Substanzgedanken. Darüber hinaus steuern sie mit ihren zwar niedrigen aber zugleich konstanten Coupons zuverlässige Erträge zur Performance des Fonds bei. Das Ziel von Bantleon Changing World ist eine stabile Wertentwicklung mit attraktiven Ausschüttungen, die besonders von den hohen Dividendenerträgen aus dem Segment Infrastruktur profitieren.

Schließen Sie auch bestimmte Trends und somit Emittenten oder Unternehmen aus?

Im Bereich Technologie fokussieren wir uns auf industrielle Schlüsseltechnologien, während wir Lifestyle- und Social-Media-Unternehmen kritisch hinterfragen. Im Bereich Infrastruktur gehen wir noch ein Stück weiter. Neben besonders zyklischen Sektoren wie der klassischen Bauindustrie und dem Passagiertransport werden dort auch Nachhaltigkeitsausschlüsse vorgenommen. Infrastruktur ist ein Sektor, der durch den Fokus auf Versorger und Transport sehr stark zu globalen Emissionen beiträgt. Ein kompletter Ausschluss ist daher weder möglich noch sinnvoll. Gleichzeitig ergibt sich dadurch die Gelegenheit, einen besonders hohen Einfluss auf Umweltrisiken zu nehmen. Bantleon hat sich dafür entschieden, über den Ausschluss von Energieproduzenten mit einem hauptsächlich auf fossilen Brennstoffen und Nuklearenergie basierenden Energiemix diesen positiven Einfluss zu erzielen. Ausgeschlossen werden dabei vornehmlich Segmente des traditionellen Energiesektors wie Ölexploration und -produktion. Hinzu kommen Unternehmen aus dem Versorgersektor, deren Produktion hauptsächlich aus Kohle- und Nuklearenergie besteht.

An welchen Anlegertyp richtet sich Ihr Fonds, welche Risikoneigung sollte man mitbringen?

Bantleon Changing World richtet sich an sicherheitsbewusste Anleger, die über einen Mischfonds von dem überdurchschnittlich hohen Wachstum in den Bereichen Infrastruktur und Technologie profitieren wollen. Zwar sind auch bei diesem Fonds zwischenzeitliche Verluste nicht ausgeschlossen, aber die konjunkturbasierte Steuerung der Gesamtaktienquote und der Aktiensegmente sollte in Kombination mit den defensiven Anleihen zu geringeren Wertschwankungen führen als bei reinen Aktienfonds.

Wie sind Sie mit der bisherigen Performance zufrieden?

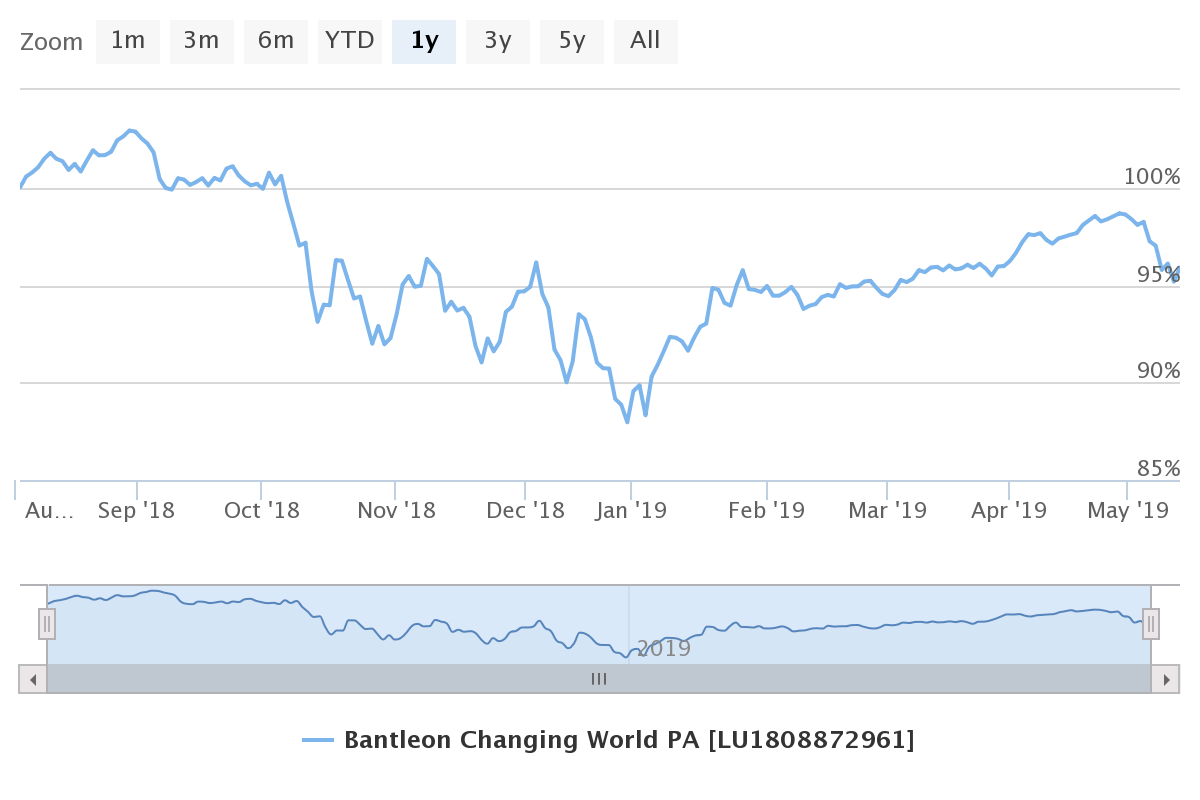

Seit Auflage des Fonds im August 2018 haben die Finanzmärkte ein Auf und Ab erlebt, vor allem geprägt durch die anhaltenden Unsicherheiten bezüglich des Handelskrieges zwischen China und den USA, aber auch durch die schwachen globalen Wachstumsaussichten. Dies geht an einem Fonds mit einer strategisch hohen Aktienquote nicht unbemerkt vorbei, vor allem der Einbruch der Technologiewerte im 4. Quartal 2018 hat sich hier bemerkbar gemacht. In dieser Phase haben sich aber auch die Vorteile einer Beimischung von defensiven Infrastrukturaktien und hochwertigen Anleihen gezeigt, die über den gesamten Zeitraum stabilisierend wirkten. Das aktive Management hat es uns erlaubt, auf die sich schnell ändernden Marktsituationen zu reagieren und gleichzeitig den Fonds langfristig defensiver aufzustellen. Wir sind der Meinung, dass wir somit für ein weiterhin stürmisches Kapitalmarktumfeld optimal positioniert sind.

Frau Linhardt, herzlichen Dank für die Beantwortung unserer Fragen!

Tipp: Über FondsDISCOUNT.de entfällt der branchenübliche Ausgabeaufschlag! Zum Fonds

;) Foto: © / ra2 studio / Fotolia

Foto: © / ra2 studio / Fotolia