Wer in der Finanzbranche eine anerkannte Qualifikation vorweisen und viel erreichen will, landet oft beim CFA Institute. Die Organisation aus Charlottesville, USA, zählt zu den weltweit bekanntesten Verbänden für professionelle Investoren – und bietet mit dem CFA-Charterholder-Programm wohl eine der härtesten Ausbildungen an, die Finanzprofis überhaupt absolvieren können. Mitten in der Vorbereitung auf die drei anspruchsvollen Prüfungen lernen die Bewerber dann aber auch, dass einige wichtige Aufgaben ihrer eigenen Zukunft inzwischen von einer künstlichen Intelligenz übernommen werden können. „KI hat umfangreiche Auswirkungen auf das Portfoliomanagement, das Trading sowie das Risikomanagement im Portfolio, was es der Branche ermöglicht, effizienter und gesetzeskonformer zu sein“, schreiben etwa die Experten Söhnke M. Bartram, Jürgen Branke und Mehrshad Motahari in einem Buch, das auch für die angehenden CFA Charterholder zum Lernfortschritt beitragen soll.

Und in der Tat ist die künstliche Intelligenz inzwischen fester Bestandteil vieler Fonds und gern gesehenes Helferlein für Fondsmanager. Die Gründe dafür erklären Bartram, Branke und Motahari den angehenden CFA-Finanzprofis auch in ihrem Buch: „KI-Modelle sind objektiv, hocheffizient bei der Durchführung sich wiederholender Aufgaben und in der Lage, Muster in hochdimensionalen Daten zu erkennen, die von Menschen möglicherweise nicht verstanden werden können.“ Zusätzlich kann die Technologie unstrukturierte Datenquellen analysieren – so scannen schon seit Jahren künstliche Intelligenzen Zeitschriften, Websites oder Social Media, um daraus Informationen zu gewinnen. Normalerweise müssten für diese Arbeit mehrere Analysten die Datenquellen gewissermaßen „per Hand“ analysieren. Auch Fondsmanager Martin Stürner, der Vorstand bei der PEH Wertpapier AG ist und im Fonds PEH EMPIRE (ISIN: LU0086120648) auf künstliche Intelligenz setzt, kann die Vorteile aus der Praxis bestätigen: „Unser Modell scannt sämtliche Marktdaten und berechnet daraus Scores, die natürlich deutlich objektiver als die Einschätzung von menschlichen Analysten sind.“

Ein weiterer Vorteil der künstlichen Intelligenz: Sie lernt laufend dazu. Wenn die KI also Schätzungen zu den Finanzmärkten errechnet, passen sich diese Ergebnisse auch an, wenn sich die Voraussetzungen verändern. Da gerade die Finanzmärkte sehr dynamisch sind und sich laufend verschiedene Faktoren ändern, kann die künstliche Intelligenz also in diesen Fällen immer reagieren und ihre eigenen Berechnungen anpassen. „Dadurch muss ich mich als Fondsmanager nicht auf Prognosen verlassen, sondern kann in Echtzeit verstehen, was an den Märkten los ist“, erklärt Stürner. Denn – und dies betonen auch die Buchautoren – die künstliche Intelligenz kommt immer zu einem Ergebnis, auch wenn sich etwa Menschen wegen emotionaler Probleme nicht entscheiden könnten. Allerdings muss das nicht zwangsläufig positiv sein, etwa, wenn nicht genug Daten vorliegen oder die Ergebnisse für Menschen nicht verständlich sind. Deswegen merken die Experten an: „Asset- und Fondsmanager müssen solche Probleme im Hinterkopf behalten, da die Rolle der KI immer allgegenwärtiger und bedeutender wird.“

Das Beste aus beiden Welten

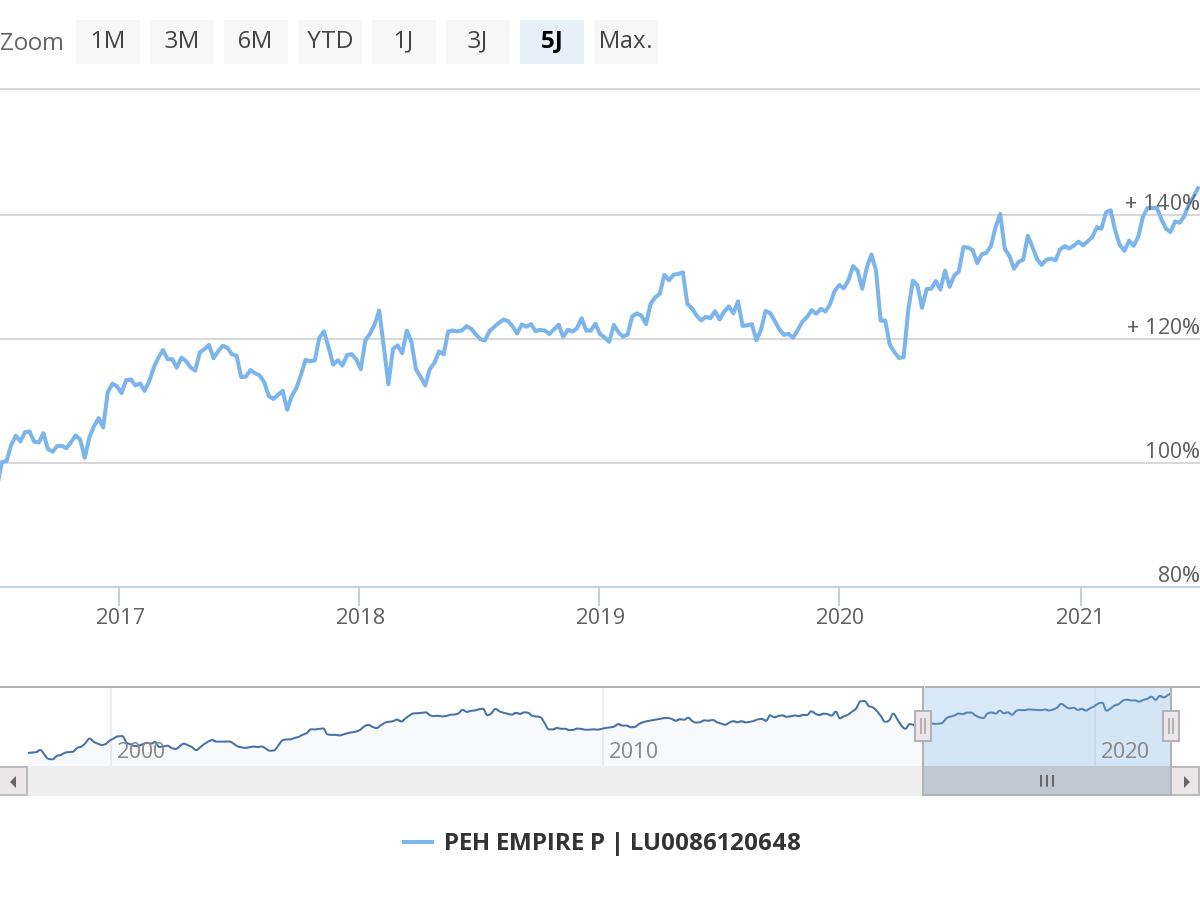

Dass das Zusammenspiel zwischen künstlicher Intelligenz und einem menschlichen Fondsmanager funktionieren kann, zeigt das Beispiel des PEH EMPIRE eindrucksvoll. Dabei setzte Fondsmanager Stürner nicht immer auf die Technologie. Vor einiger Zeit stellte er die Strategie des PEH EMPIRE aber um und ergänzte sie um die Stärken einer künstlichen Intelligenz. Die Ziele des Mischfonds blieben gleich: Überperformance im Vergleich zu den breiten Aktienmärkten und trotzdem ein deutlich reduziertes Risiko, damit Investoren auch bei heftigen Marktbewegungen zwischenzeitlich nicht zu viel Verluste erleiden müssen. Seitdem die künstliche Intelligenz Stürner bei der Konstruktion des Portfolios hilft, hat der Fonds gleich mehrere schwierige Phasen gemeistert: Etwa im Jahr 2018 oder im Corona-Jahr 2020, in dem der Fonds große Aktienindizes wie den DAX oder den MSCI World schlug und beim Corona-Kursrutsch trotzdem nur einen maximalen Drawdown von knapp 15 Prozent verzeichnete.

Das Geheimnis? „Die künstliche Intelligenz wertet sämtliche Marktdaten aus und errechnet tagtäglich daraus einen Mikro-, einen Makro- und einen Sentiment-Score“, erklärt Stürner und ergänzt: „Anhand dieser Scores, die ja immer aktuell und objektiv sind, kann ich flexibel auf die Marktentwicklungen reagieren – ohne, dass irgendwelche Prognosen oder Analysen angefertigt werden müssen.“ So zeigte die künstliche Intelligenz im März 2020 schnell eine durch Corona verunsicherte Marktstimmung an, sodass Stürner die Verluste begrenzen konnte. Als sich die Märkte schnell wieder erholten, zeigte der Sentiment-Score die positive Marktstimmung an, obwohl die Konjunkturdaten (Makro) und auch die Unternehmenszahlen (Mikro) nicht ganz so rosig aussahen. Stürner überwacht die Signale seiner künstlichen Intelligenz laufend und reagiert dann entsprechend: „Damit kann ich Investoren garantieren, dass ich nicht in emotionale Anlagefallen tappe – behalte aber auch aus menschlicher Sicht ein Auge auf ihr Geld.“

Wertentwicklung im Fünf-Jahreszeitraum

;) Foto: © / Sebastien Decoret / 123RF

Foto: © / Sebastien Decoret / 123RF