Bislang ging das Konzept von Friedrich und seinem Team voll auf. Der Fonds erwirtschaftete nach Angaben der Gesellschaft in den ersten neun Monaten dieses Jahres einen ausschüttungsfähigen Zwischengewinn von 1,71 Euro je Fondsanteil. „Damit liegen wir sogar über Plan und konnten nahtlos an unsere Erfolge im Vorjahr anknüpfen“, freut sich der KFM-Vorstand. In 2014 führte das aktive Rentenmanagement zu einer deutlichen Wertsteigerung, sodass der Fonds im Februar 2015 für das abgelaufene Geschäftsjahr eine Ausschüttung von 2,10 Euro je Fondsanteil gewähren konnte. „Bezogen auf den Ausgabepreis von 50 Euro entspricht dies einer Rendite von 4,2 Prozent – im anhaltenden Niedrigzinsumfeld ein äußerst attraktiver Wert“, so Friedrich. Für das Jahr 2015 rechnet der Fondsinitiator ebenfalls mit einer Ausschüttung von über vier Prozent.

Das Portfolio beinhaltet derzeit 45 Wertpapiere, davon 44 Anleihen mit einem durchschnittlichen Zinskupon von 6,37 Prozent und einen Genussschein mit einer gewinnabhängigen Verzinsung von sieben Prozent. Die durchschnittliche Laufzeit der Anleihen im Portfolio beträgt über sechs Jahre. Investiert wird in Unternehmen aus unterschiedlichen Branchen, zu den Emittenten zählen aktuell etwa das Verlagshaus Bastei Lübbe, das Immobilienunternehmen Lang & Cie oder auch der Pflegedienstleister SeniVita. „Eine so breite Streuung kann ein Privatanleger über Einzelinvestments kaum erreichen“, erläutert Friedrich. Die Expertise seines Teams wurde erst kürzlich honoriert: Im September erhielt die KFM Deutsche Mittelstand AG eine Auszeichnung beim Großen Preis des Mittelstandes.

Eine Zusammenfassung des Investitionskonzepts des Deutschen Mittelstandsanleihen Fonds sehen Sie auch im folgenden Video-Beitrag von Wirtschaft TV:

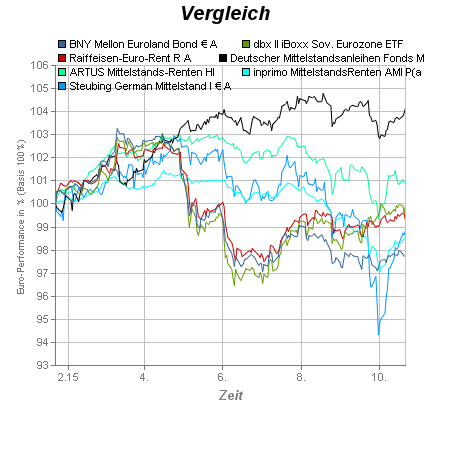

Dass der Deutsche Mittelstandsanleihen Fonds (WKN: A1W5T2) bislang erfolgreich gemanagt wurde, belegt die Wertentwicklung im Vergleich zu anderen Rentenfonds, die ebenfalls in Mittelstandsanleihen investieren:

;) Foto: © / Wilm Ihlenfeld / Fotolia.com

Foto: © / Wilm Ihlenfeld / Fotolia.com