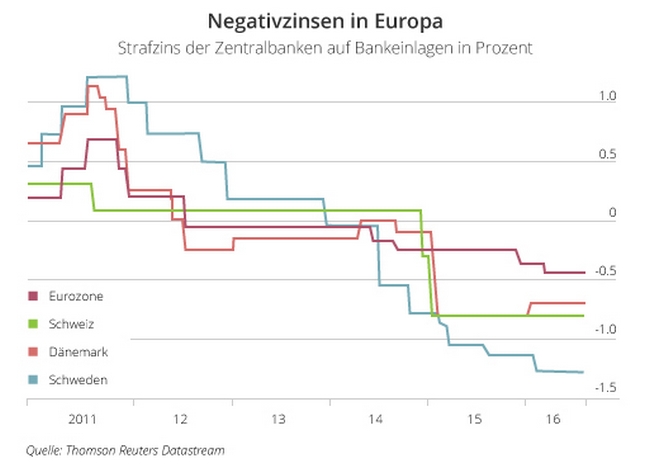

In einer normalen Welt müssten die physische Lagerung von Bargeld sowie dessen Transport mit höheren Kosten verbunden sein als eine elektronische Summe auf dem Server eines Zentralbank-Computers. Doch das ist nicht mehr der Fall. In der neuen Normalität der Niedrigzinspolitik der Zentralbanken müssen Banken Strafzinsen auf Bankeinlagen bei ihren nationalen Zentralbanken zahlen. Für den Euro-Raum liegt der Strafzins bei -0,4 Prozent. In der Schweiz liegt er bei -0,75 Prozent und in Schweden sogar bei -1,25 Prozent (siehe Grafik).

Diese Strafzinsen sollen die Kreditinstitute eigentlich dazu bewegen, mehr Geld in Form von Krediten in den Wirtschaftskreislauf zu geben. Doch das Kreditgeschäft lahmt. Die Niedrigen Zinsen lassen die Einnahmen der Banken einbrechen. Für sie ist es einfacher, auf anderen Wegen – zum Beispiel an den Finanzmärkten – Erträge zu generieren.

Um die Strafzinsen der Zentralbanken zu umgehen, erscheint es also günstiger, das Geld wieder in Hochsicherheits-Tresoren zu lagern. Denn der Euro – ebenso wie die Schwedische Krone oder der Schweizer Franken – ist eine starke Währung. Daher können große Summen in relativ kleinen Volumengrößen ohne Probleme gelagert werden. Selbst dann, wenn der 500 Euro Schein in 2018 abgeschafft wird.

Bankräuber, Naturkatastrophen und andere Probleme

Wie große Summen Bargeld aussehen, weiß man nur aus Filmen, in denen Banken ausgeraubt werden. Wenn die Bankräuber eine Aktentasche mit Bargeld füllen, haben sie mehr als zwei Millionen Euro erbeutet. Knapp 90 Millionen kann man bereits unter einem Doppelbett verstecken und in ein durchschnittliches Hotelzimmer passen sogar mehr als zehn Milliarden Euro.

Was die Banken an Strafzinsen sparen, nehmen sie als erhöhtes Risiko in Kauf. Nicht nur Erdbeben und andere Naturkatastrophen könnten den Transport oder die Lagerung von Bargeld gefährden. Eine LKW-Kolonne voller Bargeld auf deutschen Autobahnen könnte Bankräubern neue Anreize zu Überfällen liefern.

Es dürfte zudem schwierig werden, einen Versicherer zu finden, der das Risiko eines Bargeldtransports in Millionenhöhe tragen will. Die Versicherungskosten könnten der FT zufolge bei 0,5 bis 1,0 Prozent des transportierten Bargeldvermögens liegen. Das ist derzeit noch mehr als der Strafzins der EZB, aber nicht höher als der Strafzins der Schweizer Zentralbank und sogar weniger als schwedische Banken für Bankeinlagen aufbringen müssen.

Das bedeutet, dass die Banken in Europa ihre Zentralbanken unter Druck setzen könnten, sollten diese die Zinsen weiter absenken. Wenn die Banken damit beginnen, in einer koordinierten Aktion Geld in Tresoren zu lagern, könnte das die Geldpolitik der Zentralbanken zum Scheitern bringen. Das Vertrauen in die Zentralbanken als eine wichtige Stütze für die Finanzmärkte könnte schwinden. Alle Marktteilnehmer wollen das vermeiden. Doch die Banken sind angeschlagen und versuchen derzeit alles, um Kosten zu sparen.

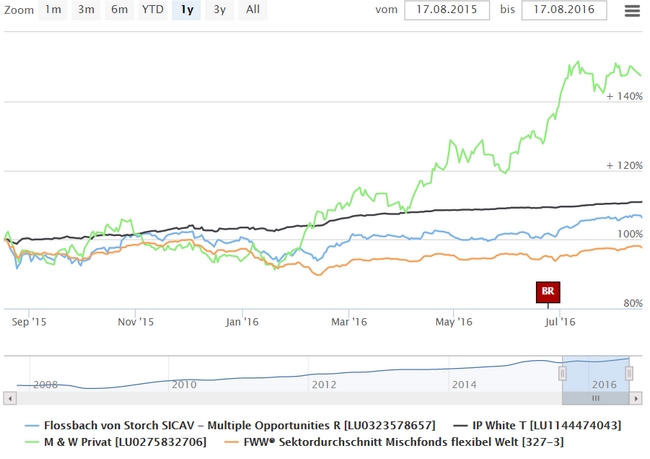

Investmentfonds: Mittel gegen Zinsflaute und Bargeldverbot

Für Privatanleger lohnen sich Bankeinlagen schon lange nicht mehr. Wer sein Erspartes nicht nter dem Kopfkissen lagern sondern lieber vermehren möchte, kann in Unternehmensanleihen oder Aktien investieren. Die FondsDISCOUNT.de-Topseller unter den Mischfonds kombinieren Anleihen- und Aktieninvestments miteinander in ausgeklügelten Anlagestrategien.

Neben Kassenschlagern wie dem Multiple Opportunities von FvS (ISIN: LU0323578657) tauchen zum Beispiel auch kleinere Fonds unter den Top-Performern auf, ohne von der großen Aufmerksamkeit der Medien zu profitieren. Der IP White Fonds (ISIN: LU1394856451) überzeugt zum Beispiel durch seine geringe Volatilität und übertrifft dabei im Jahresvergleich die Perfomance des FvS-Fonds. Der M & W Privat Fonds (ISIN: LU0275832706) zeichnet sich durch seine Flexibilität aus: Das Fondsmanagement frühzeitig auf Edelmetalles gesetzt hat. Das zeigt sich auch in der Performance des Fonds, die alle anderen Fonds in den vergangenen zwölf Monaten in den Schatten stellt.

;) Foto: © peshkov / fotolia

Tresore könnten bald eine Renaissance erleben.

Foto: © peshkov / fotolia

Tresore könnten bald eine Renaissance erleben.