In Zeiten niedriger Zinsen haben ETFs große Mittelzuflüsse verzeichnen können. Sie versuchen lediglich, die Performance eines Vergleichsindex nachzubilden. Die Gebühren dieser Fonds sind daher viel niedriger als die von aktiven Fonds. Für Fondsgesellschaften, die vor allem aktive Fonds anbieten, ist das jedoch noch kein großer Grund zur Sorge.

Eine globale Branchenstudie des Beratungsunternehmens Boston Consulting Group, die FondsDISCOUNT.de vorliegt, belegt, dass große Vermögensverwalter ihre Einnahmen in den vergangenen 14 Jahren mehr als verdoppelt haben. Sie verwalten BCG zufolge weltweit insgesamt 74 Billionen US-Dollar. Das Wachstum nimmt zwar ab, ist aber dennoch vorhanden. Im Jahr 2002 gab es noch einen Zuwachs von drei bis fünf Prozent. Im Jahr 2015 betrug die Quote nur noch 1,7 Prozent.

Auch die Betriebsmargen seit 2013 fast wieder auf das Vorkrisenniveau erholt. In den USA liegen die Gewinne sogar noch deutlich über dem Vorkrisenniveau. Der europäische Markt sei aufgrund der immer noch großen Unterschiede in den einzelnen Ländern stärker fragmentiert als in den USA, sagte Martin Mende, Partner und Managing Director bei Boston Consulting Group Schweiz der NZZ.

Wie die Studie verdeutlicht, sind die Auswirkungen der ETFs auf die Branche nicht so groß, wie angenommen. Der Marktanteil von Indexprodukten ist seit 2003 zwar von fünf auf 14 Prozent gestiegen. Aber auch der Anteil von alternativen Investments hat sich von fünf auf elf Prozent mehr als verdoppelt. Verlierer sind hingegen klassische, aktiv gemanagte Kernanlagen, wie zum Beispiel Staatsanleihen und Geldmarktprodukte. Ihr Anteil am Gesamtkapital schrumpfte von 63 auf 39 Prozent. Sie bleiben jedoch die mit Abstand größte und kapitalstärkste Fondsklasse.

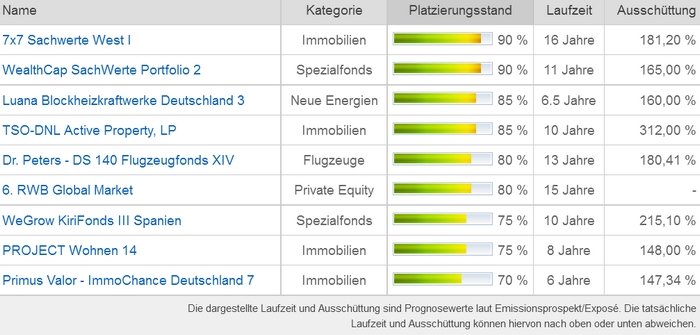

Tipp: Hier finden Sie eine Tabelle der beliebtesten Beteiligungen unserer Kunden.

;) Foto: © / kikkerdirk / fotolia

Die Existenz passiver Fonds hat die Einnahmen der großen Fondsgesellschaften nicht gesenkt.

Foto: © / kikkerdirk / fotolia

Die Existenz passiver Fonds hat die Einnahmen der großen Fondsgesellschaften nicht gesenkt.