In so einem Marktumfeld ist es kein Wunder, dass Absolute-Return-Strategien in 2015 deutlich an Bedeutung zugenommen haben. Mit ihnen können Anleger getrost auf die Entwicklungen des Marktes pfeifen. Denn Anbieter von Absolute-Return-Fonds werben damit, abseits des Marktes vielversprechende Assets aufspüren zu können, die eine „absolute Rendite“ für den Fonds erzielen sollen.

Viele Anleger folgen diesem Ruf. Das in Absolute-Return-Strategien verwaltete Volumen wächst rasant: Eine halbjährlich von der Fondsboutique Lupus Alpha durchgeführte Studie ergab ein Plus von 25 Prozent im Vorjahresvergleich. Das Volumen der Absolute-Return-Fonds stieg 2015 von 153,1 auf 191,3 Milliarden Euro. Die Basis der Daten für die Studie stammt vom Fondsanalyse-Unternehmen Thomson Reuters Lipper.

Doch auch Absolute-Return-Fonds weichen in ihrer Anlagestrategie nicht zu 100 Prozent vom Markt ab. Es gibt immer Überschneidungen in den Aktien- und Anleihesegmenten. Lupus Alpha ist selbst mit dem La Tullius Absolute Return Europe am Markt präsent (WKN: A1XDX1). Der Fonds kann Derivate einsetzen, um die gewünschte Rendite zu erzielen. Der Name Absolute Return darf also nicht mit einer Rendite-Garantie verwechselt werden. Auch abseits des Mainstreams gibt es Risiken.

Und diese Risiken haben sich erhöht. Die Sharpe Ratio der Absolute Return-Fonds – also ihr in Kauf genommenes Risiko im Verhältnis zur Rendite – verschlechterte sich im Jahresvergleich. Nur etwa die Hälfte aller Fonds erzielte auf 12-Monatssicht eine positive Sharpe Ratio (Vorjahr 63 %). Über einen Zeitraum von fünf Jahren jedoch erreichten 74 Prozent der Fonds eine positive Sharpe Ratio, über drei Jahre sogar 77 Prozent. Die aktuelle Verschlechterung kann als ein Ausdruck der gesteigerten Volatilität an den Finanzmärkten interpretiert werden.

Ein ausgewogenes Risikomanagement ist also bei alternativen Anlagestrategien unverzichtbar. Relativ neu am Markt ist der MainFirst Absolute Return Multi Asset Fund (WKN: A1KCCD). Er verfolgt das Ziel einer nachhaltigen Rendite von fünf Prozent bei vertretbarem Risiko, besonders vor dem Hintergrund niedriger Kapitalmarktzinsen. Mit seiner flexiblen Struktur werden Anlagethemen unabhängig von Benchmarkindizes mit strukturellem Wachstumsprofil, wie zum Beispiel Digitalisierung, Automatisierung und mobiles Internet für die Wertgenerierung belegt.

Dies liefert einen klaren Fokus auf die Erzielung einer absoluten Rendite. Zudem ermöglicht es, sich von konjunkturellen Schwankungen zu lösen und nachhaltiger zu investieren.

Dies liefert einen klaren Fokus auf die Erzielung einer absoluten Rendite. Zudem ermöglicht es, sich von konjunkturellen Schwankungen zu lösen und nachhaltiger zu investieren. Das Risikomanagement des Fonds beruht auf einer fundamentalen Analyse aller Assets. „Die fundamentale Analyse der einzelnen Positionen schafft ein tieferes Verständnis für das jeweilige Risiko“, sagt Adrian Daniel, Fondsmanager bei MainFirst im Interview mit Asset Standard. Die langfristige Ausrichtung bei der Selektion der Einzelanlagen wird durch eine taktische Steuerung der Asset Allokation zur Begrenzung von Risiken abgerundet. Die Gewichtung der jeweiligen Anlageklassen wird laufend geprüft und ggf. kurzfristig angepasst.

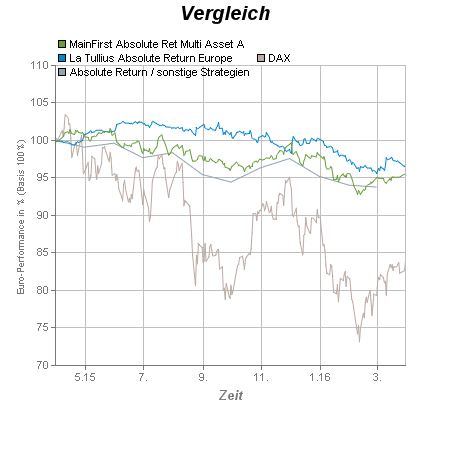

Dieser Anlageprozess hat Tradition bei MainFirst. Seit 2003 gibt es die Absolute Return Multi Asset Strategie in Spezialfonds Institutioneller Kunden. Vor drei Jahren wurde der Ansatz auch in dem Publikumsfonds aus dem Hause MainFirst umgesetzt. Seitdem beruhigt der Fonds die Anleger mit seiner niedrigen Volatilität im Vergleich zum DAX (siehe Chartbild).

Die globale makroökonomische Situation dürfte dem Fondsmanagement zufolge weiterhin von einem geringen Wachstum und geringer Inflation gekennzeichnet bleiben. „Innerhalb traditioneller Anlageklassen dürften Aktien, auf Basis stabiler Dividenden, die höchste laufende Rendite bieten, und sind somit unserer Meinung nach am attraktivsten zu bewerten“, so Daniel. Die Auswahl der Aktien solle jedoch aktiv und fokussiert erfolgen, da diverse Unternehmen mit strukturellen Problemen zu kämpfen haben. Es ist daher sehr wahrscheinlich, dass auch im laufenden Jahr wieder mehr Kapital in Absolute Return Fonds fließen wird.

Mehr Informationen zum Thema erhalten Sie in unserer Serie über Absolute-Return-Fonds:

Serie Teil 1: "Absolute Return Fonds": Rendite abseits des Markts erzielen

Serie Teil 2: "Absolute Return Fonds": Allianz Discovery Europe Strategy

Serie Teil 3: "Absolute Return Fonds": Risiko-Balance mit Risk Parity 12

Serie Teil 4: "Absolute Return Fonds": Trend Universal Discovery Europe

;) Foto: © / Martina Roth / Fotolia

Anleger suchen nach Strategien abseits des Mainstream.

Foto: © / Martina Roth / Fotolia

Anleger suchen nach Strategien abseits des Mainstream.