Klaus Kaldemorgen: So wie die meisten war natürlich auch ich überrascht.

Direkt nach der Wahl schossen Aktien von Small und Midcap-Unternehmen in den Staaten in die Höhe. Glauben Sie dass dieses Segment vom Protektionismus Trumps auch langfristig profitieren kann?

Small und Midcap in den USA ist ein sehr heterogener Sektor. Deshalb kann man nicht pauschal sagen, wie diese auf Trump reagieren werden. Insgesamt glaube ich, dass Trump kurzfristig positiv für die Aktienmärkte sein mag. Mittelfristig wird es aber ein Problem geben. Am Ende des Tages sind Arbeitsteilung und Profitabilität wichtige Faktoren für Unternehmen. Bei ihrer Einschränkung werden die Kosten nach oben gehen. Die geplanten Steuersenkungen mögen einen Teil dieser Mehrkosten abfangen, aber unter dem Strich wird es teurer für Unternehmen werden, weil ja auch die Zinsen noch stärker steigen sollten in diesem Jahr.

Allerdings hat dieses Jahr ja gar nicht so schlecht begonnen, vor allem, wenn man den Jahresstart 2016 als Vergleich ansetzt. Im Moment hat sich viel Optimismus in den Kursen manifestiert. Das Geld wandert schon eine ganze Weile in Richtung USA und das kann sich auch noch ausweiten.

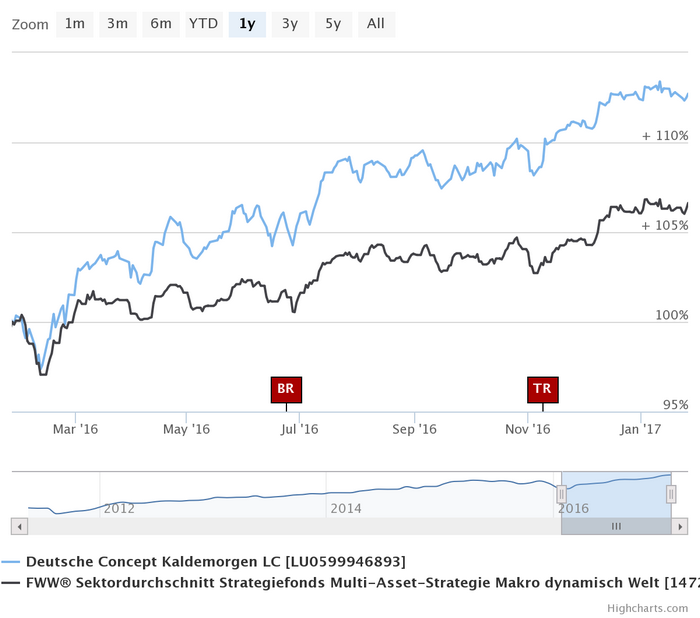

Das US-Exposure Ihres Fonds Deutsche Concept Kaldemorgen (ISIN: LU0599946893) liegt derzeit bei 24,6 Prozent (FWW, Stand: 24.01.2017). Wie schätzen Sie das Risiko auf der Zinsseite ein?

Die Zinsseite scheint mir noch am einfachsten zu begreifen. Selbst wenn man Optimist ist: Geld verdienen werden sie dort nicht. Deshalb sind wir dort nicht benchmarkorientiert. Wir wollen das Zinsänderungsrisiko auf null setzen. Das Risiko auf der Anleihenseite wird stark in den Vordergrund rücken. Wenn die Kurse einknicken, werden einige Rentenfonds ins Minus gehen.

Beim Kreditrisiko sieht das schon ganz anders aus: Denn so schlimm wird die Konjunktur nicht sein, dass die Unternehmen ihre Kredite nicht zu zurückzahlen könnten. Von daher haben wir das Kreditrisiko nicht untergewichtet. Es besteht übrigens auch ein Zinsänderungsrisiko für den Aktienmarkt. Auch das haben wir in unserer Allokation berücksichtigt.

In Ihrem Fonds Deutsche Concept Kaldemorgen fahren Sie also derzeit eine umfangreiche Absicherungs-Strategie sowohl auf der Aktien- als auch auf der Rentenseite. Bereiten Sie sich schon auf den Absturz der Börsen vor?

Im Augenblick geht es noch bergauf und man ist in Partystimmung. Man hat die Karotte vor der Nase, all das ist kurzfristig noch positiv. Aber wir haben jetzt fünf Jahre lang Kurssteigerungen von 15 Prozent jährlich gesehen (MSCI Welt in Euro). Das ist für Privatanleger, die ihr Portfolio selbst verwalten, schwer zu greifen. Multi Asset Fonds sind da von Vorteil, weil sie eine eingebaute Flexibilität haben, die man manuell im Depot nicht so einfach nachvollziehen kann. Natürlich brauchen Anleger auch reine Aktienfonds. Doch bei Aktienfonds geht es vom Marktrisiko her eins zu eins nach unten, wenn der Markt kippt. Bei Multi Asset Fonds hat man die Flexibilität, das Risiko abfedern zu können.

Ein durchschnittlicher Aktienfonds hat überdies Währungsrisiken. Vor allem in den USA können wir davon ausgehen, dass der US-Dollar zu einem Spielball der Wirtschaftspolitik wird. Denn es ist für kein Land wünschenswert, eine starke Währung zu haben.

Die USA wollen die Zinsen anheben, in Europa und Japan ist das noch nicht so schnell zu erwarten. Wo sehen Sie in Europa – je nach Branche oder Region – die besten Investmentchancen?

So groß der Optimismus für den US-Markt derzeit ist, so groß ist auch der Pessimismus für Europa. In Europa kann sich deshalb noch einiges zum Besseren wenden, vor allem bei der Aussicht auf eine weitere Lockerung der Geldpolitik, was auch hilfreich für den japanischen Aktienmarkt sein kann. In den USA ist die Wahrscheinlichkeit groß, dass Enttäuschung in den Markt eintritt.

Wie schätzen Sie das Risiko des Bankensektors in Europa ein?

Auf der Sektorenseite kann der Bankenbereich eine Absicherung gegen einen unerwarteten Zinstrend sein. Da sollte sich die Sache nicht mehr verschlechtern. Zumindest ist das mal ein Sektor, der nicht unter steigenden Zinsen leidet. Da kann man schon diversifiziert gewichten.

Henning Potstada: Mit unserem flexiblen Ansatz macht es Sinn, sich alle Marktsektoren anzuschauen und nichts auszuschließen, auch nicht den Bankensektor. Deshalb sind wir offen und entsprechend positioniert, da wir weiterhin die Möglichkeit von steigenden Zinsen sehen. Es wäre kontraproduktiv, wenn wir uns beschränken würden, wir setzen uns da keine Restriktionen.

Lesen Sie in Teil 2:

Interview mit Klaus Kaldemorgen

Das Ende der Globalisierungs-Dividende wird kommen

;) Foto: © corund / fotolia

Kein Land könne sich eine derart starke Währung wie die USA leisten, so Fondsmanager Klaus Kaldemorgen.

Foto: © corund / fotolia

Kein Land könne sich eine derart starke Währung wie die USA leisten, so Fondsmanager Klaus Kaldemorgen.