Wirtschaftlicher Erfolg und öffentliche Wahrnehmung: Diese Faktoren sind eng miteinander verquickt. Denn wenn es ein Unternehmen schafft, eine starke und präsente Marke zu generieren – allgemein oder mit einem spezifischen Produkt – führt das unweigerlich zu einer größeren Marktpositionierung. Mit „Fund Brand 50“ hat das internationale FinTech-Unternehmen Broadridge zum achten Mal eine Studie veröffentlicht, in der die 50 stärksten Asset-Management-Marken und aufstrebende Boutique-Stars aufgelistet sind. Die Ergebnisse basieren auf den Analysen unabhängiger Branchenexperten, den Meinungen von über 900 wichtigen Käufern, der Messung von zehn wichtigen Markenattributen sowie der lokalen Marktstärke. Gemessen wurde die relative Markenattraktivität anhand der Wahrnehmung gegenüber jeweils zehn Markttreibern.

Der Unterscheid zwischen „Love“ und „Like“

Bei der Studie kam heraus, dass die Größe eines Unternehmens nicht unbedingt eine Rolle spielt, um als Marke wahrgenommen zu werden. Laut der Analyse hatten die Marken mit den größten Zugewinnen unterschiedliche Hintergründe, Produkte und Investment-Erfahrung. Unverändert gegenüber dem letzten Jahr stehen in der Auswertung die großen Bekannten BlackRock, JP Morgan, Fidelity und Picet auf den vorderen vier Plätzen. Dagegen rutschte Natixis – ebenfalls ein großes Unternehmen – demnach elf Positionen ab. Aufsteiger in die Top 10 ist der französische Asset Manager Amundi. Als sehr aufstrebende Marken werden die US-amerikanischen Gesellschaften Morgan Stanley, T Rowe Price, Wellington Management, der britische Anbieter Hermes und die französisch-deutsche Gruppe Oddo angegeben. Es wäre auch festgestellt worden, dass sich der Abstand der vier großen Unternehmen zu den anderen verringert hätte. Weniger bekannte Namen aus den USA wie beispielsweise Capital Group hätten ihre Markenprofil schärfen können. Dr. Jens Erhardt (DJE) und Baillie Giffordund zählten zu den ganz neuen Brands im Ranking. Gewinner in der Boutique-Rangliste wurde die schwedische Gesellschaft Lannebo Funder.

| Rang | Gesellschaft | Rank Change |

| 1 | BlackRock | 0 |

| 2 | JPMorgan AM | 0 |

| 3 | Fidelity | 0 |

| 4 | Pictet AM | 0 |

| 5 | M & G Investments | +1 |

| 6 | Schroders | -1 |

| 7 | Robeco | +2 |

| 8 | DWS | -1 |

| 9 | Invesco | -1 |

| 10 | Amundi | +2 |

Quelle: Broadridge

Diana Mackay ist die Geschäftsführerin von Broadridge Global Distribution Solutions und kommentiert die Ergebnisse so: „Die diesjährigen Markenrankings beweisen mehr denn je, dass der Markenerfolg nicht einfach nur durch Größe, Preis und Performance verbucht werden kann.“ Aktive Manager müssten nun stärker daran arbeiten, Strategien und Persönlichkeiten zu entwickeln, die Kunden als authentisch wahrnehmen und mit denen sie Kontakt aufnehmen möchten. Es ist der Unterschied zwischen „Liebe“ und „Gefällt mir“: „Eine Marke etabliert sich als dauerhaft“, so Mackay weiter, „wenn sie geliebt wird, nicht nur gefällt.“ Die Unternehmen, die an der Spitze stehen und schnell aufsteigen, hätten diesen zusätzlichen Schritt unternommen.

Drei Aufsteiger, drei Fonds

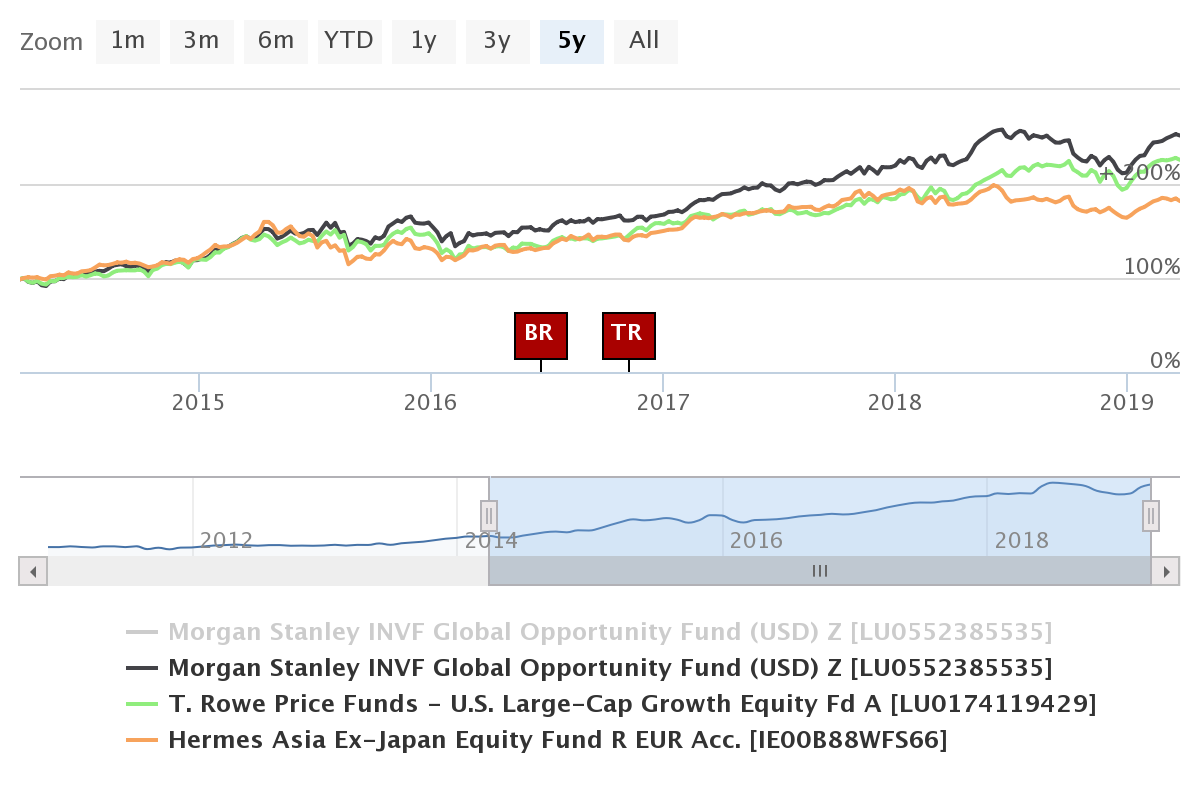

Der Aktienfonds Morgan Stanley INVF Global Opportunity Fund (ISIN: LU0552385535) wurde im November 2011 aufgelegt und verfügt über ein Volumen von rund 6,6 Milliarden Euro. Anhand einer Fundamentalanalyse investiert der Fonds in etablierte und aufstrebende Unternehmen in aller Welt, die nach Ansicht des Managements unterbewertet sind. Anlageschwerpunkte nach Branchen sind zyklische Konsumgüter und Informationstechnologie.

T. Rowe Price Funds - U.S. Large-Cap Growth Equity (ISIN: LU0174119429): Dieser Fonds wurde im Jahr 2003 aufgelegt und setzt den Fokus auf Unternehmen, die das Potenzial für überdurchschnittliche und nachhaltige Ertragszuwachsraten haben. Zu nahezu 100 Prozent in den USA investiert liegen Schwergewichte wie Amazon, Alphabet und Microsoft im Portfolio. Das Fondsvolumen beträgt rund 1,7 Milliarden Euro.

Der Hermes Asia Ex-Japan Equity Fund (ISIN: IE00B88WFS66) ist ebenfalls ein Aktienfonds All Cap und stammt aus dem Jahr 2012. Mit einem Fondsvolumen von rund 3,4 Milliarden Euro wird überwiegend in Aktienwerte und aktienbezogene Wertpapiere von Unternehmen in Schwellenländern der Region Asien (ohne Japan) oder Unternehmen, die einen wesentlichen Teil ihrer Gewinne in diesen Märkten erzielen, investiert.

Die Fonds in der 5-Jahres Historie

;) Foto: © / Thomas Reimer / Fotolia

Foto: © / Thomas Reimer / Fotolia