Exchange Traded Funds schneiden niemals schlechter ab als der ihnen zugrunde liegende Index. Doch eine bessere Performance können sie auch nicht erzielen. Die folgenden drei Charts beweisen, dass sich die Suche nach Outperformance durch aktives Fondsmanagement auch in Hausse-Phasen lohnt.

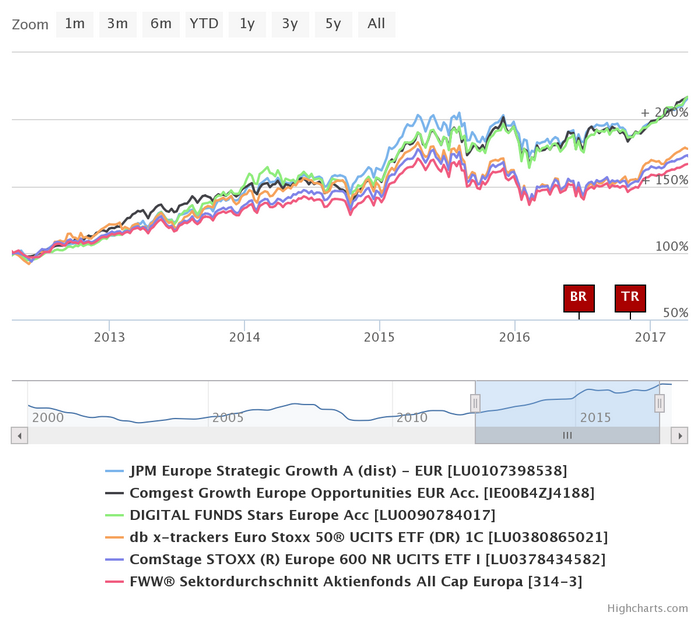

Aktive Europa-Fonds im Vergleich mit ETFs

Aktive Fonds haben den Vorteil, dass der Manager auf aktuelle Marktentwicklungen reagieren kann, auch aussichtsreiche Titel abseits der Benchmark im Blick hat und sein Portfolio individuell zusammenstellt. Immerhin gelingt es so jedem vierten Fondsmanager, den Vergleichsindex zu schlagen – es lohnt sich also, bei der Wertentwicklung genau hinzusehen. Im unten aufgeführten Chart finden Sie die drei stärksten Europa-Fonds im Vergleich mit einem ETF auf den EURO STOXX 600 und dem EURO STOXX 50, zusammen mit dem MSCI Europe die geläufigsten Indizes auf europäische Aktien. Der Unterschied sticht sofort ins Auge. Während die aktiv verwalteten Fonds auf einem hohen Niveau nah beieinander liegen, sind die ETFs weit abgeschlagen beim Sektorendurchschnitt der Aktienfonds All Cap Europa.

Der Comgest Growth Europe Opportunities (ISIN: IE00B4ZJ4188) verwendet bei der Portfoliokonstruktion einen Bottom-Up-Ansatz zur Aktienauswahl. Der Fonds investiert in Aktien oder Dividendenpapiere, darunter Vorzugsaktien, Wandelschuldverschreibungen und in Dividendenpapiere wandelbare Schuldverschreibungen. In fünf Jahren gab es dafür eine Performance von 121,59 Prozent (FWW: 28.07.2017).

Der DIGITAL FUNDS Stars Europe (ISIN: LU0090784017) investiert neben den EU-Staaten auch in Norwegen und die Schweiz, mit einer vergleichbaren Fünf-Jahres-Performance (121,96 %). Der JPM Europe Strategic Growth (ISIN: LU0107398538) folgt mit 106,88 Prozent auf Platz drei, aber immer noch deutlich vor dem stärksten ETF unter den Europa-Fonds, dem db x-trackers Euro Stoxx 50 (ISIN: LU0380865021) mit 77,39 Prozent im Vergleichszeitraum. Selbst nach Abzug der Kosten in Höhe von 3,27 Prozent p.a. ist die Outperformance noch deutlich erkennbar.

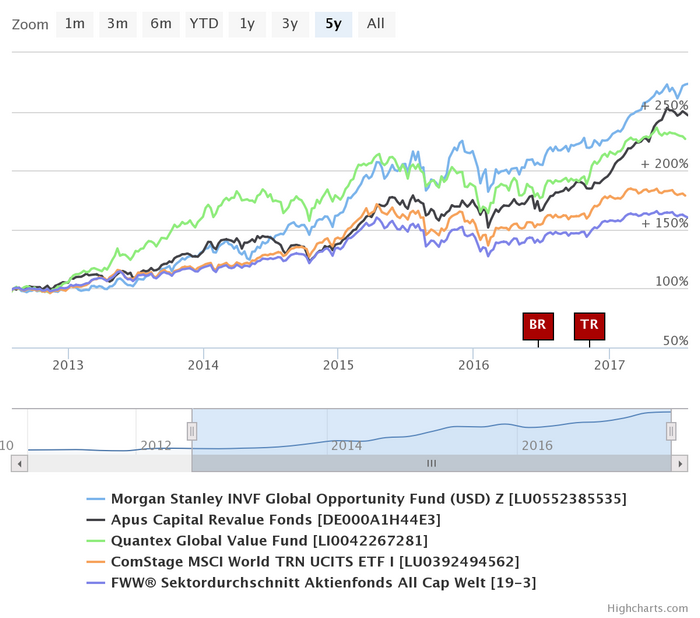

Globale Aktienfonds im Vergleich mit ETFs

Je breiter ein Anleger sein Depot streut, desto reduzierter ist das Einzelrisiko. Deshalb raten viele Finanzexperten Anlegern dazu, ihr Erspartes in Fonds mit einem großen Anlageuniversum zu investieren.Auch hier bleibt allerdings die Frage: Aktiv oder passiv?

Auch hier fällt die Antwort deutlich aus. ETFs auf den MSCI World Consumer Index gehören zu den am besten performenden, breit gestreuten Weltaktien-Indexfonds der Welt und liegen deutlich abgeschlagen hinter dem Morgan Stanley INVF Global Opportunities Fund (ISIN: LU0552385535), der auch schon in unserem Ranking der stärksten Aktienfonds mit 180,05 Prozent in fünf Jahren den siebten Platz einnehmen konnte. Besonders erwähnenswert ist auch der Apus Capital Revalue Fonds (ISIN: DE000A1H44E3), der immer wieder in den Listen der stärksten Aktienfonds auftaucht. Mit 149,96 Prozent in fünf Jahren liegt er knapp vor dem Quantex Global Value Fund (ISIN: LI0042267281) mit 136,91 Prozent

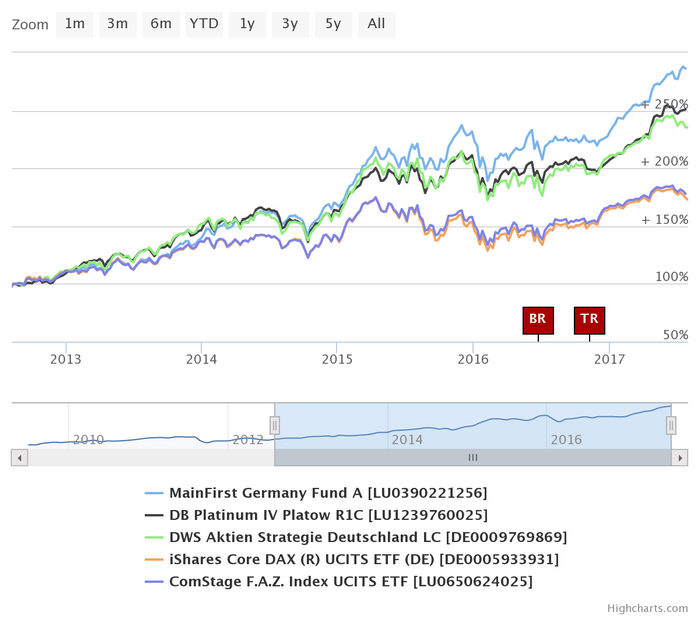

Aktive Deutschland-Aktienfonds im Vergleich mit ETFs

Deutschland ist die Wachstumslokomotive Europas. Auch wenn der DAX in der vergangenen Woche deutlich nachgelassen hat, sollten Anleger von dem seit Jahresbeginn anhaltenden Boom profitieren, beispielsweise über Investmentfonds mit Deutschland-Fokus. Doch was ist besser: Markt oder Manager?

Investoren des Mainfirst Germany Fund (ISIN: LU0390221256) kennen die Antwort auf diese Frage ganz genau. 193,72 Prozent in fünf Jahren sprechen eine deutliche Sprache. Zum Vergleich: Der ishares Core DAX mit einem Fondsvolumen von knapp acht Milliarden Euro legte im Vergleichszeitraum 80,49 Prozent zu.

Der DWS Aktien Strategie Deutschland (ISIN: DE0009769869) investiert vorwiegend in deutschen Standardwerten (Blue Chips) und wachstumsstarken mittleren (Mid Caps) und kleineren Werten (Small Caps) und kommt im Vergleichszeitraum auf 138,11 Prozent. Der DB Platinum IV Platow R1C (ISIN: LU1239760025) benutzt darüber hinaus noch Finanzkontrakte (Derivategeschäfte), um einen langfristigen Kapitalzuwachs von 151,97 Prozent in fünf Jahren zu erzielen. Alle drei aktiv gemanagten Fonds schlagen die Performance der ausgewählten ETFs auch nach Kosten um Längen.

Unser Vergleich zeigt: Egal, ob Aktienfonds auf europäische, deutsche oder globale Indizes, es gibt stets aktiv gemanagte Fonds, die in der Performance deutlich besser abschneiden. Und es ist auch gar nicht so schwer, diese zu identifizieren. Gehen Sie dazu einfach auf FondsDISCOUNT.de zur Fonds-Suche. Dort finden Sie alle notwendigen Selektionskriterien, um den passenden Fonds zu finden.

;) Foto: © Robert Kneschke / fotolia

Auch nach Abzug der Kosten können ETFs die Kluft zu aktiven Fonds nicht überbrücken.

Foto: © Robert Kneschke / fotolia

Auch nach Abzug der Kosten können ETFs die Kluft zu aktiven Fonds nicht überbrücken.