Ad-hoc-Analysen bringen uns da nicht weiter. Da lohnt sich eher ein Blick auf die langfristige Historie. Wir befinden uns bei US-Aktien bereits in einem Bärenmarkt. Dabei kommt es wiederum darauf an, wie man solch einen Bärenmarkt definiert. Für uns beginnt ein Bärenmarkt im S&P 500 ab einem Verlust von etwa 15 Prozent. In den vergangenen 75 Jahren gab es entsprechend dieser Definition 17 Bärenmärkte. Am 20. Januar 2016 stand der S&P 500 zwischenzeitlich 15 Prozent tiefer als noch am Allzeithoch im Mai vergangenen Jahres. Damit ist dieses nun der 18. Bärenmarkt seit 75 Jahren.

Aktien verhalten sich in Bullenmärkten wie Kokospalmen: Sie wachsen sehr langsam. In Bärenmärkten verhalten sie sich hingegen wie Kokosnüsse und fallen rasend schnell. Aus statistischem Blickwinkel befinden sich die US-Aktienmärkte in drei Viertel der Zeit in einem Bullenmarkt und einem Viertel der Zeit in einem Bärenmarkt.

Beim US-Aktienindex S&P 500 geht es nun bereits seit acht Monaten bergab. Die Gretchenfrage lautet hier, ob die USA in eine erneute Rezession abgleiten. Sollte dies der Fall sein, drohen weitere Kursverluste. Unsere Untersuchungen zeigen, dass rezessionsbedingte Bärenmärkte im Durchschnitt mit einem S&P 500-Wertverlust von -34% korrespondieren. Dies ergebe noch deutlichen Spielraum nach unten. Auf der anderen Seite wissen wir, dass Bärenmärkte ohne zeitgleiche US-Rezession im Durchschnitt deutlich weniger Kursverluste mit sich bringen und vor allem von der zeitlichen Dimension meist schnell wettgemacht sind. Ein Beispiel: Während der Asienkrise 1998 fielen US-Aktien gemessen am S&P 500 kurzzeitig um knapp 20 Prozent. Allerdings waren die US-Aktien bereits nach vier Monaten wieder auf einem höheren Niveau – trotz Pleite des Hedgefonds LTCM und Ausfall bei Russlandanleihen. Zu einer Rezession in den USA kam es 1998 nicht.

Dann reden wir über die USA. Sehen Sie eine Rezession am Horizont auftreten?

Dem Aktienmarkt wird hier immer eine Prognosekraft zugemessen. Es heißt: Fallen die Aktienkurse deutlich, folgt eine Rezession. Der Zusammenhang wird aber in unseren Augen überschätzt. US-Präsident Harry S. Truman hat einmal gesagt: „Es gibt nichts Neues in der Welt, außer der Geschichte, die du nicht kennst.“ Tatsache ist: Von den vergangenen acht Bärenmärkten seit 1982 waren lediglich drei rezessionsbedingt. Die US-Konjunktur läuft derzeit stark divergent. Der Dienstleistungssektor profitiert von einer robusten Konsumdynamik der privaten Haushalte, gestützt durch die niedrige Arbeitslosigkeit, den gesunkenen Energiepreisen und den günstigen Kreditkonditionen. Knapp 80 Prozent des Bruttoinlandprodukts werden von Dienstleistungsunternehmen erwirtschaftet. Der Anteil des verarbeitenden Gewerbes liegt dagegen bei nur etwa zwölf Prozent. In diesem Bereich sehen wir jedoch in der Tat rezessive Tendenzen, denn die Industrie leidet in hohem Maße unter dem Einbruch der Energiepreise und der Aufwertung des US-Dollar. Wir erwarten in 2016 keine Rezession in den USA und – wenn überhaupt – nur eine milde Form. Wenn der Markt erkennt, dass die USA konjunkturell nur mit einem blauen Auge davonkommt, könnte es bei den Aktienkursen schon bald wieder bergauf gehen.

Unter der Oberfläche beobachten wir interessante Entwicklungen. Aufgrund der dramatischen Kursschwäche bei Energieaktien sind die Bewertungen deutlich abgeschmolzen. Aus Sicht der Marktkapitalisierung entspricht der gesamte US-Energiesektor inzwischen den beiden Unternehmen Apple und Alphabet zusammengenommen – etwa eine Billion US-Dollar. Das muss man sich mal vorstellen. Der Energiesektor ist aus unserer Sicht nicht wirklich systemrelevant, so wie es die Banken vor der Finanzkrise waren. Ich mache mir daher weniger Sorgen um den schwachen Energiesektor. Mich würde es viel mehr verunsichern, wenn Alphabet oder Apple auf einmal Probleme hätten, weil die Menschen damit beginnen, das Internet und ihre Smartphones auf eine andere Art und Weise zu nutzen. Aber danach sieht es nicht aus.

Solange die Dienstleister gut dastehen, mache ich mir keine Gedanken über den schwachen Einkaufsmanagerindex im Industriesektor. Die meisten neuen Jobs, die heute entstehen, sind Dienstleistungsjobs.

Aber können im gleichen Ausmaß neue Jobs entstehen, wie alte wegfallen?

Im Moment ist es noch so. Die USA haben mit einer Arbeitslosigkeitsquote von fünf Prozent nahezu Vollbeschäftigung.

Also läuft in den USA alles nach Plan?

Wir halten uns an die Marktindikatoren, die in der Vergangenheit eine möglichst hohe Trefferquote aufwiesen. Im Bereich der technischen Analyse setzen wir primär auf Indikatoren von Tom DeMark. Bei der Prognose der US-Volkswirtschaft blicken wir stets auf das Atlanta Fed Model. Demnach wird das vierte Quartal vermutlich schlecht ausfallen, aber auch keine Rezession bringen. Die öffentlichen Zahlen kommen ja bald. Man darf sich nicht anstecken lassen von den Medien. Negative Schlagzeilen verkaufen sich stets besser als gute. Das Risiko, die Situation zu negativ einzuschätzen, ist aktuell hoch. Es muss nicht immer gleich so schlimm kommen wie in der globalen Finanzkrise 2008/2009.

Wird derzeit über die chinesischen Börsen zu negativ berichtet?

Wird derzeit über die chinesischen Börsen zu negativ berichtet?Eindeutig, ja. Und es fehlt auch an Grundwissen an den Börsenplätzen in Shenzhen und Shanghai. Die chinesischen Börsen sind reine Zockerbörsen. Vor dem ersten Crash im August sind die Kurse an der Börse über einen langen Zeitraum nur gestiegen. Darüber hat hierzulande kaum jemand berichtet. Der Wert des Yuan ist lange Zeit angestiegen, bevor Peking im vergangenen Jahr mit der Abwertung begonnen hat.

Die Haupthandelspartner der USA sind Europa, Mexiko und Kanada. In Europa und Mexiko steht die Konjunkturampel in 2016 auf grün. Der US-Export nach China macht weniger als 1% des US-BIP aus und die gesamten US-Exporte umfassen nur 13% des BIP. Selbst wenn außerhalb der USA einzelne Länder in einer Rezession sind, muss dies nicht heißen, dass die USA diesem Weg folgen. Nochmals: Die USA sind viel wichtiger als China.

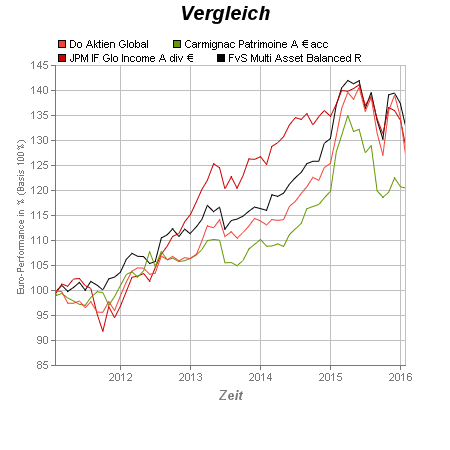

Sie sind Portfoliomanager bei der Do Investment AG. Bei dem Fonds ‚Do Aktien Global‘ lag die Aktienquote zum Jahresende bei rund 70 Prozent. Haben Sie nach dem schlechten Börsenstart die Aktienquote wieder heruntergefahren?

Nein, wir haben im Januar die Aktienquote in mehreren Teilschritten leicht erhöht. Der Do Aktien Global ist allerdings vermögensverwaltender Aktiendachfonds, den wir sehr aktiv steuern. Unser Fonds kann eine hohe Cashquote halten. Wir liegen im Aktienbereich eigentlich selten im oberen Bereich sondern bewegen uns eher mit „angezogener Handbremse“ bei 50 bis 80 Prozent.

Kommen wir zu einem anderen großen Thema, dem Verfall des Ölpreises. Der Ölpreis ist seit Jahresbeginn nochmals deutlich gefallen. Sie haben für den Fonds Do Absolute Return ihre Position im vergangenen Quartal ausgebaut. War das nicht ein Schnellschuss?

Das war ein Fall, wo wir uns einfach getäuscht haben. Aber man darf sich nicht zu sehr auf kurzfristige Marktschwankungen einlassen. Der globale Ölmarkt ist derzeit mit Öl überversorgt und das wird auch in ein bis zwei Monaten nicht besser. Die Lagerung von Rohöl wird immer schwieriger, da Lagerkapazitäten knapp werden. Heute wissen wir, dass es deutlich mehr Ressourcen gibt, als wir dachten. Viel wichtiger als der Ölpreis wiederum ist dessen Bedeutung für das Gesamtbild. Der schwache Ölpreis allein ist kein Indikator für eine Rezession, so wie manchmal behauptet wird. Wann es allerdings wieder bergauf geht, kann man nicht prognostizieren.

Kann man annehmen, dass die Schwäche an den Aktienmärkten wieder mehr Kapital in das Anleihesegment fließen lässt? Die Preise der Schuldtitel müssten dann steigen und die Zinsen sinken?

Kann man annehmen, dass die Schwäche an den Aktienmärkten wieder mehr Kapital in das Anleihesegment fließen lässt? Die Preise der Schuldtitel müssten dann steigen und die Zinsen sinken?Im laufenden noch kurzen Jahr erfüllten Bundesanleihen in der Tat wieder ihre Funktion als „sicherer Hafen“. Die Kurse stiegen und spiegelbildlich sanken die Renditen – so wie von Ihnen beschrieben. Über den Tag hinaus sehen wir allerdings die größte Überbewertung der Finanzmärke bei den Staatsanleihen. Im Mai und Juni 2015 gab es einen Anleihen-Crash. Im April 2015 lag die Rendite bei zehnjährigen Papieren knapp über null Prozent und zwei Monate später bei einem Prozent. In dieser kritischen Zeit verloren zehnjährige Bundesanleihen zwischenzeitlich acht Prozent ihres Wertes. Es war richtig Stress im System. Der laufende Zins reicht heute nicht mehr aus, um etwaige Kursverluste zu kompensieren. Ein Investment lohnt sich nur noch, wenn man für eine gewisse Zeit Kapital parken muss oder will. Unternehmensanleihen sind heute das, was früher die Staatsanleihen waren. Allerdings gibt es selbst bei Investmentgrade-Anleihen nicht mehr als ein Prozent Rendite.

Bei Hochzinsanleihen (High Yield) gibt es eine Divergenz zwischen den USA und Europa. Die Ausfallraten in US High Yield-Anleihen dürften in 2016 deutlich steigen – dies zeigen zumindest die Spreads (Zinsunterschiede) an. Wir haben im vierten Quartal in globale High Yield-Anleihen investiert. Man kommt um diese Assetklasse nicht herum.

Wie geht es jetzt weiter?

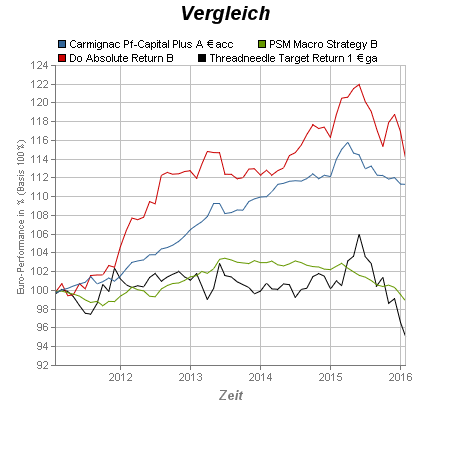

Wir werden auf taktischer Ebene weiterhin antizyklisch vorgehen und vermehrt auf marktneutrale Manager setzen. Wir wollen zunehmend weniger davon abhängig sein, ob die Aktien- und Anleihepreise steigen oder fallen. Sowohl im Aktien- als auch Rentenbereich wird die Luft dünner und dünner. Wir werden unser Exposure in Aktien und Anleihen zu Gunsten von marktneutralen Managern weiter reduzieren.

Kommen wir auf die Schwellenländer zu sprechen. Werden Russland und Brasilien in diesem Jahr aus der Rezession austreten können?

Die Nacht ist da extrem dunkel. 2015 war für die Schwellenländer ein Desaster. Das bedeutet aber auch, dass für 2016 ein gewisses Überraschungspotenzial möglich ist. In Brasilien kann das zum Beispiel eintreten, wenn sich Staatspräsidentin Dilma Roussef nicht mehr halten kann und ein politischer Wandel herbeigeführt wird.

In welchen Schwellenländern sehen Sie noch Chancen?

Unsere Manager und wir identifizieren lieber aussichtsreiche Unternehmen. Das Länderkonzept ist ein gewisses Auslaufmodell. Ein Unternehmen ist irgendwo gelistet, mag aber ganz woanders den Großteil seiner Umsätze generieren. Wir konzentrieren uns auf die strategische und taktische Asset Allokation und darauf, wo wir grundsätzlich hin wollen. Und im Moment wollen wir weniger Aktien und weniger Anleihen.

Mit welchen Erwartungen sehen Sie den Rohstoffmarkt, in Bezug auf die schwache Entwicklung der Schwellenländer?

Auch hier ist keine Punktprognose möglich. Investoren meiden den Sektor. Wenn die Investmentbank JPMorgan bestimmt, Rohstoffe von der Liste der möglichen Investments zu streichen, kann das richtig sein oder nicht. Die Terminmärkte sprechen gegen die Rohstoffmärkte. Es gab zuletzt auch keinen diversifizierenden Effekt mehr, weil Aktien und Rohstoffe gleiche Verläufe zeigten. Wir stehen Gewehr bei Fuß, wenn sich eine Bodenbildung abzeichnet und sind dann auch wieder bereit, zu investieren.

Eine letzte Frage zur Zinsanhebung in den USA: Kann die Fed anhand der aktuellen Rahmenbedingungen die Zinsen erneut erhöhen?

Schaut man sich die Geschichte des Federal Reserve Systems an, dann müsste man sagen, ja. Denn ein „one and done“ hat es noch nie gegeben. Daher ist die Wahrscheinlichkeit hoch, dass die Zinsen in den USA auch in 2016 weiter steigen werden. Eingepreist vom Markt sind derzeit zwei Zinsschritte im Jahresverlauf. Allerdings kann Janet Yellen – wie im vergangenen Jahr auch – wieder auf Zeit spielen. Im letzten Jahr erwarteten am Anfang des Jahres viele einen ersten Zinsschritt zur Mitte des Jahres, dann verschoben sich die Erwartungen auf September. Endgültig hat die Fed erst im Dezember 2015 die Kehrtwende vollzogen und den Leitzins erstmalig seit neun Jahren erhöht. Die Fed verfolgt ein duales Mandat. Sie zielt auf eine ausreichende Beschäftigung unter Wahrung der Preisstabilität. Insofern sollte man stets die Entwicklung am US-Arbeitsmarkt sowie die Preisentwicklung im Auge behalten.

Was würden Sie Anlegern raten, die in so einem Marktumfeld ihr Geld in Fonds anlegen wollen?

Die Startbedingungen für den Anleger auf Sicht von drei bis fünf Jahren sind suboptimal. Man sollte sich mit Fondsmanagern beschäftigen, die gern A gegen B spielen. Long-/Short-Strategien sind aktuell interessant. Bei uns investieren Kunden in die Elite der Manager, die am Markt verfügbar sind. Wir versuchen, innovativ zu sein und besonnen zu investieren.

Herr Kempe, ich danke Ihnen vielmals für dieses ausführliche Gespräch!

;) Foto: © / JuhaSa / fotolia

Es ist offiziell: Wir befinden uns im 18. Bärenmarkt seit 75 Jahren.

Foto: © / JuhaSa / fotolia

Es ist offiziell: Wir befinden uns im 18. Bärenmarkt seit 75 Jahren.