Eine Aktienzeitreihe ist nicht glatt, ein Felsbrocken ist keine Kugel und eine Küstenlinie ist keine gerade Linie. Benoît Mandelbrot hat 1975 hierfür den Begriff „Fraktal“ geprägt. Diese Arbeiten haben ein großes Feld bereitet, welches heute als Theorie von Chaos und Fraktalen zusammengefasst werden kann.

In der Chaostheorie werden nicht zufällige dynamische Systeme, wie beispielsweise magnetische Pendel, betrachtet, die im zeitlichen Ablauf unvorhersehbar erscheinen und als deterministisches Chaos bezeichnet werden. Bei den Fraktalen dagegen liegen oftmals einfachste mathematische Ersetzungsregeln zugrunde. In beiden Segmenten können in sich wiederkehrende Strukturen erzeugt werden, die selbstähnlich sind. Bekanntestes Beispiel ist in diesem Zusammenhang die sogenannte Mandelbrot-Menge, die ein unendliches Vergrößern der Strukturen erlaubt und die rekursiv die Mandelbrot-Menge wiederum in sich trägt.

Abbildung 1: Die Mandelbrot-Menge. Darstellung Frax von Kai Krause.

Fraktale Trends

Was hat das Ganze aber nun mit Finanz-Marktdaten zu tun? Nach seinen bahnbrechenden Arbeiten im oben genannten Gebiet widmete sich Benoît Mandelbrot in den 90er-Jahren wiederum dem Finanzbereich und legte ein weiteres Model, nämlich die Multi-Fraktale in Preiszeitreihen, vor. In einer großen Gründungsserie für das heute im quantitativen Bereich renommierteste Journal „Quantitative Finance“ fasste er seine Sichtweise der Märkte zusammen. Hierbei beschrieb er einen fraktalen rekursiven Konstruktionsprozess für Preiszeitreihen, der Trends rekursiv in kleinere Trends zerlegt. Diese Konstruktionsweise hielt er für unvollständig und gab dieser den Namen „Cartoons“.

Aber was ist ein Trend?

Umgangssprachlich scheint die Antwort geradezu trivial zu sein, so dass es keiner weiteren Klärung bedarf. Mathematisch ist es aber alles andere als klar. So wie der Begriff „Zufall“ mathematisch nicht definiert, sondern ein philosophischer Begriff ist, verhält es sich mit Trends. Wenn man mathematisch über Trends reden möchte, muss man zwei Dinge festlegen: Die genaue Messmethodik sowie die Skala, mit der gemessen wird. Am Beispiel der oft verwendeten gleitenden Mittelwerte wird dies deutlich: Die Methodik ist die Mittelung der Kurse an sich, und der betrachtete Zeitraum, beispielsweise 200 Tage, gibt die Skala oder Granularität der Analyse an. Jeder Praktiker weiß, dass diese Art der Analyse Unschärfen unterliegt, die sich mit Ausweitung des Analyse-Fensters auch noch vergrößern. Hier setzen wir mit einem Verfahren aus der Signaltheorie an: der Wavelet-Trendzerlegung.

Wavelets

Die Theorie der Wavelets war in den 80er- und 90er-Jahren ein „Blockbuster“-Thema in der Mathematik. Wurde konventionell in der Signalanalyse mit unendlich langen Schwingungen, wie unter anderem Cosinus, gearbeitet, sind Wavelets kurze und begrenzte Schwingungen. Wavelets kommt aus dem Englischen und bedeutet die Verniedlichung von Welle. Diese Schwingungen sind per Konstruktion wiederum selbstähnlich und haben nun Eingang in viele technische Innovationen gefunden, zum Beispiel in der Bilddatenkompression, wie Standards JPEG 2000 und MPEG-4 .

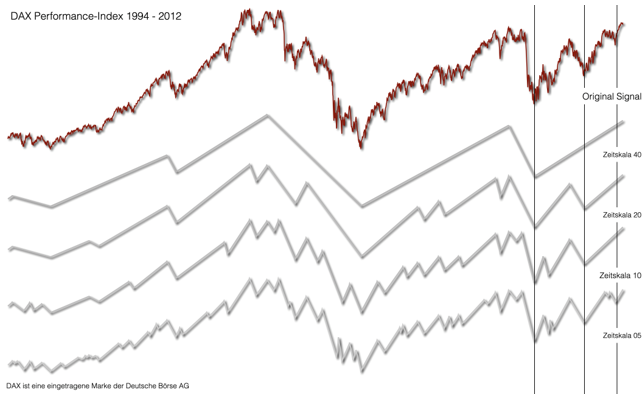

Mithilfe dieser Theorie und einem weiteren Verfahren aus der Chaostheorie lässt sich eine äußerst präzise Trendzerlegung konstruieren, die beliebige Zeitreihen so auch den DAX Performance-Index anhand einer Skala in Trends oder Sichtbarkeitsstrukturen zerlegt:

Abbildung 2: Das Diagramm zeigt den DAX-Performance-Index zwischen 1994 und 2012 sowie die verschiedenen Trendzerlegungen auf Basis von Wavelets zu unterschiedlichen (Zeit-) oder Waveletskalen. Je größer die Waveletskala (Zeitskala) gewählt ist, desto länger werden in Börsentagen (statistisch im Mittel) die Trendstrukturen. Datenquelle: Lenz und Partner AG. Darstellung Mandelbrot Asset Management GmbH.

Das Verfahren hat dabei die Eigenschaft, dass es signaltheoretisch optimal ist, das heißt also, dass keine andere Messmethodik präziser vermessen kann. Schon mit bloßem Auge erkennt man, dass hier Trends fraktale Charakteristiken haben und grobe Trends, also große (Zeit-) Skala, aus kleineren Trends, also kleinere Skala, zusammengesetzt werden. Auch sieht man sofort, dass auf einer festgewählten Skala, beispielsweise 20, Trends unterschiedlich lang sind. Mathematisch ist es allerdings noch härter: Die Trendlängen – aber auch weitere Charakteristiken – folgen fast überall in Aktien einer log-normalen Verteilung. Trends sind so beliebig lang oder kurz sowie steil oder flach, und man kann diese als zufällig annehmen. Weiter sind Trends selbstähnlich und erzeugen die für Fraktale so typischen Potenzgesetze.

Trendlängen und Potenzgesetze

Welche Einsichten gewinnt man hiermit? Konzentriert man sich auf die Fragestellung, warum schwere Anomalien im Finanzmarkt, wie z.B. Momentum, existieren, dann lässt sich über die Auswertung der Trendcharakteristiken die finanzmathematische Modellwelt mit der Realität abgleichen. Im Nachfolgenden berechnen wir pro Waveletskala (oder Zeitskala) die mittlere Trendlänge aller gesehener Trends im DAX und vergleichen diese mit den mittleren Trendlängen von Zufallsprozessen, die in der klassischen Finanzmathematik angenommen werden (Random-Walk). Beide Messgrößen folgen einem Potenzgesetz, d.h. mit zunehmend größeren Skalen erhöhen sich die mittleren Trendlängen überproportional (sprich exponentiell). In der nachfolgenden Grafik werden daher auch die Waveletskala und die ermittelten mittleren Trendlängen logarithmiert abgetragen, so dass die exponentielle Entwicklung einer Geraden folgt:

Abbildung 3: Gezeigt werden die mittleren Trendlängen (y-Achse) pro Wavelet- oder Zeitskala (x-Achse) für den DAX und dem modelltheoretischen Pendant, einem Random-Walk. Beide Achsen sind logarithmiert, so dass die zugrunde liegenden Potenzgesetze als eine Gerade dargestellt werden. Die Gerade links (der Realdaten) steigt schneller an, als das Pendant rechts. D.h. dass die mittleren Trends in den Realdaten wesentlich länger im Vergleich zur Modellsicht sind. Darstellung Mandelbrot Asset Management GmbH.

Gleicht man nun die beiden Geraden miteinander ab, sieht man, dass in den realen Daten mit zunehmender Skala die Trends wesentlich länger sind als bei den reinen Zufallsprozessen, die in der klassischen Theorie angenommen werden. Berechnet man z.B. die mittlere Trendlänge auf Skala 30 für den DAX, so kommt man auf ein Länge von ca. 54 Börsentagen, während das modelltheoretische Pendant (der Random-Walk) eine mittlere Trendlänge von ca. 30 Tagen aufweist. Anders gesagt: Auf dieser Skala sind die Trends in den Realdaten im Mittel mehr als einen Börsenmonat länger (~24 Tage) als man theoretische vermuten würde.

Momentum, also die strukturierte z.B. monatliche Investition in Aktien, die historisch im Preis gestiegen sind, erscheint hiermit klar. Offensichtlich nutzt dieser Effekt überlange Trends in den Realdaten aus. Aber was ist mit den anderen Kapitalmarkt-Anomalien? Wie sich zeigen wird ist es im besten Mandelbrotschen Sinne noch wesentlich wilder…

Lesen Sie hier die vorhergehenden Teile der Serie:

So funktionieren die Finanzmärkte

Effiziente Märkte und die Klassik

Sind Märkte wirklich effizient?

;) Foto: © / sakkmesterke / 123rf

Foto: © / sakkmesterke / 123rf