FondsDISCOUNT.de: Herr Orthen, Sie lenken seit 2017 den ältesten Aktienfonds Deutschlands. Trägt man dafür eine besondere Verantwortung?

Als Fondsmanager verwaltet man das Geld vieler Anleger, dies ist immer mit einer besonderen Verantwortung verbunden. Den ältesten Aktienfonds Deutschlands, den Fondak, zu managen, ist eine besondere Ehre und Herausforderung.

Ursprünglich war der Fondak (>> Fonds für deutsche Aktien, ISIN: DE0008471012) konservativer ausgerichtet – es konnten damals noch bis zu 20 Prozent Anleihen beigemischt werden. Später wurde daraus ein reiner Aktienfonds. Was hat sich seit Ihrer Leitung verändert?

Wie der Name schon sagt, ist der Fondak ein deutscher Aktienfonds. An dem Anlageziel (Kapitalwachstum durch Investitionen vorwiegend auf dem deutschen Aktienmarkt) hat sich nichts geändert. Seitdem ich verantwortlicher Fondsmanager bin, habe ich den Fonds noch stärker zu einem All-Cap-Produkt ausgerichtet. Das heißt, der Fondak hat die ausreichende Flexibilität, sowohl in große als auch in mittelgroße oder kleinkapitalisierte Aktienwerte zu investieren. Institutionalisiert haben wir das, indem wir den DAX als Vergleichsindex des Fondak gegen die Mischung aus 60 Prozent DAX, 30 Prozent MDAX und zehn Prozent SDAX getauscht haben. Ich bin davon überzeugt, dass Anleger, die an den langfristigen Chancen deutscher Aktien teilhaben wollen, mit einem aktiven, stil-flexiblen, fundamental ausgerichteten Portfolio, das über die Breite des gesamten Marktes investiert, gut aufgestellt sind.

Wie der Name schon sagt, ist der Fondak ein deutscher Aktienfonds. An dem Anlageziel (Kapitalwachstum durch Investitionen vorwiegend auf dem deutschen Aktienmarkt) hat sich nichts geändert. Seitdem ich verantwortlicher Fondsmanager bin, habe ich den Fonds noch stärker zu einem All-Cap-Produkt ausgerichtet. Das heißt, der Fondak hat die ausreichende Flexibilität, sowohl in große als auch in mittelgroße oder kleinkapitalisierte Aktienwerte zu investieren. Institutionalisiert haben wir das, indem wir den DAX als Vergleichsindex des Fondak gegen die Mischung aus 60 Prozent DAX, 30 Prozent MDAX und zehn Prozent SDAX getauscht haben. Ich bin davon überzeugt, dass Anleger, die an den langfristigen Chancen deutscher Aktien teilhaben wollen, mit einem aktiven, stil-flexiblen, fundamental ausgerichteten Portfolio, das über die Breite des gesamten Marktes investiert, gut aufgestellt sind.

Heidrun Heutzenröder, damalige Portfoliomanagerin um die Jahrtausendwende, nannte den Fonds einmal ein „Spiegelbild der deutschen Wirtschaft“. Sehen Sie das auch so?

Generell sehe ich das auch so. Die deutsche Wirtschaft definiert sich allerdings nicht nur über den DAX. Oftmals wird die Attraktivität eines Aktienmarktes anhand der Performance des Leitindex gemessen. Das ist insofern problematisch, als dass sich dieser lediglich aus den größten Unternehmen eines Landes zusammensetzt. Größe reflektiert jedoch primär den Erfolg der Vergangenheit und ist a priori kein Werttreiber, insbesondere in Zeiten strukturellen Wandels. Der DAX30 etwa ist sehr konzentriert und weist einen hohen Anteil an Zyklikern auf. Dagegen findet man dort aktuell nur wenige strukturelle Wachstumswerte. Eine Beschränkung auf den DAX greift daher zu kurz. Viele Firmen im Nebenwertesegment sind Marktführer, die Veränderungen schnell umsetzen. Von daher betone ich gerne, dass der Fondak Chancen über die Breite der deutschen Wirtschaft zu nutzen sucht.

Die fallenden Märkte im Zuge der Corona-Krise waren sicherlich eine der bisher größten Herausforderungen während Ihrer Amtszeit. Welche Maßnahmen hatten sie im Vorfeld getroffen (Absicherungen, Cash-Quote etc.)?

Explizite technische Absicherungsinstrumente haben wir nicht eingesetzt. Auch die Kassenposition wird bei uns nur begrenzt und dann eher taktisch denn strategisch eingesetzt. Insgesamt haben wir den Fondak schon 2019 etwas defensiver, also weniger zyklisch positioniert, da der lange Wirtschaftsaufschwung erste Ermüdungserscheinungen zeigte.

Explizite technische Absicherungsinstrumente haben wir nicht eingesetzt. Auch die Kassenposition wird bei uns nur begrenzt und dann eher taktisch denn strategisch eingesetzt. Insgesamt haben wir den Fondak schon 2019 etwas defensiver, also weniger zyklisch positioniert, da der lange Wirtschaftsaufschwung erste Ermüdungserscheinungen zeigte.

Die Corona-Krise hat die Wirtschaft beeinflusst und wird diese voraussichtlich auch künftig verändern. Haben Sie diesbezüglich die Sektoren-Gewichtung angepasst?

Alle Bereiche der Wirtschaft sind von Corona betroffen. Einige Sektoren werden es in den nächsten Jahren schwer haben, das Vorkrisenniveau zu erreichen. Für fast alle Firmen bedeutet Corona aber, dass der Fokus auf Digitalisierung nochmals beschleunigt wird. Insgesamt sind wir im Fondak mit knapp 30 Prozent im IT-Service- und Technologiesektor positioniert. Dort erwarten wir weiterhin in vielen Bereichen strukturelles Wachstum.

Welche Unternehmen gehören zum Anlage-Universum des Fondak? Nach welchen Kriterien selektieren Sie diese?

Der Fokus liegt auf Firmen, die in Deutschland gelistet sind. Wenn wir uns Firmen anschauen, dann ist die entscheidende Frage: Wie gut sind die Chancen, die der Markt der Firma bietet und wie ist die Firma positioniert, damit die Aktionäre davon profitieren? Unser fundamentaler Investmentprozess für einzelne Firmen basiert daher auf der Analyse der Attraktivität des Marktumfeldes, der Unternehmenspositionierung, der Finanzstärke und unserer Einschätzung des Managements bzw. der Strategie. Dabei beziehen wir auch ESG-Kriterien in die Analyse mit ein.

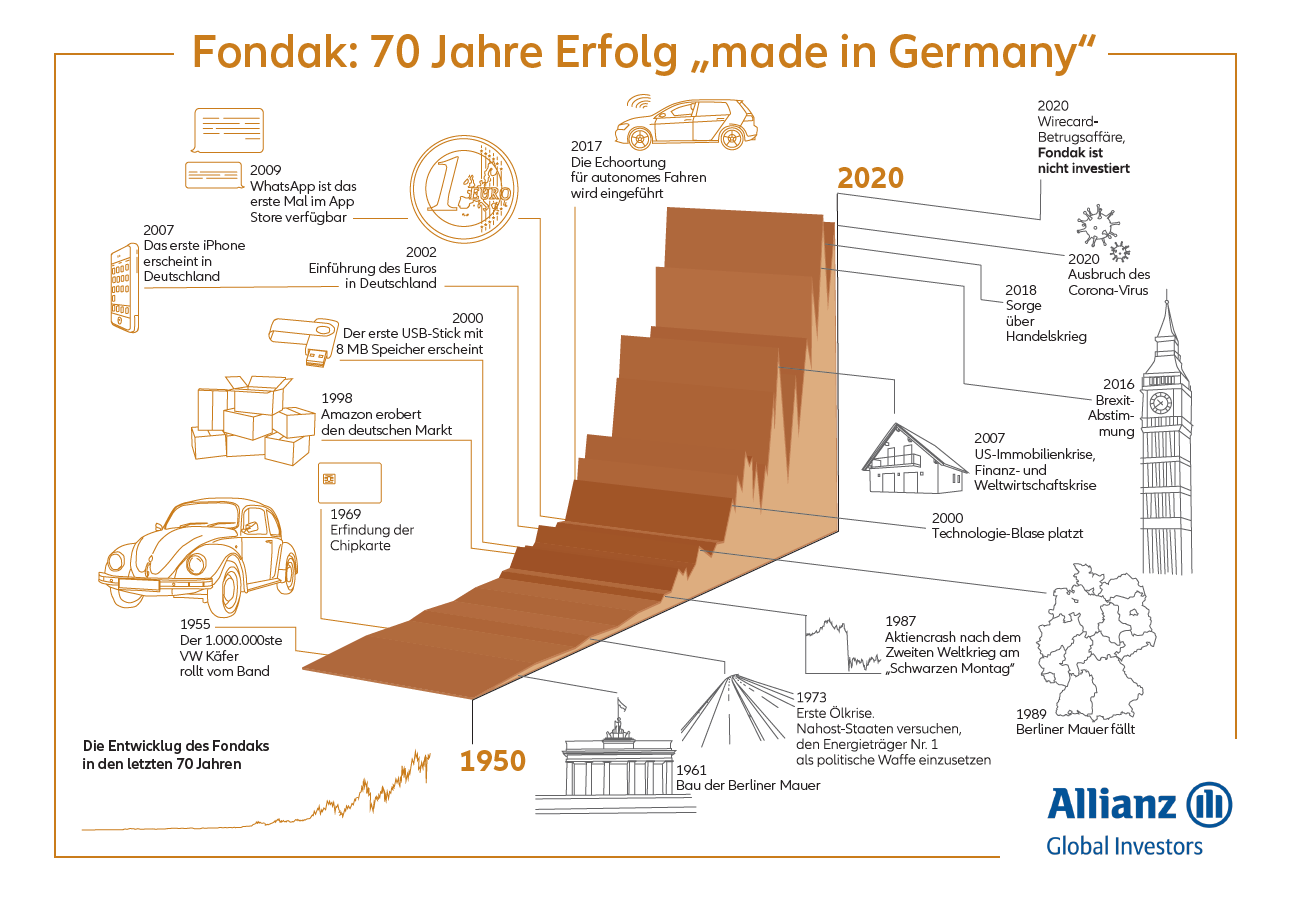

Quelle: Allianz Global Investors

Gibt es eigentlich Unternehmen, die seit Auflage zum Portfolio gehören? Falls ja, welche?

Viele Unternehmen, die im ersten Rechenschaftsbericht des Fondak aufgeführt sind, gibt es in der heutigen Form nicht mehr. So spielen Brauereien, Lederindustrie oder Hersteller von Glas, Porzellan und Keramik heute auf dem deutschen Aktienmarkt kaum noch eine Rolle. Einige Firmen z.B. aus der damaligen Maschinen- und Metallindustrie oder dem Bankensektor sind auch heute noch Aushängeschilder der deutschen Wirtschaft. Firmen, die sowohl 1950 als auch heute im Fondak vertreten sind, sind beispielsweise Allianz und die Münchener Rückversicherung.

Im Jahr 1950 spielten Umweltschutz und Nachhaltigkeit allgemein noch keine so große Rolle. Das hat sich mittlerweile stark geändert. Wie ist das beim Fondak – sind Nachhaltigkeitskriterien verankert worden?

Nachhaltigkeitskriterien nehmen an Bedeutung zu. Bei der Aktienanalyse beziehen wir solche Faktoren mit ein. Dabei beschränken wir uns nicht auf Umweltfaktoren, sondern beziehen auch soziale und Governance-Faktoren mit ein. Wie wichtig eine ganzheitliche Analyse eines Unternehmens ist, kann man anhand des Beispiels Wirecard sehen. Obwohl Zahlungsabwicklung ein lukrativer Wachstumsmarkt ist, war das Gesamtbild aus Fundamentaldaten, Managementeinschätzung und Governance nicht stimmig, und wir haben schon lange vor dem Skandal die Finger von dem Wert gelassen.

Herr Orthen, wir danken Ihnen für diese interessanten Einblicke und wünschen weitere erfolgreiche Jahre.

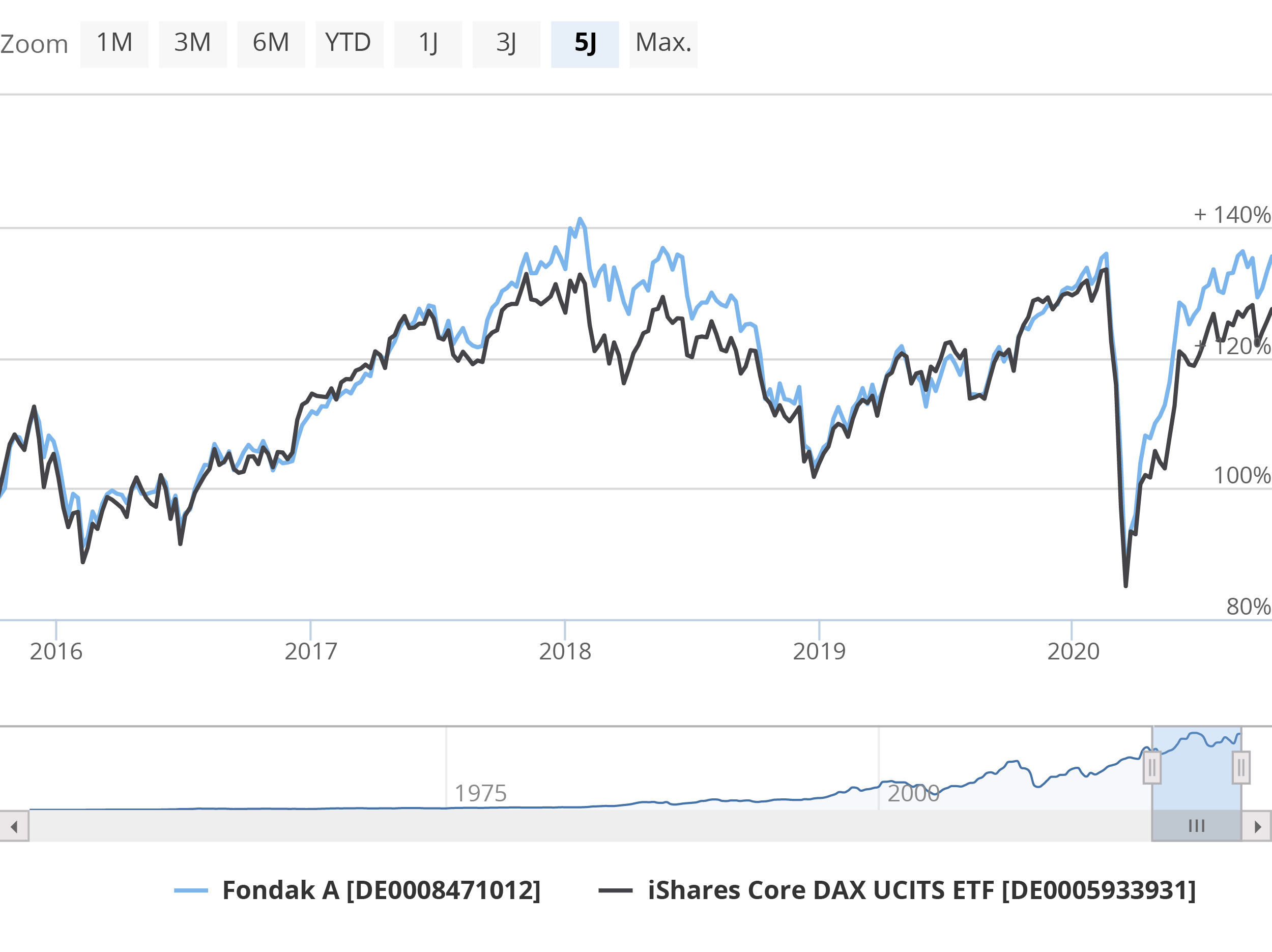

Wertentwicklung im Vergleich zum iShares Core DAX UCITS ETF (Fünf-Jahreszeitraum)

Tipp: Kunden von FondsDISCOUNT.de können sparen. Sie erhalten den Fondak ohne den branchenüblichen Ausgabeaufschlag.

(Grafik: Anteilsschein aus dem Jahr 1966 / Quelle: Allianz GI)

;) Foto: © / inkdrop / 123RF

Foto: © / inkdrop / 123RF