Neben den aktuellen Entwicklungen sorgt auch der mittelfristige Ausblick an den Börsen für Unruhe. Traditionell gehören April und Mai zu den stärksten Monaten an den Finanzmärkten, bevor die Handelsvolumina zurückgehen und eine inoffizielle Sommerpause die Börsenkurse einschläfert. Doch weil die Märkte schwach in den April gestartet sind darf bezweifelt werden, ob die alte Börsenweisheit „sell in May, then go away“ auch in diesem Jahr gilt. Wenn die Börsenschwäche bis zu den Sommermonaten anhält, dann wäre das „eine Katastrophe für den DAX“, sagt Samir Boyardan von Mastertrends im Interview mit Wirtschaft TV. Der Charttechniker hält eine weitere deutliche Korrektur für möglich, die den DAX 20 Prozent in die Tiefe reißen könnte (siehe Video). Das wäre gleichbedeutend mit einem neuen Tiefststand.

IWF fordert Staaten zum Handeln auf

Der internationale Währungsfonds trägt zur allgemeinen Verunsicherung bei. IWF-Chefin Christine Lagarde setzte die großen Wirtschaftsnationen der Welt in „Alarmbereitschaft“. Die Weltwirtschaft habe an Wachstumsdynamik verloren. Während ihrer Rede an der Goethe Universität am Dienstag in Frankfurt forderte Lagarde eine Anhebung der Löhne in den USA, verbesserte Qualifizierungsmaßnahmen für Jobsuchende in Europa und höhere Sozialausgaben anstatt von Energiesubventionen in den Schwellenländern.

In Deutschland sinken unterdessen die Auftragseingänge der Industriebetriebe um -1,2 Prozent zum Vormonat. Das entspricht dem niedrigsten Stand seit einem halben Jahr, teilte das Bundesministerium für Wirtschaft am Dienstag mit. Die Bundesbank erwartet zudem schwächere Exportdaten für das zweite Quartal.

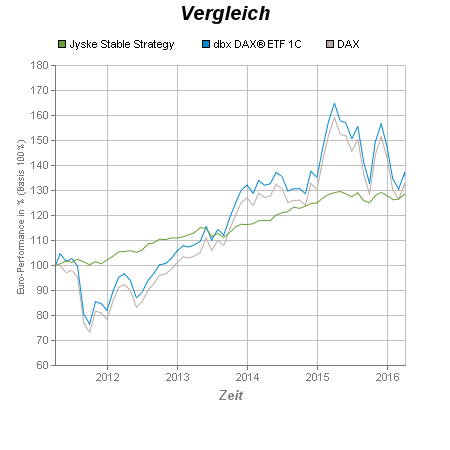

Dieser Ausblick lässt die Wahrscheinlichkeit weiterer Marktverwerfungen steigen. Investoren in ETFs auf den deutschen Aktienindex DAX sollten die Entwicklungen mit Aufmerksamkeit verfolgen und gegebenenfalls frühzeitig aussteigen oder auf aktiv gemanagte Fonds oder Sachwerte umsteigen. Denn man muss ja nicht alle Abwärtsbewegungen des DAX mitmachen (siehe Chart, rechts).

Alternativen gibt es genügend. Zum Beispiel am Rentenmarkt. Die ultralockere Geldpolitik der EZB wird die Kurse am Rentenmarkt in die Höhe treiben. Obwohl die Zinsen gleichzeitig sinken werden, können Anleger durch Anteile an Mischfonds mit Anleihenschwerpunkt von dieser Entwicklung profitieren. ETFs hingegen haben keine Möglichkeit, auf aktive Entwicklungen an den Märkten zu reagieren. Sie folgen stur ihrer Benchmark. Anleger, die die börsennotierten Fonds nicht rechtzeitig abstoßen, heißt es: „Mitgehangen, mitgefangen!“

Tipp: Mischfonds mit Schwerpunkt auf defensiven Anleihen können in unsicheren Marktphasen die Nerven beruhigen (siehe Tabelle). Der Jyske Invest Stable Strategy (WKN: A0B729), zum Beispiel, macht seinem Namen alle Ehre. Unter unseren fünf Top-Sellern hat der Mischfonds in den vergangenen zwölf Monaten kaum an Wert verloren, in fünf Jahren aber am meisten gewonnen. In hektischen Marktphasen kann sich der Fonds komplett aus dem Aktienmarkt verabschieden. Das Risiko ist auf viele verschiedene Regionen, Länder und Sektoren gestreut. Hauptsächlich investiert der Jyske Fonds in in von Staaten, Realkreditinstituten und internationalen Organisationen ausgestellten oder garantierten Anleihen.

| Fonds | WKN | Typ | Performance, 1 Jahr | Performance, 3 Jahre | Performance, 5 Jahre |

|---|---|---|---|---|---|

| Ethna-AKTIV A | 764930 | Mischfonds primär Anleihen | -7,99 % | 5,01 % | 15,17 % |

| M&G Optimal Income € A-H | A0MND8 | Mischfonds primär Anleihen | -5,10 % | 6,19 % | 27,30 % |

| Jyske Stable Strategy | A0B729 | Mischfonds primär Anleihen | -1,38 % | 12,77 % | 27,51 % |

| StarCapital Winbonds plus A | A0J23B | Mischfonds primär Anleihen | -7,49 % | 5,95 % | 18,06 % |

| DWS Concept DJE Alpha Renten Glo LC | 974515 | Mischfonds primär Anleihen | -2,87 % | 17,57 % | 26,72 % |

;) Foto: © / germanskydive110 / fotolia

Aufwärts oder abwärts? Nicht nur Privatanleger können die Orientierung verlieren.

Foto: © / germanskydive110 / fotolia

Aufwärts oder abwärts? Nicht nur Privatanleger können die Orientierung verlieren.