Die Entscheidungen der Airlines

Air France betreibt insgesamt zehn Flugzeuge vom Typ A380. In einem exklusiven Interview erläutert Airline-Chefin Anne Rigail dem Luftfahrtjournalisten Andreas Spaeth auf aero.de die Hintergründe. Ein Aspekt für den Rückzug ist demnach, dass der A380 im Flugbetrieb immer ein sehr schwieriges Flugzeug gewesen sei, man spezielle Abfertigungsgeräte brauche, Pisten und Rollwege erneuern müsse und spezielle Fluggastbrücken benötige. Hinzu komme die anstehende Erneuerung der Kabinen. Die Kosten für die Erneuerung der Kabinen seien riesig, sie belaufen sich auf 35 Millionen Euro pro Flugzeug, so Rigail. Ferner stünden bald die großen Wartungsarbeiten („D-Check“) an. Zusammengerechnet sind die Kosten so hoch, dass Air France glaubt, es sei besser, die Flotte zu erneuern, also den A380 auszumustern. Das nüchterne Fazit von Rigail lautet: „Es war immer schwierig mit der A380“.

Sir Tim Clark, Präsident von Emirates, prophezeit ebenfalls in einem Interview mit Andreas Spaeth auf aero.de, dass Airbus den Tag noch bereuen werde, an dem das Ende der A380 beschlossen wurde. Ein zentrales Problem sei, dass die Flughäfen nicht in der Geschwindigkeit wachsen, die bei Passagierzuwächsen von jährlich vier Prozent nötig wäre. Die A380 war auf den großen Rennstrecken eine Klasse für sich. Künftig werden die Airlines kein Flugzeug mit vergleichbarer Sitzkapazität haben, um mit der Nachfrage fertig zu werden. Emirates besitzt derzeit 113 Airbus A380 und damit fast die Hälfte aller Flugzeuge dieses Typs. Auch Sir Clark schildert Probleme mit dem Flugzeug. Emirates konnte damit aber besser umgehen, weil die Flotte groß genug war. Sir Clark auf aero.de: „Wenn sie sich die Wirtschafts-Landschaft aus der Mitte der neunziger Jahre anschauen, in die hinein die A380 geboren wurde, dann war das das absolut Richtige, daran ist nichts falsch. Aber von der Konzeptentwicklung bis zur Erstauslieferung brauchte Airbus zwölf Jahre, das ist zu lang, so ein langer Zyklus ist in unserem Geschäft gefährlich. Unglücklicherweise kam die A380 dann genau zur falschen Zeit.“ Das war 2008, als nicht nur die Luftfahrtindustrie in die Krise schlitterte. Die Entscheidung von Airbus, den A380 nicht weiter zu produzieren, führe nun aber auch dazu, dass Emirates das Flugzeug kontinuierlich ausmustert. Die ersten beiden Maschinen werden 2020 ausscheiden. Innerhalb des nächsten Jahrzehnts wird Emirates die Zahl der A380 weiter reduzieren, nicht zuletzt, weil die Wartungskosten mit zunehmendem Alter steigen. Trotzdem glaubt Sir Clark daran, dass es immer noch einen Platz für dieses Flugzeug gibt. Es ist wohl schlicht eine Frage des Preises. Wenig erfreulich ist die Botschaft von Sir Clark für Leasinggeber – wie zum Beispiel geschlossene Fonds: „Am Ende müssen die Leasinggeber entscheiden, was sie mit den Flugzeugen machen, die wir zurückgeben. Man weiß nie, vielleicht entscheiden wir, dass wir sie zurück wollen. Aber dafür legen wir den Preis fest, nicht die.“

Scope Research: Entwicklung der Zweitmarktkurse

Deutsche Anleger haben über geschlossene Fonds rund 1,6 Milliarden Euro in insgesamt 21 Airbus A380 investiert. Die Leasingnehmer dieser Flugzeuge sind Singapore Airlines, Air France und Emirates. Die Entwicklung der Zweitmarktkurse für geschlossene A380-Fonds kennt seit Jahren nur eine Richtung – nach unten. Scope hat die Ursachen dafür identifiziert:

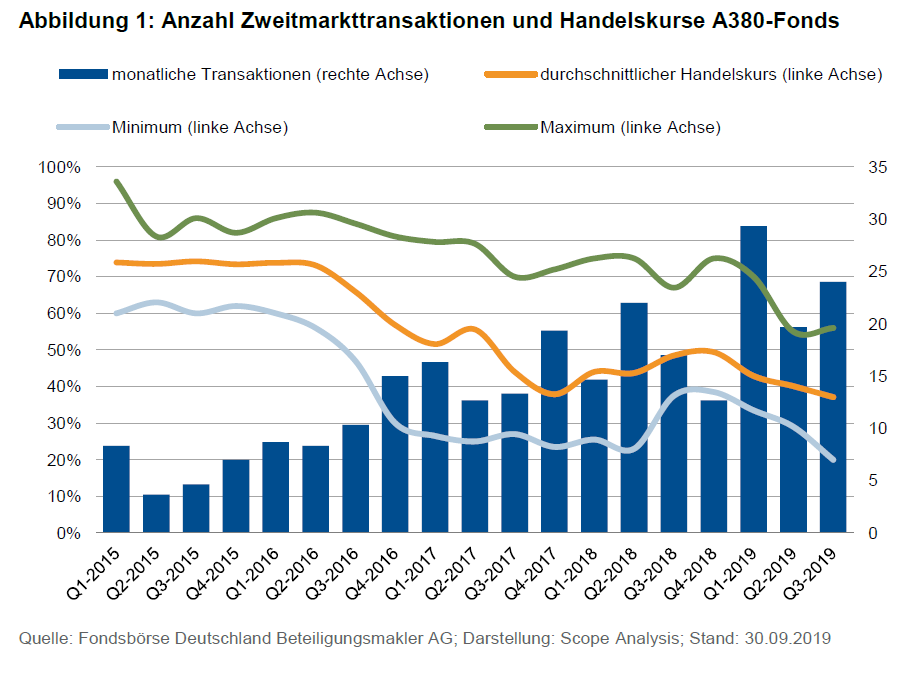

- Vor dem zweiten Quartal 2016 herrschte praktisch „Normalzustand“ am Zweitmarkt. Die Handelskurse lagen zwischen 60 Prozent und 90 Prozent des Nominalwerts. Solche Abschläge sind auf dem Zweitmarkt für geschlossene Fondsanteile durchaus normal, auch wenn die Fonds prospektgemäß laufen.

- Im September 2016 erklärte Singapore Airlines, auf die Verlängerungsoption des ersten Leasingvertrags zu verzichten. Die Durchschnittskurse auf dem Zweitmarkt fielen kontinuierlich bis auf 50 Prozent.

- Der Gutachter Ascend hatte zu Jahresbeginn 2017 seine Erwartungen bezüglich der Marktwerte bei Gebrauchtmaschinen sowie die Höhe der im Zweitmarkt voraussichtlich erzielbaren Leasingraten nach unten angepasst.

- Singapore hatte bereits im Frühsommer 2017 angekündigt, bis Ende März 2018 insgesamt vier A380 an die Leasinggeber zurückzugeben, so dass erstmalig gebrauchte A380 verfügbar werden. Die Zweitmarktkurse sanken erneut und zwar deutlich bis auf knapp unter 40 Prozent.

- Anfang November 2017 bestätigten Airbus und Emirates, sich in fortgeschrittenen Verhandlungen für eine weitere A380-Order zu befinden. Zusätzlichen Schub für die Zweitmarktkurse lieferte das beschlossene Part-Out-Konzept der ersten beiden A380-Fonds. Diese gesteigerte Planungssicherheit sorgte dafür, dass der Durchschnittskurs wieder von knapp unter 40 Prozent auf 50 Prozent stieg.

- Im Februar 2019 dann verlagert Emirates einen großen Teil der noch bestehenden A380-Bestellungen auf den A350. Aufgrund dieser Entscheidung seines mit großem Abstand wichtigsten A380-Kunden verkündet Airbus, die Produktion des A380 im Jahr 2021 einzustellen. Die Kurse am Zweitmarkt fielen erneut – im Durchschnitt von 50 Prozent auf nunmehr rund 37 Prozent.

Analysten erwarten, dass Anleger keine Verluste erleiden werden

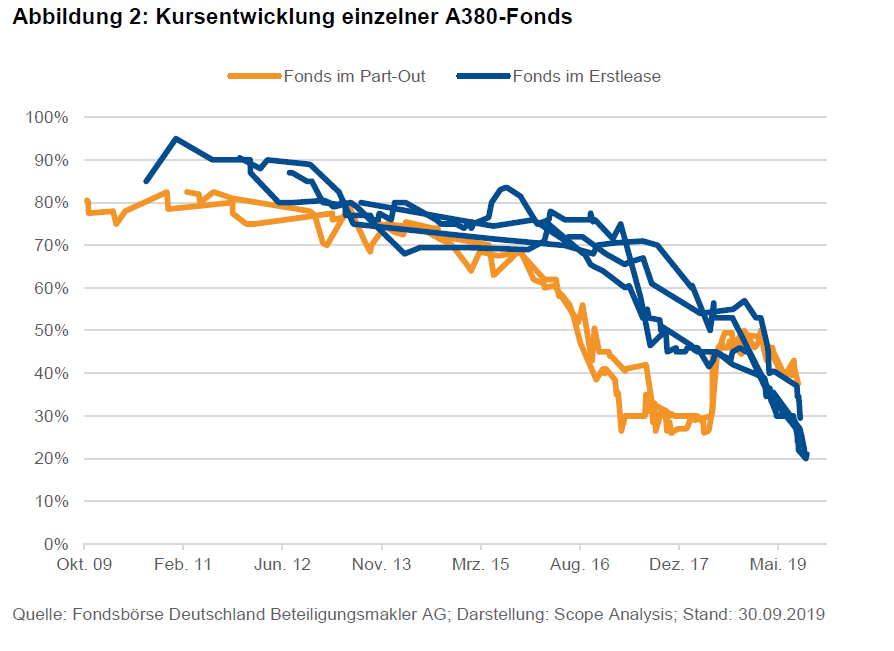

Scope geht davon aus, dass mit einem weiteren graduellen Verfall der Handelskurse zu rechnen ist, solange für die kurz- bis mittelfristig auslaufenden Leasingverträge der A380-Fonds keine Planungssicherheit besteht. Entlastung könnten nach Ansicht von Scope weitere Part-Out-Konzepte bringen, da sich die Kurse durch die damit einhergehende erhöhte Planungssicherheit stabilisieren könnte. Dieses Konzept wird zumindest aktuell an den Zweitmarktbörsen goutiert. Fonds, deren A380 sich bereits im Part-Out befinden, werden zu leicht höheren Kursen gehandelt.

Somit geht Scope nach wie vor davon aus, dass Anleger keine Verluste erleiden werden. Die ursprünglich prospektierten Renditen werden jedoch nicht erreicht, sondern werden eher im unteren einstelligen Bereich liegen.

Sicherheit zahlt sich aus

Vergleichsweise gut stehen Anleger heute mit Fonds da, denen ein anlegerorientiertes Sicherheitskonzept zugrunde liegt. Das Konzept der Flight Invest Serie der Hannover Leasing zielt auf eine komplette Rückführung des Eigen- und Fremdkapitals bei Vertragserfüllung seitens der Leasingnehmers ab. Erreicht wird dies dadurch, dass die Airlines nach einer zehnjährigen Grundmietzeit unterschiedliche Verlängerungsoptionen ausüben können. Sollten diese Verlängerungsoptionen nicht ausgeübt werden, haben die Fluggesellschaften den Fonds einen Nachmieter zu beschaffen und eine Mindestmiete zu gewährleisten. Die Rückführung des Eigen- wie auch des Fremdkapitals ist damit nach aktueller Einschätzung der Hannover Leasing sowohl für den Fall, dass die Fluggesellschaften eine der Verlängerungsoptionen ausüben als auch für den Fall, dass die Verlängerungsoptionen nicht ausgeübt werden und ein Nachmieter beschafft werden muss, sichergestellt. Das gilt selbst bei Vereinnahmung lediglich der vereinbarten Mindestmiete. Beim Fonds Flight Invest 49 hat sich Singapore Airlines bereits für eine Verlängerung der Mietzeit um weitere fünf Jahr (ab 2020) entschieden. Eine vertragsgemäße Erfüllung aller Pflichten der Leasingnehmer unterstellend, erwartet Hannover Leasing Stand heute für die Anleger der A380 Fonds jeweils eine positive Rendite.

;) Foto: © / jvdwolf / 123rf

Foto: © / jvdwolf / 123rf