Silber sei reif für einen enormen Preisanstieg, der sogar die Wertentwicklung von Gold seit Beginn des Jahres in den Schatten stellen könne, berichtet das Analyse-Magazin Seeking Alpha. Der Grund für die Verspätung liege darin, dass noch zu wenige Investoren von dem Aufwärtstrend bei Gold überzeugt sind. Die beiden Edelmetalle korrelieren stark miteinander. Seit dem Jahr 2005 hat Silber regelmäßig – obwohl mit einiger Verzögerung – die Wertentwicklung von Gold nachgeholt (siehe Grafik). Wenn der Goldpreis fällt, dann fällt Silber hinter die Entwicklung des gelben Edelmetalls zurück. Umgekehrt gibt es eine starke Aufholbewegung bei Silber, wenn der Goldpreis steigt. Aus charttechnischer Perspektive steht diese Entwicklung derzeit noch aus.

Etwa 80 Prozent der Silbernachfrage wird durch die Industrie gedeckt. Den Rest bestimmen institutionelle Investoren – und die schauen wiederum als Indikator zuerst auf den Goldpreis (rot). Adam Hamilton von Seeking Alpha gibt merkt an, dass dieser Anteil der Preisfindung psychologisch bedingt ist, nicht fundamental ökonomisch. Das heißt, je mehr Investoren davon überzeugt sind, dass die Volatilität an den Aktienmärkten anhält und auch der Goldpreis weiter steigen wird, desto wahrscheinlicher ist auch eine „Preisexplosion“ bei Silber (blau). Der Silbermarkt ist um ein Vielfaches kleiner als der Goldmarkt. Hohe Kaufvolumina wirken sich daher enorm preistreibend aus. Der Kurs von Silber ist seit Jahren auf einem sehr niedrigen Niveau. Das Potenzial nach oben ist ohne Zweifel gegeben.

Gold-Rallye schon wieder vorbei?

Doch auch ein anderes Szenario ist noch denkbar. Gold hat seit Jahresbeginn etwa 17 Prozent zugelegt – eine prächtige Preisentwicklung, die jedoch nicht in erster Linie fundamental, sondern spekulativ getrieben ist. Investoren suchen nach einem sicheren Halt in Zeiten hoher Volatilität an den Aktienmärkten.

Nach dem historisch schlechten Start ins Börsenjahr 2016 könnte sich die Stimmung jedoch wieder aufhellen. Der Aufwärtstrend des DAX nach dem Jahrestief im Februar könnte ein Hinweis dafür sein. Zudem sichern sich institutionelle Investoren mit Gold gegen eine potenziell steigende Inflation ab. Das ist ein Risiko, dass durch die EZB und die Ausweitung der Geldpolitik seit März zwar unwahrscheinlich scheint – aber dennoch gegeben ist.

Der allgemeinen Marktmeinung zufolge verliert EZB-Chef Mario Draghi immer mehr seinen Einfluss auf die Finanzmärkte. Egal, wie viel Geld die Zentralbank auch druckt, die steigende Wirkung auf die Preise bleibt aus. Denn wo soll der Preisanstieg auch herkommen, wenn die globale Wirtschaft sich schwach entwickelt, die Unternehmensgewinne weniger schnell wachsen und die Banken nicht genügend Kredite an die Wirtschaft vergeben? Die Unternehmens-Investitionen sind seit Jahren rückläufig. Mit ihrer expansiven Geldpolitik kämpfen die Zentralbanken in Japan und Europa schon lange gegen Windmühlen.

Ein Anstieg der Inflation ist daher kurzfristig nicht zu erwarten. Sobald institutionelle Investoren davon überzeugt sind, dass das Inflationsgespenst ihnen nichts anhaben wird, könnten sie ihre Goldanteile verkaufen und den Preis einbrechen lassen. Eine Fortsetzung des jahrelangen Bärenmarktes bei Gold ist dann durchaus denkbar.

Damit wäre es dann auch mit dem Preisanstieg von Silber dahin.

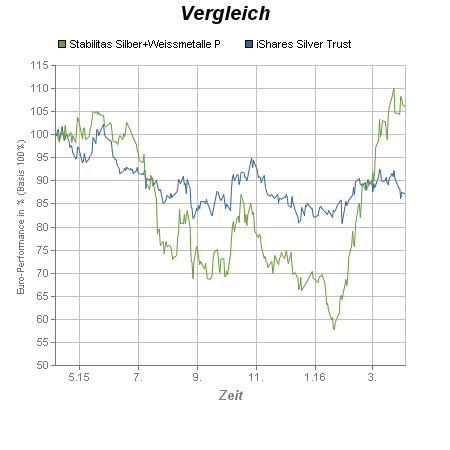

Mittelfristig orientierte Anleger setzen mit einem Silber-ETF darauf, dass Silber die Wertentwicklung von Gold noch übertreffen wird. Der iShares Silver Trust von BlackRock (WKN: A0JMD6) bildet die Preisentwicklung von Silber anhand von derivativen Instrumenten und Direktinvestments nach und konnte vor allem in den vergangenen Monaten von den Preistendenzen profitieren.

Wem die aktuelle Entwicklung jedoch zu unsicher erscheint, der kann mit einem aktiv gemanagten Produkt auf langfristiges Wachstum setzen. Anleger können sich mit dem Stabilitas Silber- und Weißmetalle Fonds von IPConcept (WKN: A0KFA1) in Form von Aktien an Unternehmen beteiligen, die mit der Förderung, der Verarbeitung und der Vermarktung von Silber Gewinne erzielen. Auch Platin- und Palladiumhersteller können im Portfolio enthalten sein. Das Risiko wird durch eine geografische Streuung reduziert.

;) Foto: © / Björn Wylezich / fotolia

Wie man sich zu Silber positioniert, hängt von der persönlichen Risikoneigung ab.

Foto: © / Björn Wylezich / fotolia

Wie man sich zu Silber positioniert, hängt von der persönlichen Risikoneigung ab.