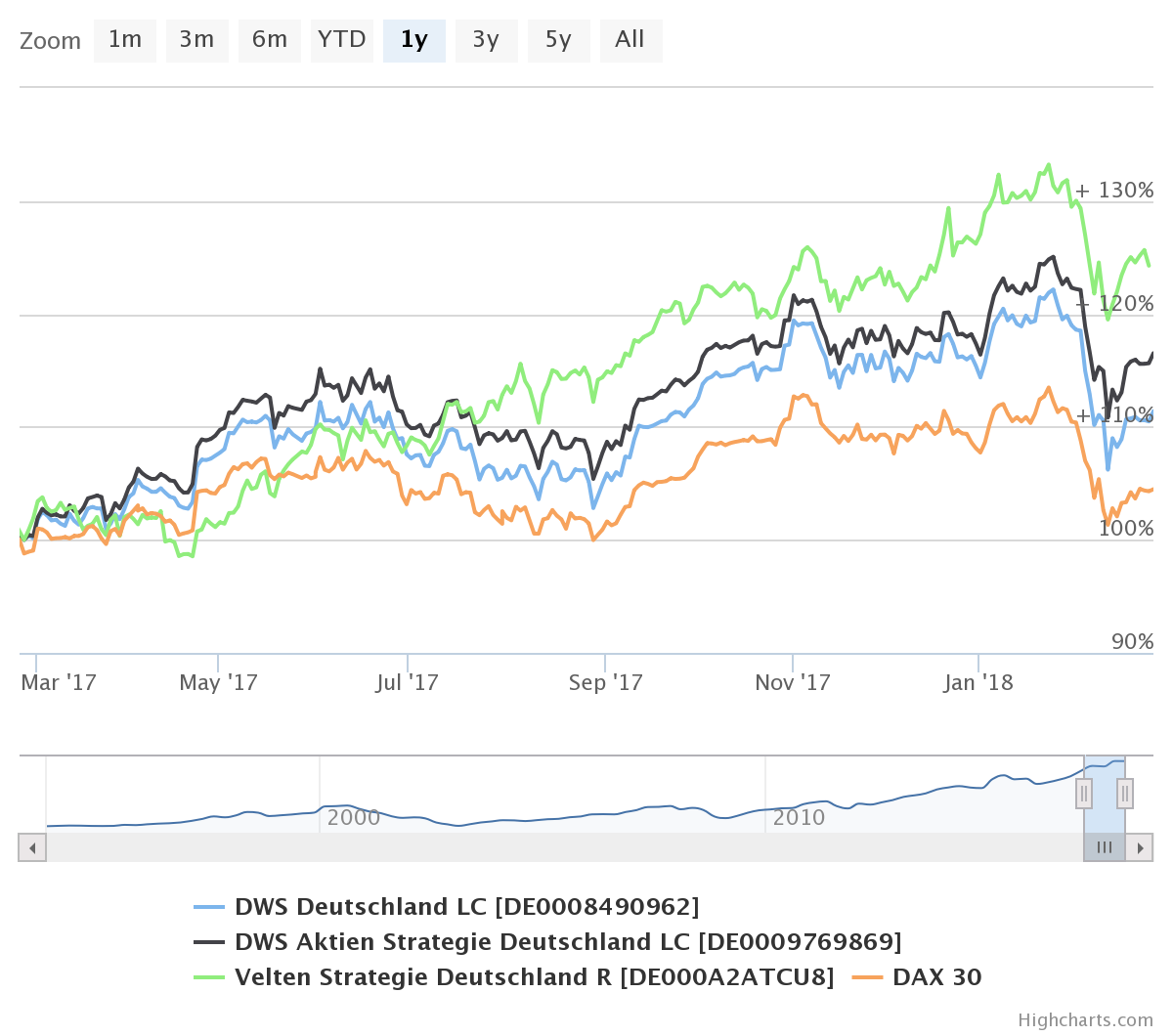

Der Aktienfonds Velten Strategie Deutschland (ISIN: DE000A2ATCU8) legt im ersten Jahr seines Bestehens mit 32 Prozent (Stand: Januar 2018) eine erstaunliche Performance hin, die den deutschen Aktienmarkt um 15 Prozent übertrifft . Eine weitere Besonderheit: Die Strategie von Dr. Robert Velten wurde bereits in einem Wikifolio seit 2014 erfolgreich eingesetzt, welche der Auflage des Investmentfonds vorausging.

Fondsmanager Velten gelang dieser Erfolg durch eine stringente evidenzbasierte Aktienauswahl. Das bedeutet, „dass man sich vorher genau anschaut, was man macht“, sagt Velten im Interview mit FinanceNewsTV auf dem Fonds Kongress in Mannheim (siehe Video am Ende des Artikels). Das Ziel dieser Vorgehensweise besteht darin, möglichst unabhängig von Anlagetrends und -Moden zu werden.

Konkret geht es um die Aufstellung plausibler Regeln, die anschließend über einen langen Zeitraum sehr oft wissenschaftlich überprüft werden. Als Beispiel nennt Velten die Bewertung von Aktien, die oft mit der Kennzahl des Kurs-Gewinn-Verhältnisses (KGV) angegeben werden. „Die Unternehmen befinden sich in einer unterschiedlichen Situation, die sich von Quartal zu Quartal verändert.“ Man benötige Kennzahlen, die das alles berücksichtigen und nicht nur den Gewinn, sondern auch den Cash-Flow, Investitionen und andere Faktoren in die Rechnung mit einbeziehen. Am Ende dieser Entwicklung stehen exklusive Kennzahlen, welche die Bewertung von Aktien besser messen sollen, als das KGV.

Den gleichen Ansatz verfolgt Velten bei der Messung von Wachstums-, Value- oder Momentum-Aktien. So werden sieben Sub-Strategien zu einer einzigen Strategie kombiniert, die wissenschaftlich nachgewiesen in jeder Marktphase funktionieren soll.

Den gleichen Ansatz verfolgt Velten bei der Messung von Wachstums-, Value- oder Momentum-Aktien. So werden sieben Sub-Strategien zu einer einzigen Strategie kombiniert, die wissenschaftlich nachgewiesen in jeder Marktphase funktionieren soll.

Derivate verschieben das Risiko

Derivate werden im Velten-Strategie-Fonds aus Überzeugung nicht eingesetzt: „Derivate verschieben das Risiko meiner Meinung nach nur“, so Velten. Für Derivate benötige man eine Timing-Strategie, die man auch vorher wissenschaftlich untersuchen müsse. Das sei aber aufgrund der ungenügenden Datenlage bei Derivaten nicht möglich. „Deswegen konzentriere ich mich nur auf die Auswahl, weil ich das auf dem höchsten wissenschaftlich Stand testen kann.“

Der Fonds sei geeignet „für Anleger, die langfristig eine sehr hohe Rendite erwarten, die über dem Markt liegt“, sagt Velten auf Nachfrage unserer Redaktion. „Der Fonds ist aber nichts für Anleger, die nur Zimmer-Temparatur und fünf Mahlzeiten am Tag gewöhnt sind – man muss temporär auch mal was aushalten können“, so Velten abschließend.

Mehr zur Anlagestrategie der Velten Strategie Deutschland:

;) Foto: © igorkol_ter / fotolia

Der Velten Strategie Deuschland Fonds basiert auf einer wissenschaftlichen Methode mit eigens erhobenen Daten.

Foto: © igorkol_ter / fotolia

Der Velten Strategie Deuschland Fonds basiert auf einer wissenschaftlichen Methode mit eigens erhobenen Daten.