Insgesamt befinden sich 31.982 Publikumsfonds auf dem europäischen Markt, die meisten von ihnen sind in Luxemburg registriert (9.136), zweitgrößter Standort ist Frankreich mit über 4.000 Fonds. Insgesamt 646 Fonds wurden durch Liquidationen oder Fusionen vom Markt genommen. Die Zahl der Fusionen (324) nahm im dritten Quartal 2015 leicht ab (-1,5 %), die Zahl der Fondsauflösungen (322) nahm hingegen im Vergleich zum Vorquartal leicht zu (0,6 %).

Die hohen Geldzuflüsse für die Branche können also nicht auf die Konzeption neuer Produkte zurückgeführt werden. In der anhaltenden Niedrigzinsphase genießen bestehende und bewährte Produkte weiterhin das Vertrauen der Anleger, wie zum Beispiel Aktienfonds. Sie machen 37 Prozent aller Fonds aus. Die Anleger haben allein im Oktober eine hohe Risikobereitschaft gezeigt: Sie investierten in nur einem Monat 15,7 Milliarden Euro in die beliebteste aller Fondsarten.

„Branche hält sich mit neuen Produkten zurück“

Aufgrund der hohen Kapitalzuflüsse „ist es überraschend, dass sich die Branche noch immer mit der Auflage neuer Produkte zurückhält“, schreibt Detlef Glow, Autor des Lipper-Reports und Chef von EMEA Research bei Lipper. In den vergangenen Jahren habe es einige Fusionen bei Asset-Management-Firmen gegeben. Das habe dazu geführt, dass viele Produkte doppelt in den Portfolios der Gesellschaften vertreten waren. Diese doppelten Angebote müssten erst beseitigt werden, um zu einem ökonomischen Skaleneffekt zurückzukehren.

Der Analyst führt zu dem an, dass immer noch ein großer Profitabilitäts-Druck auf den Asset Managern laste. Auch das treibe die Konsolidierung des Produktspektrums voran. Dieser Druck könne sogar noch steigen, wenn die neuen regulatorischen Rahmenbedingungen erst vollständig umgesetzt seien. „Denn nicht alle Kosten der Regulierung können an die Investoren weiter gegeben werden“, so Glow. „Das führt unvermeidlich zu einer Belastung für die Asset-Management-Industrie.“ Vor allem bei kleineren Gesellschaften – insbesondere bei Fondsboutiquen – ist dieser Compliance-Druck bereits zu spüren.

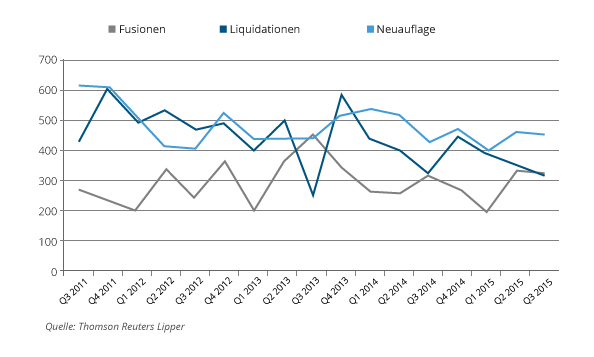

Die Entwicklung der Fusionen, Liquidationen und Neuauflagen in der Fondsbranche ist anhand der grafischen Darstellung (oben) gut nachvollziehbar. Von 2011 bis 2015 gibt es einen leicht abnehmenden Trend bei den neu aufgelegten Fonds. Weitaus volatiler und deutlicher ist der abnehmende Trend bei den Fondsauflösungen. Der Trend bei den Fondsfusionen ist in den vergangenen vier Jahren leicht steigend. Ab 2012 bewegen sich die Graphen überwiegend jedoch in einem Seitwärtskorridor zwischen 300 und 500. Dramatisch sind diese Entwicklungen nicht. Durchaus plausibel erscheint die Annahme, dass die Branche nach Abschluss der Konsolidierungsphase wieder mehr neue Produkte auf den Markt bringen wird.

Die Zahlen im Detail

Unter den 453 neuen Fonds, die im dritten Quartal aufgelegt wurden, befinden sich 166 Aktienfonds, 97 Rentenfonds und 137 Mischfonds. 45 Fonds fallen in die Kategorie „Andere“, zum Beispiel Immobilienfonds, Rohstoff-Fonds, Garantiefonds oder Dachfonds. Zusätzlich wurden acht neue Geldmarktfonds aufgelegt. Von den liquidierten Fonds (322) waren 101 Aktienfonds, 43 Rentenfonds, 84 Mischfonds, 71 „Andere“ und 23 Geldmarktfonds. Bei den Fondsfusionen handelte es sich um 144 Aktienfonds, 94 Rentenfonds, 53 Mischfonds, vier Spezialfonds und 29 Geldmarktfonds.

Bei allen Fondsklassen – mit der Ausnahme von Mischfonds – verringerte sich die Anzahl der Produkte. Bei den Multi-Asset-Fonds war die Zahl der Fondsauflösungen und Fusionen ebenso hoch wie die Zahl der neu gestarteten Fonds (137). Hervorstechend ist der starke Rückgang der Geldmarktfonds, ihre Zahl nahm ging um 44 zurück. Dieser Fondstypus macht jedoch nur vier Prozent des Europäischen Marktanteils aus, gemessen an der Anzahl der erhältlichen Produkte.

Die Konsolidierung der europäischen Fondsindustrie werde noch für unbestimmte Zeit weitergehen. „Sogar ein unterstützendes Marktumfeld mit steigenden Aktien- und Anleihemärkten kann diesen Trend nicht aufhalten“, glaubt Glow. Das attraktive Marktumfeld könne den Prozess aber verlangsamen, denn mehr Kapital für die Asset Manager führe zu höheren Einkommen für die Branche.

Tipp: In der unten aufgeführten Tabelle erhalten Sie eine Übersicht über die beliebtesten Aktienfonds unserer Kunden.

| Platz | Fonds | WKN | Typ |

|---|---|---|---|

| 1 | Fidelity European Growth A € | 973270 | Aktienfonds - Europa |

| 2 | iShares STOXX Europe 600 (DE) | 263530 | Aktienfonds - Europa |

| 3 | Allianz Europe Equity Growth A € | A0KDMT | Aktienfonds - Europa |

| 4 | First Private Europa Aktien ULM A | 979583 | Aktienfonds - Europa |

| 5 | ComStage Stoxx Europe 600 ETF | ETF060 | Aktienfonds - Europa |

;) Foto: © / Wrangler / fotolia

Die Quartalszahlen verraten: Anleger brauchen keine neuen Produkte, um in Fonds zu investieren.

Foto: © / Wrangler / fotolia

Die Quartalszahlen verraten: Anleger brauchen keine neuen Produkte, um in Fonds zu investieren.