Der Abverkauf beunruhigt Marktbeobachter, denn er kommt in einem Marktumfeld, in dem die Aktienkurse einem anhaltenden Abwärtsdruck ausgesetzt sind und sich der Ölpreis im freien Fall befindet. Pessimisten warnen daher, dass sich der schlechte Börsenstart ins Jahr 2016 auch auf andere Assetklassen ausgebreitet haben könnte.

Die Spreads europäischer Staatsanleihen befinden sich auf einem Niveau, das mit einer Rezession einhergeht“, sagt Zoso Davies, Anleihen-Stratege bei Barclays. Zins-Spreads über 1,5 Prozent seien nur zum Höhepunkt der Finanzkrise 2008 und während der Staatsschuldenkrise von 2010 bis 2012 beobachtet worden. Die hohen Anleihen-Zinsen würden die schlechten globalen Produktionsdaten und die fallenden Rohstoffpreise widerspiegeln. Beides spräche dafür, dass sich das globale Wachstum verlangsamen könne.

Vor allem am Beispiel des US-Anleihenmarktes könne man diesen Zusammenhang beobachten. Die kritischen Zins-Spreads beschränkten sich bislang auf den Hochzinsanleihen-Markt in den USA. Der Markt besteht zu einem großen Teil aus Unternehmen, die von Rohstoffpreisen abhängig sind und sich mit der Ausgabe von Anleihen mit einem hohen Ausfallrisiko – auch Junk-Bonds genannt – refinanzieren müssen.

Den Daten von Barclays zufolge befinden sich aber auch die Spreads von Anleihen mit einer guten Bewertung (Investment Grade) seit Juli vergangenen Jahres auf einem Niveau von über 1,5 Prozent. Seit Freitag seien ähnliche Spreads auch auf den europäischen Anleihenmärkten von Corporate Bonds mit Investment Grade zu beobachten. Das ist zwar nur ein Anstieg von 0,2 Prozent im Vergleich zum Jahresbeginn, im Vergleich zum Vorjahresniveau hat sich die Zins-Spanne nahezu verdoppelt.

Je höher die Zinsen europäischer Unternehmens-Anleihen steigen, desto teurer wird es für die Firmen, sich am Finanzmarkt mit Geld zu versorgen. Das erschwert mitunter Investitionen und den Abbau älterer Schulden. Dies zeigen auch die Zahlen für 2016: Im Vergleich zum Vorjahr ist die weltweite Ausgabe von Corporate-Bonds um 19 Prozent zurückgegangen.

Je höher die Zinsen europäischer Unternehmens-Anleihen steigen, desto teurer wird es für die Firmen, sich am Finanzmarkt mit Geld zu versorgen. Das erschwert mitunter Investitionen und den Abbau älterer Schulden. Dies zeigen auch die Zahlen für 2016: Im Vergleich zum Vorjahr ist die weltweite Ausgabe von Corporate-Bonds um 19 Prozent zurückgegangen. EZB sorgt für hohe Zins-Spreads

Doch die Rahmenbedingungen für europäische Schuldtitel sind denkbar günstig. Die Wirtschaft wächst, wenn auch nur langsam. Die Europäische Zentralbank versorgt die Märkte mit ausreichend Liquidität bei niedrigen Zinsen. Mit dem massenhaften Ankauf von Staatsanleihen hat sie auch dafür gesorgt, dass die Renditen der risikolosen Papiere so niedrig sind wie nie zuvor. Manche Schuldtitel reicher Staaten – zum Beispiel die der Schweiz oder Deutschland – weisen sogar negative Renditen auf.

Der europäischen Kommission zufolge werde die Wirtschaft im Währungsraum in diesem Jahr um 1,8 Prozent wachsen. EZB-Chef Draghi wird überdies alles tun, um die Wirtschaft zu stützen.

Eine weitere beruhigende Statistik ist die niedrige Ausfallrate europäischer Unternehmensanleihen. Sie liegt nämlich nur bei 0,7 Prozent für das Gesamtjahr 2015, berichtet die Nachrichtenagentur Fitch. Auch in 2016 soll sie nicht höher als auf ein Prozent steigen. Zum Vergleich: Im Krisenjahr 2009 betrug sie 10,5 Prozent.

Es gibt also neben den beunruhigend hohen Zins-Spreads auch durchaus Kennzahlen, die gegen den Anflug einer neuen Finanzmarkt- und Wirtschaftskrise sprechen. Was bleibt, ist die hohe Unsicherheit, die die Märkte in Atem hält.

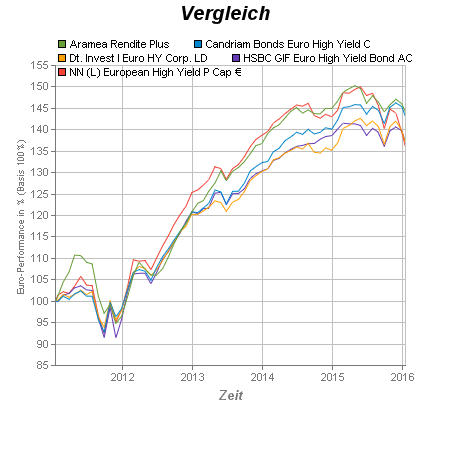

Tipp: In der unten aufgeführten Tabelle sehen Sie die Top-Seller der europäischen Rentenfonds im Hochzins-Segment (siehe auch Chart-Bild).

| Name | WKN | Performance, 5 Jahre | Volatilität, 5 Jahre |

|---|---|---|---|

| Aramea Rendite Plus | A0NEKQ | 49,20 % | 7,07 % |

| Candriam Bonds Euro High Yield C | 989642 | 48,42 % | 6,71 % |

| Dt. Invest I Euro HY Corp. LD | DWS04F | 42,90 % | 6,72 % |

| HSBC GIF Euro High Yield Bond AC | 120850 | 42,47 % | 8,22 % |

| NN (L) European High Yield P Cap € | A1C5JY | 42,33 % | 8,30 % |

;) Foto: © / Sergey Nivens / fotolia

Was der Zinsanstieg bei Unternehmens-Anleihen in Europa bedeutet.

Foto: © / Sergey Nivens / fotolia

Was der Zinsanstieg bei Unternehmens-Anleihen in Europa bedeutet.