Ob allerdings die Inflationsrate weiter ansteigen wird, ist ungewiss. Und hierzulande ist die Teuerungsrate immer noch sehr gering ausgeprägt: Im gesamten Jahr 2016 lag die Inflation in Deutschland bei gerade einmal 0,5 Prozent. Damit wurde das von der EZB definierte Ziel von 2,0 Prozent deutlich verfehlt. Zudem, so die Analysten von Scope, seien in Europa weiterhin deflationäre Kräfte wie Demografie, Digitalisierung sowie die Bewältigung der Finanz- und Schuldenkrise am Wirken. Dennoch: Für viele Investoren sei die Rückkehr der Inflation eines der wichtigsten Investmentthemen in diesem Jahr.

Wie wappnen sich Anleger gegen steigende Inflationsraten?

Als Schutz vor Inflation werden häufig Sachwerte ins Feld geführt. Tatsächlich können Immobilien, Rohstoffe oder Aktien einen gewissen Schutz bieten, da deren Preise zumindest zum Teil mit der Inflation steigen. Bei Anleihen drohen in einem solchen Investitionsumfeld hingegen reale Vermögensverluste. Schutz vor steigenden Preisen böten lediglich inflationsindexierte Anleihen, heißt es bei Scope. Denn hier sei sowohl die Verzinsung als auch die Rückzahlung an Preisindizes gebunden. Wie die einzelnen Anleihen dann ausgestaltet sind, kann stark variieren. Es würde daher viel Analyseaufwand erfordern, um sich ein inflationsgeschütztes Portfolio aus Einzel-Anleihen zusammenzustellen.

Einfacher gestaltet sich stattdessen die Investition in Investmentfonds, die gezielt auf inflationsindexierte Anleihen setzen. Laut Scope stehen in Deutschland etwa 60 solcher Fonds zur Verfügung, das gesamte Investitionsvolumen beträgt rund 26 Milliarden Euro. Der Vorteil dieser Produkte: Sie korrelieren nur wenig mit anderen Anlageklassen und können dadurch das Portfolio bei steigender Inflation absichern und stabilisieren. Zum Vermögensaufbau eignen sich inflationsindexierte Rentenfonds dagegen weniger, die Realrendite fällt hierfür in der Regel zu gering aus.

Die Kapitalmarktexperten von Scope weisen darüber hinaus darauf hin, dass der Anleihe-Kupon der Inflation immer zeitverzögert angepasst wird. Zudem seien Anleger Marktzinsänderungen ausgesetzt. Mit anderen Worten: Steigt das Zinsniveau, sinken die Kurse inflationsindexierter Anleihen.

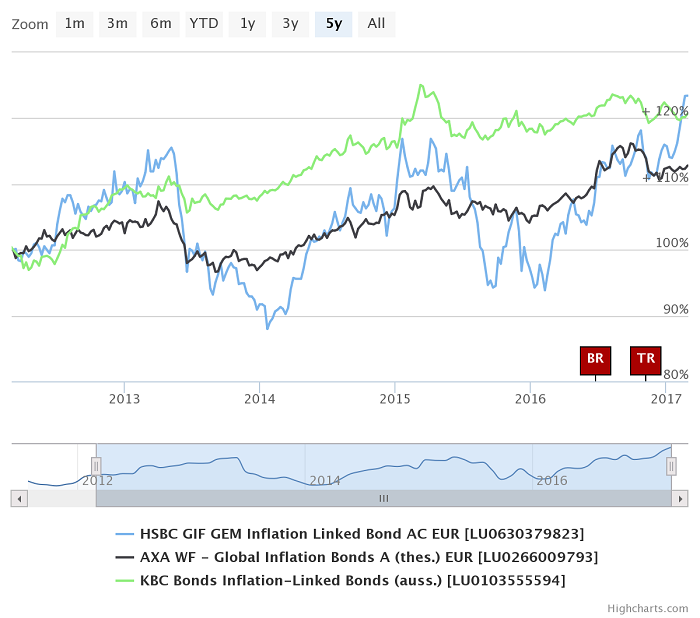

Trotzdem stehen die spezialisierten Rentenfonds derzeit im Fokus der Investoren. Wie Scope ermittelt hat, flossen den beiden größten Fonds in diesem Bereich rund 1,4 Milliarden Euro in nur sechs Monaten zu. Mit fast vier Milliarden Euro ist der AXA WF Global Inflation Bonds“ (ISIN: LU0266009793) derzeit der größte Fonds in diesem Segment. Die Netto-Mittelzuflüsse lagen allein im vergangenen halben Jahr bei rund 800 Millionen Euro. In den letzten fünf Jahren lag die Performance bei 12,89 Prozent, die Volatilität bei 5,15 Prozent (Stand: 02.03.2017, Quelle: FWW). An zweiter Stelle gemessen am Fondsvolumen steht ein ETF, der iShares $ TIPS UCITS ETF (ISIN: IE00B1FZSC47) mit rund 3,1 Milliarden Euro. Ihm flossen im letzten halben Jahr netto mehr als 600 Millionen US-Dollar zu. Die Performance auf Fünf-Jahressicht beträgt hier 2,96 Prozent, die Volatilität liegt bei 4,96 Prozent (Stand: 02.03.2017, Quelle: FWW).

Das Interesse an solchen Fonds dürfte in diesem Jahr deutlich steigen: In einer aktuellen Umfrage, die Scope unter 57 Fondsgesellschaften durchgeführt hat, schätzten 60 Prozent der Befragten das Absatzpotenzial von Rentenfonds mit der Strategie „Inflation Linked“ für 2017 als „gut“ oder sogar „sehr gut“ ein. Dies sei ein Zuwachs um 34 Prozentpunkte im Vergleich zur Vorjahresumfrage.

Der Chartvergleich zeigt beispielhaft drei aktiv gemanagte inflationsindexierte Rentenfonds, die auf Euro lauten:

Tipp: Weitere Fonds und ETFs können Sie sich in der Fondssuche anzeigen lassen. Hierfür bei Fondstyp den Bereich „Rentenfonds“ auswählen, als Anlageschwerpunkt aus der Liste „Rentenfonds inflationsgeschützt“ anklicken, auch die Währung kann gewählt werden. Die Ergebnisliste lässt sich nach Performances und Volatilität filtern.

;) Foto: © / alphaspirit / Fotolia

Viele Anleger schützen ihr Depot derzeit mit inflationsindexierten Rentenfonds

Foto: © / alphaspirit / Fotolia

Viele Anleger schützen ihr Depot derzeit mit inflationsindexierten Rentenfonds