Der Begriff Emerging Markets wurde vor rund vier Jahrzehnten geprägt, um Entwicklungsländer mit mittlerem Einkommen (BIP) beim Übergang zu einer Industrienation einzubeziehen. Seitdem steigt das Interesse von Anlegern stetig, sich in diesem Markt zu engagieren. Doch benötigen Investoren oftmals starke Nerven, da diese Märkte von großen Auf- und Abwärtsbewegungen geprägt sind. Gerade im turbulenten Jahr 2018 waren die Schwellenländer besonders betroffen: Die fallenden Märkte führten zu keinem guten Standing bei Investoren. Aber zählt auch hier der lange Atem und natürlich auch die richtige Wahl des Investments.

Wachsender Einfluss der Emerging Markets

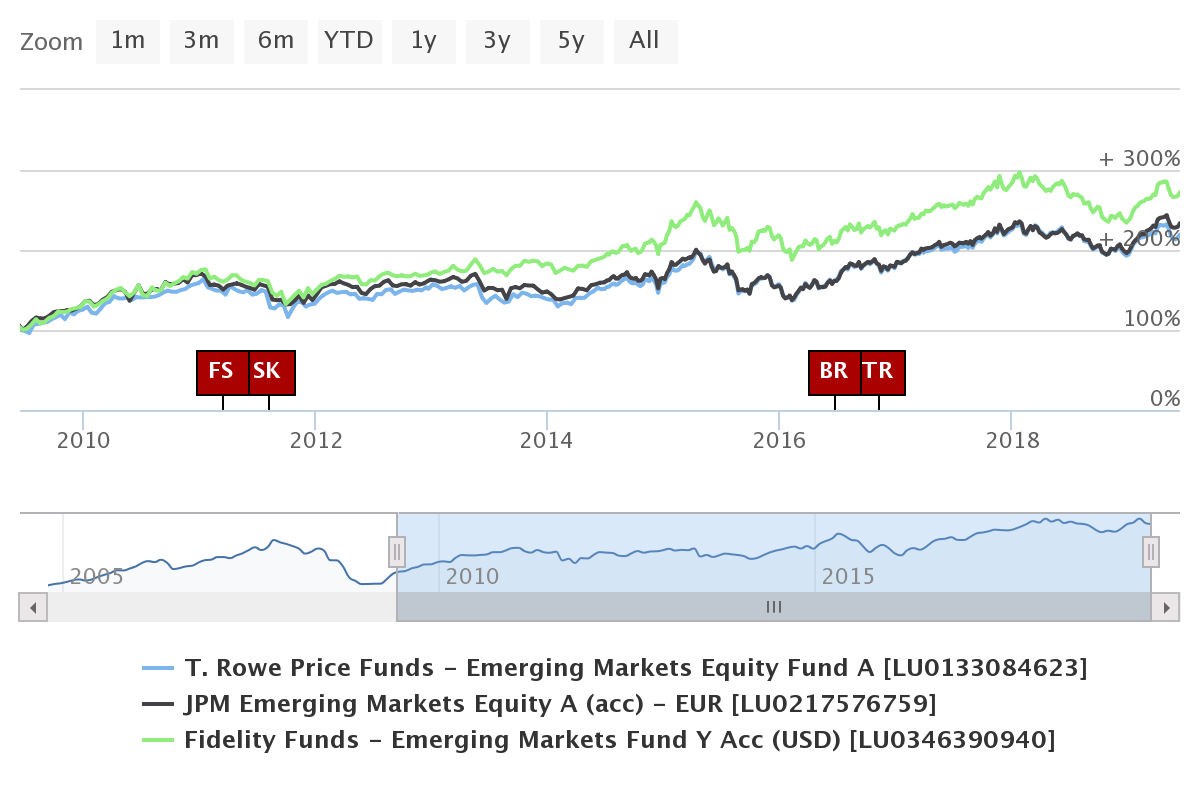

Schwellenländer konnten ihre Marktpräsenz stetig steigern. Laut des Global Investment Returns Yearbook 2019 haben Emerging Markets in einem Zeitraum von rund 40 Jahren ihren Anteil an der Weltwirtschaftsleistung (gemessen am Einkauf) von einem Viertel auf knapp die Hälfte fast verdoppelt. Obwohl sich dies nicht in der Größe der Aktienmärkte widerspiegelt, sind diese demnach erheblich gewachsen: Die Gewichtung in den globalen Aktienindizes beträgt der Studie zufolge jetzt rund 12 Prozent, verglichen mit einem sehr geringen Anteil von zwei Prozent im Jahr 1980. Mit 30 Prozent Anteil (Dezember 2018) sei China besonders im Fokus der Anleger, gefolgt von Korea, Taiwan, Indien und Brasilien. Wie die Studie errechnete, betrug die reale Dollarrendite aus Investitionen in China im Zeitraum von 1993 bis 2018 5,1 Prozent pro Jahr. Dies würde nur geringfügig über dem Durchschnitt der gesamten Schwellenländer liegen und leicht unter dem Wert der Industrieländer. In diesem Zeitraum konnte demnach Brasilien die beste Performance mit einem annualisierten Wachstum von 11 Prozent erzielen. Und was war im letzten Jahr der beste Ort, um in Aktien anzulegen? Simbabwe! Laut dem Jahrbuch betrug die Rendite 100 Prozent. Schließlich empfehlen die Analysten durchaus ein Engagement in Schwellenmärkten – wenn auch nur als Beimischung im eigenen Portfolio. Durch eine breite Diversifizierung könne das Risiko erheblich gemindert werden. Das Branchenportal Morningstar ist ähnlicher Meinung und hebt hervor, dass zudem ESG-Ansätze einen Teil der Governance- und Umweltprobleme vieler Schwelländer-Unternehmen einhegen. Zum anderen würde es bei Schwellenländern – wie auch in allen Anlageregionen – Gewinner und Verlierer geben. Den Fokus richtet Morningstar auf drei Aktienfonds, die nach eigenen Aussagen das Zeug haben, den breit aufgestellten Vergleichsindex MSCI Emerging Markets zu übertreffen. Grundlage dafür war ein positives hauseigenes Rating, eine Performance-Historie von zehn Jahren sowie mehrere qualitative Aspekte.

Schwellenländerfonds: Drei Outperformer

Fidelity Funds - Emerging Markets Fund Y (ISIN: LU0346390940)

Der Fonds aus dem Jahr 2008 investiert mindestens 70 Prozent in Aktien von Unternehmen in Gebieten mit raschem Wirtschaftswachstum. Morningstar betont, dass das Management auf eine Growth-lastige Strategie setzt, in der es vor allem um wachstumstypische Kennzahlen, solide Bilanzen sowie aktionärsfreundlichen Praktiken bei den Unternehmen geht. Im Ergebnis landen 60 bis 70 Unternehmen im Portfolio, mit dem Ziel, nachhaltige Erträge zu erwirtschaften. Favorisiert werden darüber hinaus Unternehmen mit starker Marktstellung und deutlichen Wettbewerbsvorteilen sowie überdurchschnittlicher Kapitalrendite und guter Finanzausstattung. Seit Juni 2009 hat der Fidelity Emerging Markets jedes Jahr den Index um 1,55 Prozentpunkte outperformt. Seit 2014 waren es pro Jahr 0,6 Punkte.

T. Rowe Price Funds - Emerging Markets Equity Fund A (ISIN: LU0133084623)

2004 ist das Auflagejahr dieses Fonds mit einem diversifizierten Portfolio aus Aktien von Unternehmen aus Schwellenländern. Anlageschwerpunkte bei den Sektoren sind Basiskonsumgüter, Technologie und Finanzdienstleister (zusammen 90 Prozent) – Rohstoffe und Energie-Unternehmen werden nicht berücksichtigt. Das Management investiert vor allem in Marktführer mit starken Wachstumsaussichten und gibt typischerweise großkapitalisierten Unternehmen den Vorzug. Der Fonds mit einem Volumen von rund 2 Milliarden Euro lag seit Juni 2009 jährlich um 61 Basispunkte vor dem MSCI Emerging Markets. In den vergangenen fünf Jahren konnte sogar eine Outperformance mit jährlich 1,80 Prozentpunkten erreicht werden.

JPM Emerging Markets Equity A (ISIN: LU0217576759)

Auch der JPM Emerging Markets Equity investiert vorwiegend in Aktien von Unternehmen aus Schwellenländern. Seit nunmehr 14 Jahren kommt ein Quality-Growth-Ansatz zum Tragen, was laut Morningstar einen Fokus auf säkular wachsende Unternehmen mit hohen Renditen auf das eingesetzte Kapital mit sich bringt. Auch Unternehmen mit guten Management-Teams, soliden Cash-flow-Perspektiven, die typischerweise auf fünf Jahre geschätzt werden, würden bevorzugt gekauft. In den vergangenen zehn Jahren lag der JPM Emerging Markets A, welcher aktuell ein Volumen von rund 6,4 Milliarden hält, jährlich 0,45 Prozentpunkte über der Benchmark, in den vergangenen fünf Jahren lag die Outperformance sogar bei jährlich 1,77 Punkten.

Die Fonds in der 10-Jahres-Historie

;) Foto: © / iQoncept / Fotolia

Foto: © / iQoncept / Fotolia