Schwellenländer sind von der Corona-Krise besonders stark betroffen. Diese hängen laut einer Studie des Kieler IfW-Institutes der Markterholung hinterher. Einerseits mangele es oftmals an medizinischer Versorgung, um die Pandemie einzudämmen. Zudem fehle es an staatlichen Konjunkturhilfen. Nicht zuletzt hätten internationale Anleger in den vergangenen Wochen in hohem Umfang Kapital abgezogen. Das Risiko einer starken Rezession oder sogar einer Staatspleite sei erhöht.

Krisen bieten aber auch Chancen. Sean Taylor, Portfoliomanager des DWS Invest Global Emerging Markets Equities, zu FondsDISCOUNT.de: „Wir sind der Ansicht, dass die jüngste Schwäche bei den Schwellenmarktaktien eine längerfristige Chance darstellt.“ Das Kurs-Buchwert-Verhältnis sei für die gesamte Anlageklasse Ende März nur noch bei rund 1,2 gewesen und hätte auf dem Niveau vermutlich seinen Tiefpunkt in der aktuellen Krise erreicht (aktuell rund 1,39). Dies sei historisch gesehen ein attraktiver Ausgangspunkt für zukünftige positive Marktentwicklungen: „Statistisch gesehen gab es bei diesem Einstiegsniveau und einem Investmenthorizont von sechs bis 24 Monaten nur sehr positive Wertentwicklungen zu verzeichnen“, so Taylor.

Schwellenländer schließen unterschiedlich das erste Quartal ab

Etwa 40 Prozent der im MSCI Emerging Markets Index gelisteten Unternehmen hätten laut der Nachrichtenagentur Reuters bisher ihre Zahlen für das erste Quartal 2020 vorgelegt. Demnach lägen die Gewinne im gesamten EM-Markt elf Prozent hinter den wegen der Corona-Krise zuvor bereits angepassten Konsensprognosen der Analysten. Unternehmen aus Asien hätten die Erwartungen jedoch nur um neun Prozent verfehlt, Gesellschaften aus Lateinamerika dagegen um 62 Prozent. Allerdings hätten Unternehmen aus Taiwan und aus Südkorea sogar positiv überrascht. Die Gewinne lägen zehn beziehungsweise acht Prozent über den Erwartungen.

Etwa 40 Prozent der im MSCI Emerging Markets Index gelisteten Unternehmen hätten laut der Nachrichtenagentur Reuters bisher ihre Zahlen für das erste Quartal 2020 vorgelegt. Demnach lägen die Gewinne im gesamten EM-Markt elf Prozent hinter den wegen der Corona-Krise zuvor bereits angepassten Konsensprognosen der Analysten. Unternehmen aus Asien hätten die Erwartungen jedoch nur um neun Prozent verfehlt, Gesellschaften aus Lateinamerika dagegen um 62 Prozent. Allerdings hätten Unternehmen aus Taiwan und aus Südkorea sogar positiv überrascht. Die Gewinne lägen zehn beziehungsweise acht Prozent über den Erwartungen.

Juliana Hansveden, Managerin des Nordea 1 - Emerging Stars Equity Fund, führt in einem Interview mit investmenttrends.ch an, dass in Südkorea eine Reihe von Maßnahmen zur Unterstützung kleiner und mittlerer Unternehmen umgesetzt worden seien. Zudem erwarte man Maßnahmen zur Unterstützung der privaten Haushalte. Taiwan hätte „bisher nur einen begrenzten Lockdown umgesetzt und damit nur eine leichte Verlangsamung erlebt, sodass keine aggressiven Anreize notwendig waren.“

Differenzierung ist für DWS-Experte Sean Taylor (links im Bild) das Gebot der Stunde: „Länder mit einer vergleichsweise besseren fiskalischen Stärke, mit politischer Stabilität und nachhaltigen Triebkräften für langfristiges Wachstum sollten sich schneller erholen.“ Diese Länder könnten sich aus seiner Sicht in potenziell schwierigen Marktbedingungen gut zurechtzufinden. „Das spricht für China und Korea, schwieriger dürften es beispielsweise Indonesien, Malaysia sowie die Philippinen haben“, so Taylor.

Die Zahlen aus Mexiko und aus Brasilien sind hingegen enttäuschend: Die vermeldeten Gewinne in beiden Ländern hätten laut Reuters 55 Prozent unter den Prognosen gelegen. Für Lateinamerika erwarte man ein Rückgang des Gewinnwachstum um 13 Prozent.

Situation in China

Die Wirtschaft Chinas ist im ersten Quartal 2020 geschrumpft- laut Statista ein Rückgang des Bruttoinlandsprodukts (BIP) um 6,8 Prozent im Vergleich zum ersten Quartal 2019. Es sei das erste Quartal mit negativen Zahlen seit dem Jahr 1976 und würde damit den schlimmsten Einbruch für Chinas Wirtschaft in der modernen Geschichte bedeuten. Sean Taylor von der DWS ist trotzdem optimistisch: „Wir sehen aktuell eine deutliche Erholung des wirtschaftlichen Aktivitätslevel Chinas. Gemessen an Vorjahreszahlen liegt China über alle Sektoren hinweg schon fast wieder auf Vorjahresniveau.“ Die wirtschaftliche Erholung fiele aber unterschiedlich deutlich in den jeweiligen Sektoren aus. Taylor geht von einer V-förmigen Erholung aus, falls eine zweite große Infektionswelle ausbleibt.

Juliana Hansveden von Nordea kann ebenfalls positive Signale erkennen. So hätten chinesische Unternehmen damit begonnen, zur Normalität zurückzukehren. Zudem hätte die Regierung ein Konjunkturpaket in Höhe von 344 Milliarden US-Dollar beschlossen, welches auf Steuersenkungen abziele. Erwähnenswert sei auch, dass Chinas Aktienmarkt in den ersten vier Monaten 2020 gemessen am MSCI Index nur rund sechs Prozent verloren hat. Das sei weniger als ein Drittel der Einbuße des MSCI Schwellenländerindex.

Schwellenländerfonds mit vorzeigbarer Historie

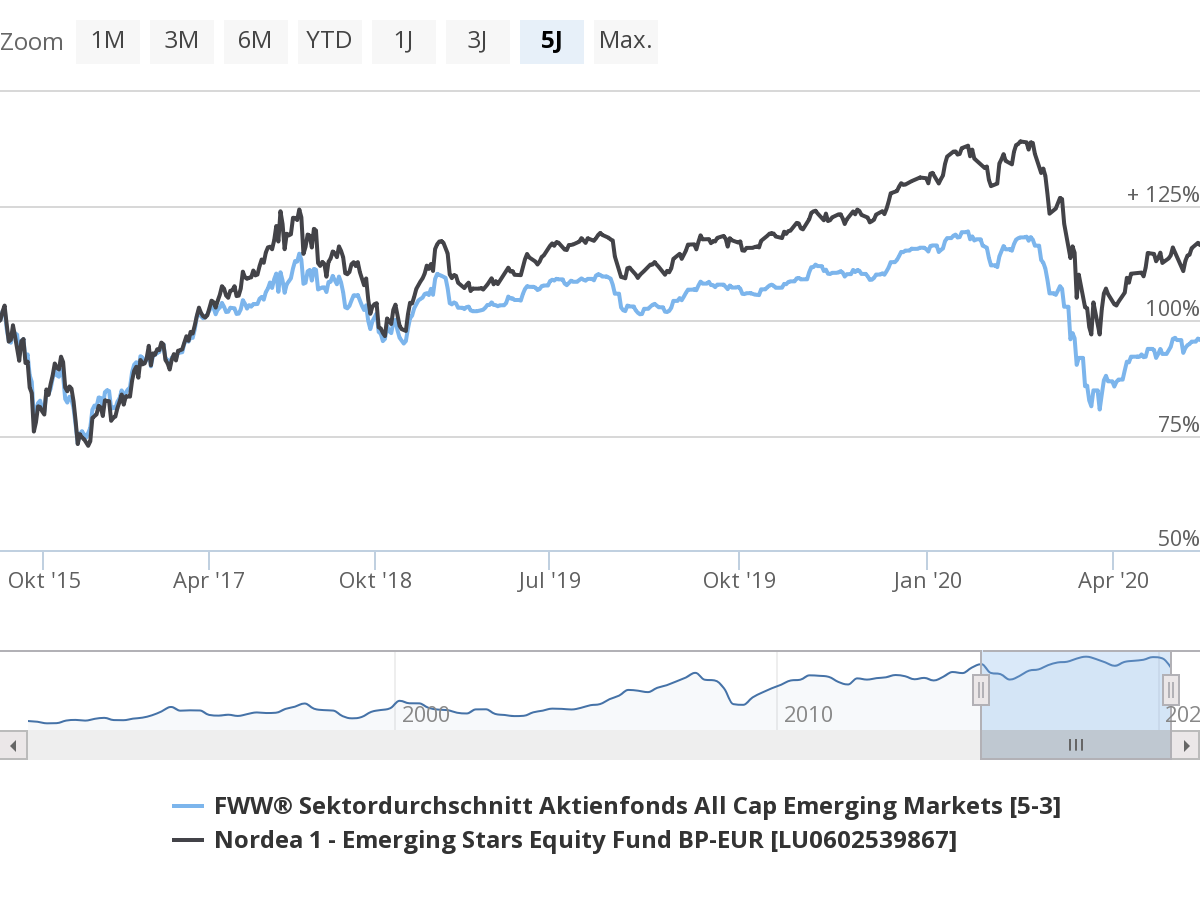

Nordea 1 - Emerging Stars Equity Fund BP (ISIN: LU0602539867)

Das Management um Jorry Rask Noeddekaer und Juliana Hansveden investiert weltweit in liquide Unternehmen mit soliden Bilanzen in Schwellenländern. Diese sollen von langfristigen Wachstumstrends wie Demographie, Urbanisierung und Technologie profitieren und die hauseigenen ESG-Standards erfüllen. Noeddekaer und Hansveden haben aufgrund der Pandemie die Ländergewichtung in China, Korea und Taiwan auf rund 63 Prozent des Portfolios aufgestockt. Das Engagement in Brasilien, Indien und Indonesien hat das Managementteam dagegen verringert. Top-Holdings sind die chinesischen Internet-Riesen Alibaba und Tencent sowie der koreanische Elektronik-Konzern Samsung. Der im Jahr 2011 aufgelegte Aktienfonds hält ein Volumen von rund 2,4 Milliarden Euro.

Wertentwicklung (Fünf-Jahres-Zeitraum)

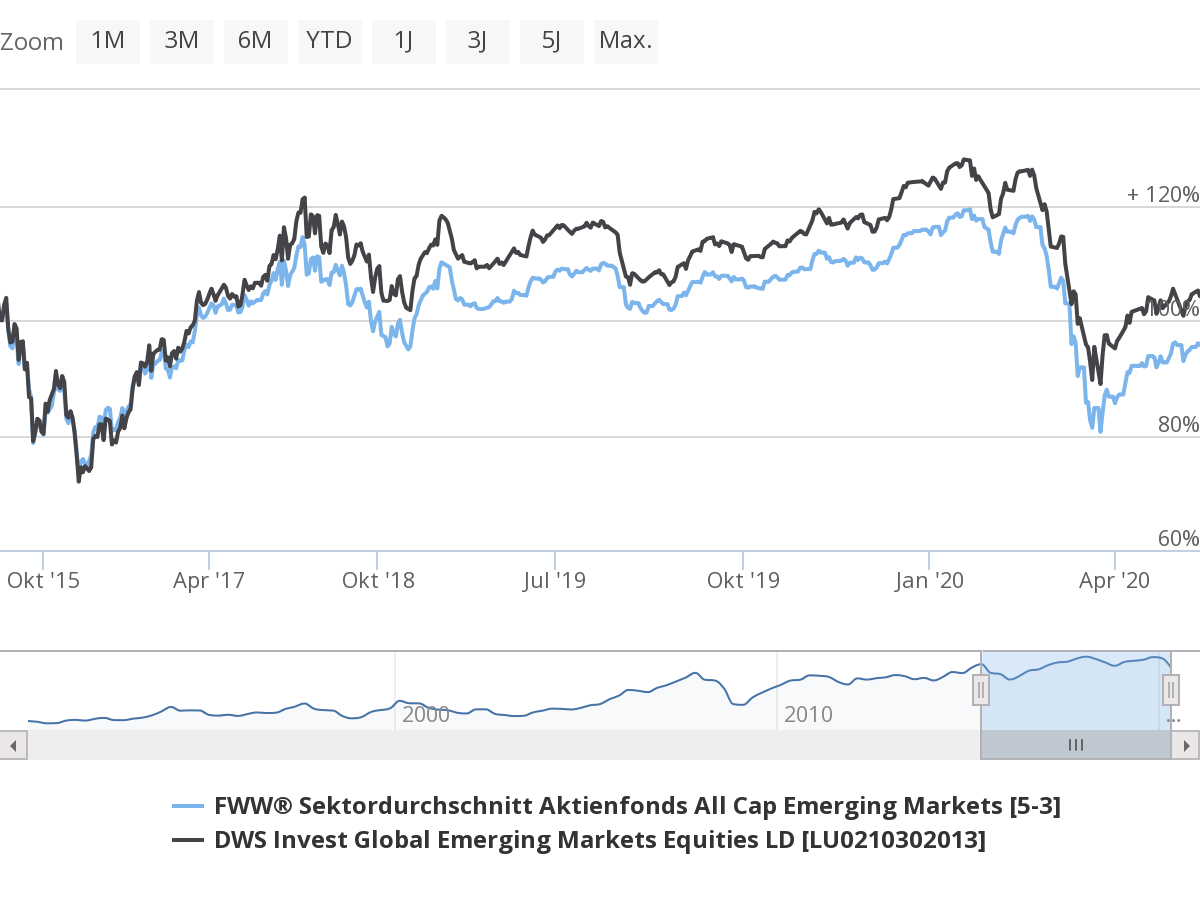

DWS Invest Global Emerging Markets Equities (ISIN: LU0210302013)

China steht im Fokus von Portfoliomanager Sean Taylor, der global in weitere Schwellenländer investiert. Taylor setzt dabei vor allem auf die Sektoren Finanzen und Konsumgüter. Zu den Top-Holdings im Portfolio gehören die chinesischen Tech-Giganten Alibaba und Tencent sowie der Halbleiterhersteller Taiwan Semiconductor Manufacturing Company. Der Aktienfonds mit einem Volumen von rund 725 Millionen Euro wurde im Jahr 2005 aufgelegt. Aktuell ist das Portfolio defensiv ausgerichtet und hält eine erhöhte Kasse-Position. Zudem sind Positionen in China, Südkorea und Hongkong gegenüber der Benchmark (MSCI EM) übergewichtet.

Wertentwicklung (Fünf-Jahres-Zeitraum)

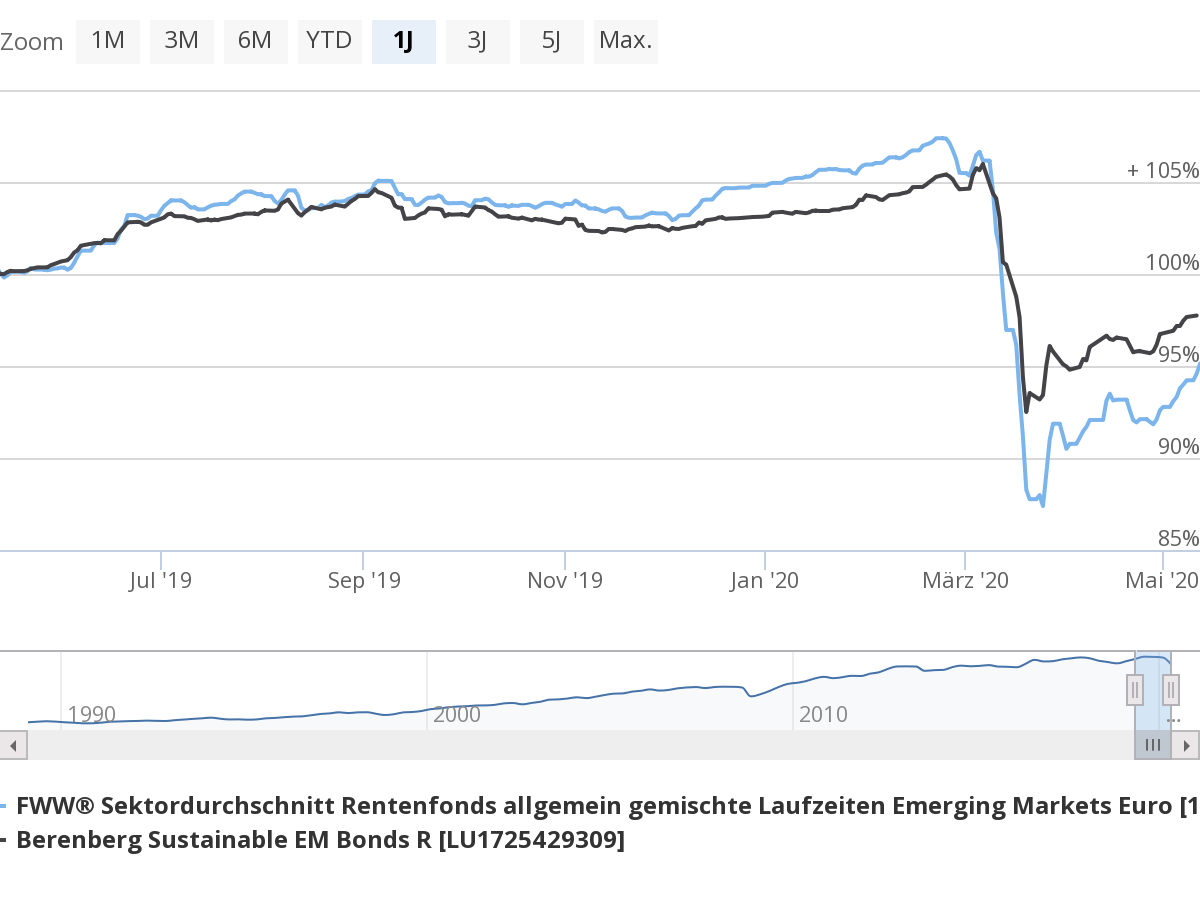

Berenberg Sustainable EM Bonds R (ISIN: LU1725429309)

Portfoliomanager Robert Reichle investiert zum überwiegenden Teil in festverzinsliche Staatsanleihen in Emerging Markets. Er kombiniert bezüglich der Selektion die fundamentale Analyse mit der Nachhaltigkeitsanalyse. Im ersten Quartal 2020 hat Reichle zwei wesentliche Umschichtungen im Portfolio des im Jahr 2018 aufgelegten Rentenfonds vorgenommen: Er hat sich von den im Index hoch gewichteten brasilianischen Bonds getrennt. Zudem hat er die Gewichtung von Unternehmensanleihen von rund 22 Prozent auf rund 28 Prozent erhöht (Stand: 31.03.2020).

Wertentwicklung (Ein-Jahres-Zeitraum)

Tipp: Kunden von FondsDISCOUNT.de erhalten diese Schwellenländerfonds ohne den branchenüblichen Ausgabeaufschlag.

;) Foto: © / Artur Szczybylo / 123RF

Foto: © / Artur Szczybylo / 123RF