Noch heute ist die Theorie weit verbreitet. Doch sie weist im aktuellen Marktumfeld gravierende Schwächen auf und scheint ein bisschen in die Jahre gekommen zu sein - wie Autor Thomas Mayer in seinem Buch "Die neue Kunst, Geld anzulegen" darlegt (Interview mit Thomas Mayer auf FondsDISCOUNT.de folgt in Kürze).

Mit dem Ausbruch der Finanzkrise und der darauf folgenden Niedrigzinspolitik der Zentralbanken zeigen sich die Märkte unberechenbarer denn je. Wir sprachen mit dem MathematikExperten Dr. Wilhelm Berghorn, Gründer von Mandelbrot Quantitative Research UG sowie der Mandelbrot Asset Management GmbH, über die Zukunft des Finanzmarktmodells von Fama und über Anlagestrategien, die Privatanleger von den Märkten unabhängiger werden lassen.

Herr Dr. Berghorn, brauchen wir tatsächlich eine neue Finanztheorie?

Dr. Wilhelm Berghorn:Wir glauben, dass insbesondere die neoklassische Finanztheorie zu weit weg ist von den realen Gegebenheiten. Viele dieser Modelle müssen stark vereinfachen und sind zwar theoretisch in sich schlüssig, halten oft dann aber nicht der Realität stand. Ein Beispiel ist der Momentum-Effekt, der von Eugene Fama selbst als größte „Peinlichkeit“ (engl. embarrassment) im Kontext seiner Theorie der Effizienten Märkte gesehen wird, weil er eben nicht unter diesen Annahmen erklärbar ist. Deswegen denken wir, dass man diverse Grundannahmen in der Finanztheorie überdenken sollte, um auch Raum für neue Erklärungen zu schaffen.

Welche Wirtschaftstheorie sollte an den Universitäten mehr gelehrt werden?

Unserer Meinung nach sollten evidenzbasierte Methoden einen größeren Raum einnehmen, die sich dann auch den realen Gegebenheiten mehr widmen. Dieser Übergang hat übrigens in der Medizin schon längst stattgefunden und steht auch der Finanztheorie aus unserer Sicht bevor.

Wie hoch schätzen Sie die Gefahr einer neuen Finanzkrise ein?

Wir glauben, dass die Notenbanken mit Ihren Aktionen ein gigantisches Experiment durchführen, dessen Ende keiner wirklich vorhersehen kann, weil es dies in dieser Form so noch nicht gegeben hat. Man ist möglicherweise in der Situation, noch nicht einmal zu erkennen, was man alles nicht weiß.

Was würden Sie sicherheitsorientierten Anlegern vor diesem Hintergrund raten?

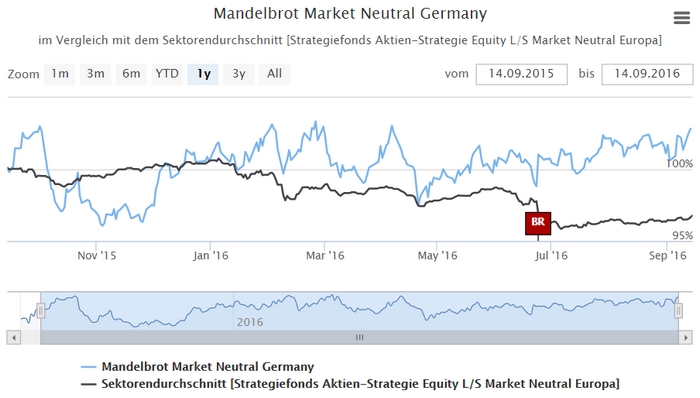

Unter dieser Unsicherheit und insbesondere vor dem Hintergrund der schwierigen Renten-Situation ist es aus unserer Sicht für konservative Anleger ratsam, auf marktneutrale Strategien zu setzen. Aber auch hier muss man über marktneutrale Strategien diversifizieren. Eine Kombination mit starker Antikorrelation sind zum Beispiel marktneutrale „Value“- und Momentum-Strategien, die sich dann in ihren jeweiligen Schwächephasen deutlich ausgleichen. Keine Strategie ist perfekt, aber Diversifikation erlaubt erheblich ruhigere Portfolios.

In Ihrem Mandelbrot Market Neutral Fonds (ISIN: DE000A14N8Q7) verfolgen Sie eine Momentum-Strategie. Können Sie uns verraten, in welchen Bereichen Aktien derzeit das höchste Momentum aufweisen?

In unserem markneutralen Fonds extrahieren wir die Überrendite zum DAX, die marktunabhängig und auch mit vielen anderen marktneutralen Strategien nicht korreliert ist. Dieses geschieht durch ein Aktienportfolio mit gleichzeitiger Gegensicherung durch den Verkauf von Future-Kontrakten auf den Markt. Zum Beispiel sind Aktien wie Adidas, Infineon Technologies und SAP enthalten, die alle in der jüngsten Vergangenheit durch robuste Geschäftszahlen aufgefallen sind. Gleiches gilt übrigens auch für unsere marktneutrale Strategie auf US-Technologiewerte.

Herr Dr. Berghorn, wir danken Ihnen für dieses Gespräch.

Mehr Informationen zur Momentum-Strategie des Mandelbrot Market Neutral Fonds erhalten Sie hier:

Fraktale Märkte - Momentum-Strategie: Der Markt ist schlagbar