Neue Energien-Fonds besonders beliebt

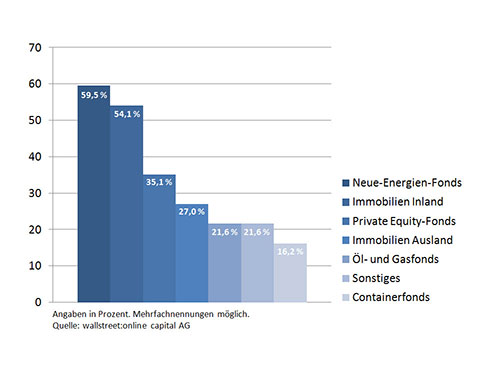

Die überwiegende Mehrheit der Befragten (89,2 Prozent) gab an, dass Sachwertbeteiligungen auch weiterhin als Portfoliodiversifikation genutzt werden. Betrachtet man die einzelnen Assetklassen, haben Beteiligungen aus dem Bereich Erneuerbare Energien die Nase vorn: 59,5 Prozent der Umfrageteilnehmer möchten auch zukünftig in Windräder, Solar- oder Wasserkraftwerke investieren. Dicht gefolgt werden die New-Energy-Beteiligungen von Immobilienfonds. 54,1 Prozent können sich Investitionen in Wohn-, Gewerbe- oder Spezialimmobilien vorstellen. Dies jedoch bevorzugt im Inland, Auslandsimmobilienfonds sind nur für rund 27 Prozent von Interesse und befinden sich daher auf den hinteren Plätzen. Für Thomas Soltau war diese Rangverteilung vorhersehbar: „Immobilienbeteiligungen zählen seit Jahren mit zu den Spitzenreitern. Interessierte Anleger finden eine sehr breite Palette an unterschiedlichen Fondskonzepten und Immobilientypen. Auch Projektentwicklungen gewinnen an Bedeutung. Auslands-Immobilienfonds - insbesondere mit Investitionsstandort in den USA - sind dagegen momentan eher noch etwas für die Spezialisten. Doch der US-Markt befindet sich nach den Krisenjahren inzwischen in Konsolidierung, die Aussichten sind insgesamt positiv. Anleger, die ihr Kapital auch aus Währungssicht streuen möchten, finden mittlerweile auch in diesem Segment wieder attraktive Angebote.“ An dritter Stelle im Gesamtranking stehen Private-Equity-Fonds: 35,1 Prozent der Umfrageteilnehmer können sich ein Engagement in diesem Bereich vorstellen. „Auch hier haben vermutlich eher unsere langjährig erfahrenen Anleger ihr Interesse zum Ausdruck gebracht. Private-Equity-Fonds sind ihrer Struktur nach sehr komplex, bieten aber bei guter Marktentwicklung auch vergleichsweise hohe Renditechancen.“ Neben geschlossenen Fonds sind für die Befragten außerdem Direktinvestments (75,7 Prozent) und die zwischenzeitlich vermehrt angebotenen Festzinsanlagen (Anleihen, Genussrechte, jeweils 24,3 Prozent) und auch Private Placements (25 Prozent) relevant.

Aufschlüsselung nach den beliebtesten Assetklassen:

Sicherheit wichtiger als Rendite

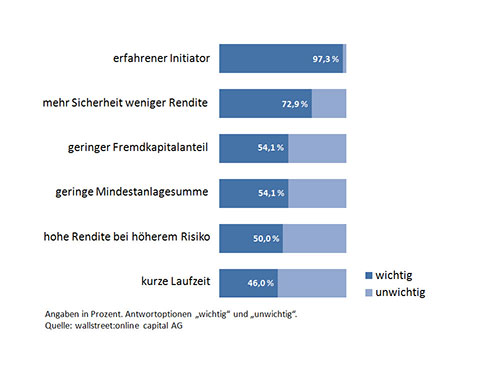

In einer weiteren Frage wollten wir wissen, auf welche Kriterien im Fondskonzept Sie besonderes Augenmerk legen. Ihre wichtigsten Kriterien (Mehrfachantworten möglich) sind demnach: erfahrener Initiator (97,3 Prozent) mehr Sicherheit bei geringerer Rendite (72,9 Prozent) geringe Mindestanlagesumme (54,1 Prozent), geringer Fremdkapitalanteil (ebenfalls 54,1 Prozent), hohe Rendite bei höherem Risiko (50 Prozent) und schließlich eine kurze Laufzeit (46 Prozent). „In dieser Verteilung zeigt sich, dass unsere Kunden insgesamt etwas vorsichtiger agieren, als das vielleicht noch vor ein paar Jahren der Fall war. Sich auf einen langjährig am Markt erfahrenen Initiator zu verlassen, erscheint in Anbetracht der immer noch virulenten Unsicherheiten an den Finanzmärkten für viele eine Art Anker zu sein. Auch die Tatsache, dass Sicherheit höher bewertet wird als Rendite, ist Ausdruck dieser Gesamtlage. Unsere Kunden wählen aus dem immer noch großen Angebot verschiedener Beteiligungsangebote die Konzepte aus, mit denen sich im Vergleich zu Bankeinlagen sehr attraktive Renditen erwirtschaften lassen, auf der anderen Seite trifft niemand eine solche Anlageentscheidung aus dem hohlen Bauch heraus. Unsere Kunden prüfen die Angebote sehr sorgfältig – bekannte Namen und besondere Sicherheitsmerkmale etwa in Form von Versicherungen, Vergütungsmodelle nach dem „Anleger-zuerst-Prinzip“ oder auch gesetzliche Rahmenbedingungen wie garantierte Einspeisetarife oder Subventionen geben dann oftmals den Ausschlag, sich für ein Produkt zu entscheiden.“

Aufschlüsselung nach den wichtigsten Kriterien für die Fondsauswahl:

Tipp: Unser Kundenmagazin "Fonds Spezial" können Sie als kostenlose Online-Ausgabe hier abonnieren.