Ein Grund dafür ist die Tatsache, dass aktive Fonds die Gewichtung der einzelnen Schwellenländer im Portfolio variieren können. ETFs können das nicht. „Damit sind sie zumindest grundsätzlich in der Lage, in ihrer Investmentstrategie die unterschiedlichen ökonomischen Entwicklungen in den Schwellenländern zu reflektieren und somit für Anleger eine Outperformance zu erzielen“, schreiben die Research-Spezialisten.

Das äußert sich auch in einer niedrigeren Volatilität der aktiv gemanagten Fonds. Auf Drei-Jahressicht weist fast die Hälfte der Fonds (48%) eine geringere Volatilität als der MSCI Emerging Markets auf. Auch auf Fünf-Jahressicht bleibt die Quote mehr als stabil (49%).

In der Studie stechen insgesamt 33 Fonds hervor, die nicht nur eine niedrigere Volatilität vorweisen können als die passiven Schwellenländer-Fonds, sondern auch eine bessere Performance erzielen.

Fondsvergleich: Die besten Fonds in den Emerging Markets

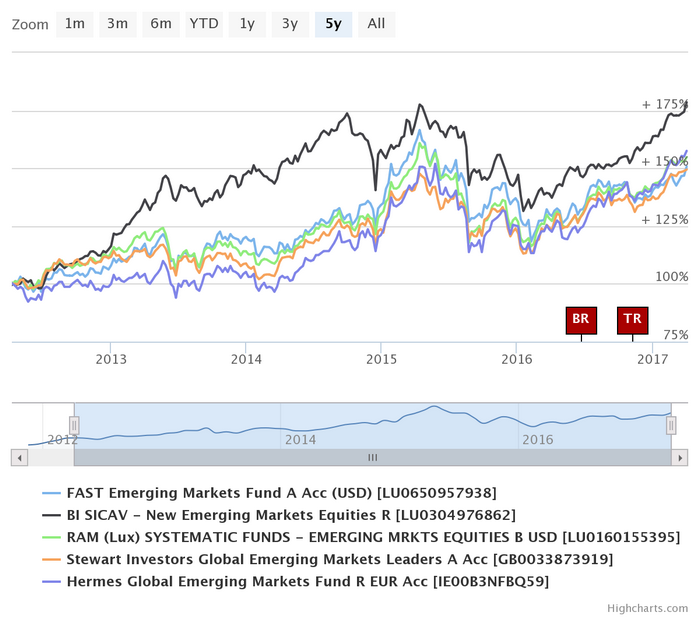

Ganz oben auf der Scope-Liste steht der BI SICAV - New Emerging Markets Equities (ISIN: LU0304976862) mit einer Performance 12,61 Prozent p.a. in den letzten fünf Jahren und einer Volatilitärt von 11,46 Prozent im gleichen Zeitraum. Der Fonds legt mindestens zwei Drittel seines Vermögens in Aktien von Unternehmen in aufstrebenden Märkten an. Er investiert in ein breites Spektrum von Ländern in Afrika und im Nahen Osten. In den übrigen Regionen (Osteuropa, Lateinamerika und Asien) legt der Fonds vorwiegend in Ländern an, die nicht im MSCI EM Index abgebildet sind oder eine verhältnismäßig geringe Gewichtung darin haben, was eine Erklärung für die Outperformance des Fonds gegenüber passiven Investments liefern könnte.

Platz zwei geht an den RAM (Lux) SF-Emerging Markets Equities (ISIN: LU0160155395) mit einer Performance von 8,82 Prozent p.a. im Vergleichszeitraum. Der Fonds schwankte um 12,19 Prozent. Der Fonds investiert mindestens zwei Drittel seines Vermögens ohne Einschränkung im Hinblick auf Sektoren direkt oder über Derivate in Aktiengesellschaften, die ihren Sitz in Entwicklungs- oder Schwellenländern haben (einschließlich Lateinamerika, Asien, Osteuropa, Nahost und Afrika) oder die als Holdinggesellschaften maßgebliche Beteiligungen an Unternehmen mit Sitz in dieser Region halten.

Auf dem dritten Platz liegt der Stewart Investors Global Emerging Markets Leaders Fund (ISIN: GB0033873919) mit einer Performance von 8,07 Prozent p.a. bei einer Volatilität von 11,74 Prozent. Im Gegensatz zu den beiden erstgenannten Fonds verfügt der Fonds der Gesellschaft First State Investments nicht über ein A Rating, sonder bekommt nur die Note B von Scope zugeteilt. Nur zwölf der 261 untersuchten Fonds erhielten ein A-Rating.

Die Plätze vier und fünf belegen Hermes Global Emerging Markets Fund (ISIN: IE00B3NFBQ59) und der Fidelity Funds - Institutional Emerging Markets Equity Fund, der jedoch nur für institutionelle Investoren vorgesehen ist. Für Privatinvestoren gibt es jedoch den Fidelity FAST Emerging Markets Fund (ISIN: LU0650957938) auf Platz sechs, der über FondsDISCOUNT.de ohne Ausgabeaufschlag erhätlich ist (siehe Chart).

Das gute Abschneiden der hier vorgestellten Fonds darf über eine Tatsache nicht hinwegtäuschen: Zwei Drittel der aktiven Fonds erreichen die Performance des MSCI Emerging Markets nicht! Das vollständige Ranking der Schwellenländer-Fonds kann auf der Webseite von Scope eingesehen werden. Eine Übersicht der Kennzahlen der hier vorgestellten Top-Performer finden Sie hier:

Schwellenländer: Potenzial, Trends und Risiken

Fonds mit Investmentschwerpunkt Brasilien, Russland, Indien und China konnten in den vergangenen Monaten so viel Kapital einsammeln wie zuletzt im vierten Quartal 2015 (Quelle: EPFR Global). Während Aktienmärkte in den Industrieländern wie in Europa und den USA neue Rekordstände anpeilen, wird die Luft nach oben dünn. Das Potenzial der Emerging Markets hingegen ist aufgrund des starken Bevölkerungswachstums und dem daraus resuliterenden hohen Wirtschaftswachstum attraktiv. Sie konnten in den vergangenen Jahren vor allem von der Globalisierung und technischem Fortschritt profitieren.

Die größten Risiken in den Emerging Markets liegen in einer Politik des Protektionismus, wie sie US-Präsident Donald Trump verfolgt, da die meisten Schwellenländer vom Export ihrer Waren abhängig sind. Auch wenn die Zinsen wieder steigen sollten, könnten Investoren in Massen Kapital aus den Emerging Markets abziehen. Investoren sollten daher auf eine breite Streuung ihres Portfolios achten, da die Schwellenländer bei all ihrem Wachstumspotenzial eine sehr heterogen strukturierte und volatile Gruppe von Ländern darstellt.

;) Foto: © gustavofrazao / fotolia

Wer mit den Emerging Markets einen Volltreffer landen will, muss erst zwischen aktiven und passiven Fonds wählen.

Foto: © gustavofrazao / fotolia

Wer mit den Emerging Markets einen Volltreffer landen will, muss erst zwischen aktiven und passiven Fonds wählen.