Für Anleger, die nicht auf feste Zinsen verzichten wollen, dabei aber auch etwas Rendite abhaben möchten, könnte sich ein Blick auf Anleihen aus den Schwellenmärkten lohnen. Das vergangene Jahr jedenfalls verlief in diesem Segment erfreulich: Mit Ausnahme von Venezuela und der Türkei gab es kein Land in den Emerging Markets, in dem Staatsanleihen einen Verlust verursacht haben, heißt es beim Vermögensverwalter M&G. Insgesamt hätten dabei die jeweiligen Lokalwährungen als Kurstreiber gedient. „Ein relativ schwächerer US-Dollar, leicht erhöhte Rohstoffpreise und ein Abbau der Inflation in vielen Schwellenländern sorgten für eine gute Entwicklung im vergangenen Jahr“, fasst Claudie Calich zusammen, die den M&G Emerging Markets Bond Fund (ISIN: GB00B3NMPS60) managt.

Interessant dabei: Unternehmensanleihen boten demnach im Vergleich zu Staatspapieren eine schwächere Performance. Dies liegt nach Einschätzung der Fondsmanagerin zum einen daran, weil sie kürzere Laufzeiten haben, aber auch, weil ein steigender Teil dieser Anlageklasse als Investmentgrade eingestuft wird. Solche Anleihen mit besonders guter Bonität entwickeln sich bei einer Markterholung in der Regel schwächer als Papiere in einer höheren Risikoklasse.

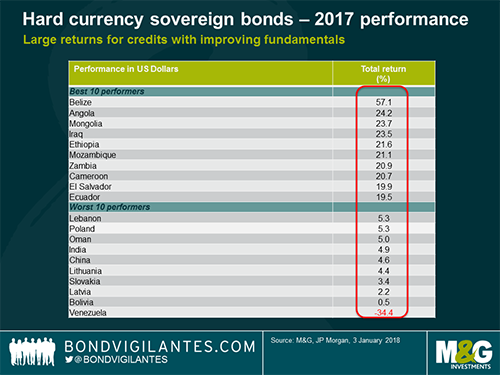

Bei Staatsanleihen, die auf harte Währungen wie den US-Dollar oder Euro lauten, lagen im vergangenen Jahr die volatilen Märkte vorn (siehe Grafik). Laut der Fondsmanagerin erzielen Länder mit sich verbessernden Fundamentaldaten – z.B. Ägypten oder Jamaika – eine ähnliche Rendite wie Wirtschaften mit sich verschlechternden Daten wie Tunesien oder Costa Rica. Ursachen hierfür seien die anhaltende Jagd nach Rendite bei Investoren sowie die Notwendigkeit, investiert zu bleiben. Schwellenländeranleihen verzeichneten demzufolge das gesamte Jahr über konstante Zuflüsse.

Der Ausblick für 2018 ist Claudia Calich zufolge ebenfalls gut, Anleger können im Bereich Schwellenländeranleihen im Vergleich zu den entwickelten Märkten noch auf nennenswerte Renditen hoffen – auch wenn die Erträge hinter denen des Vorjahres zurückbleiben dürften. „Überraschungseffekte durch gute Wirtschaftsdaten werden weniger stark ausfallen, weil das zu erwartende Wachstum meist schon eingepreist ist”, erklärt die Expertin für Emerging-Markets. Auch der Inflationsabbau in Ländern wie Brasilien, Russland und Kolumbien werde sich in 2018 nicht fortsetzen, weil die Basiseffekte, die dazu führten, langsam nachlassen.

Sollte die US-Notenbank dieses Jahr die Zinsen weniger oft als die bereits in den Kursen mitkalkulierten zwei oder drei Mal erhöhen, könnte dies dem Wechselkurs des US-Dollar zugutekommen. Zu beachten seien auch die in diesem Jahr anstehenden Wahlen etwa in Mexiko und Brasilien. Damit auch 2018 zu einem guten Jahr für Schwellenlandbonds werden kann, müsse zudem die Volatilität weiterhin gering und geopolitische Risiken überschaubar bleiben.

Emerging-Market-Bond-Fonds

Anleger, die breit gestreut in professionell ausgewählte Schwellenländeranleihen investieren möchten, können sich neben dem M&G-Fonds zum Beispiel die folgenden Fonds ins Depot holen. Im Fünf-Jahres-Vergleich sticht besonders der Edmond de Rothschild Fund Emerging Bonds (ISIN: LU1160351034) hervor. Über FondsDISCOUNT.de entfällt der branchenübliche Ausgabeaufschlag.

Tipp: In unsere neuen Serie beleuchten wir die sogenannten Frontier Markets, also Wirtschaftsräume, die noch zu klein sind, um als Schwellenland bezeichnet zu werden, aber dennoch interessante Chancen bieten.

Faszination Frontier Markets – Explosives Wachstum in Vietnam lockt Fonds-Investoren an

;) Foto: © / Adrian / Fotolia

Anleihen aus den Schwellenländern können im Niedrigzinsumfeld einen Blick wert sein

Foto: © / Adrian / Fotolia

Anleihen aus den Schwellenländern können im Niedrigzinsumfeld einen Blick wert sein