Der erste Cash-Call des Jahres erfolgt in wenigen Tagen: Wie die Fondsgesellschaft KanAm bekannt gibt, können Anleger ab dem 29. März 2019 wieder Anteile am Leading Cities Invest (ISIN: DE0006791825) erwerben. Je nach Verfügbarkeit attraktiver Immobilieninvestments sei der nächste Cash-Stopp dann voraussichtlich ab dem 1. Juli 2019 geplant.

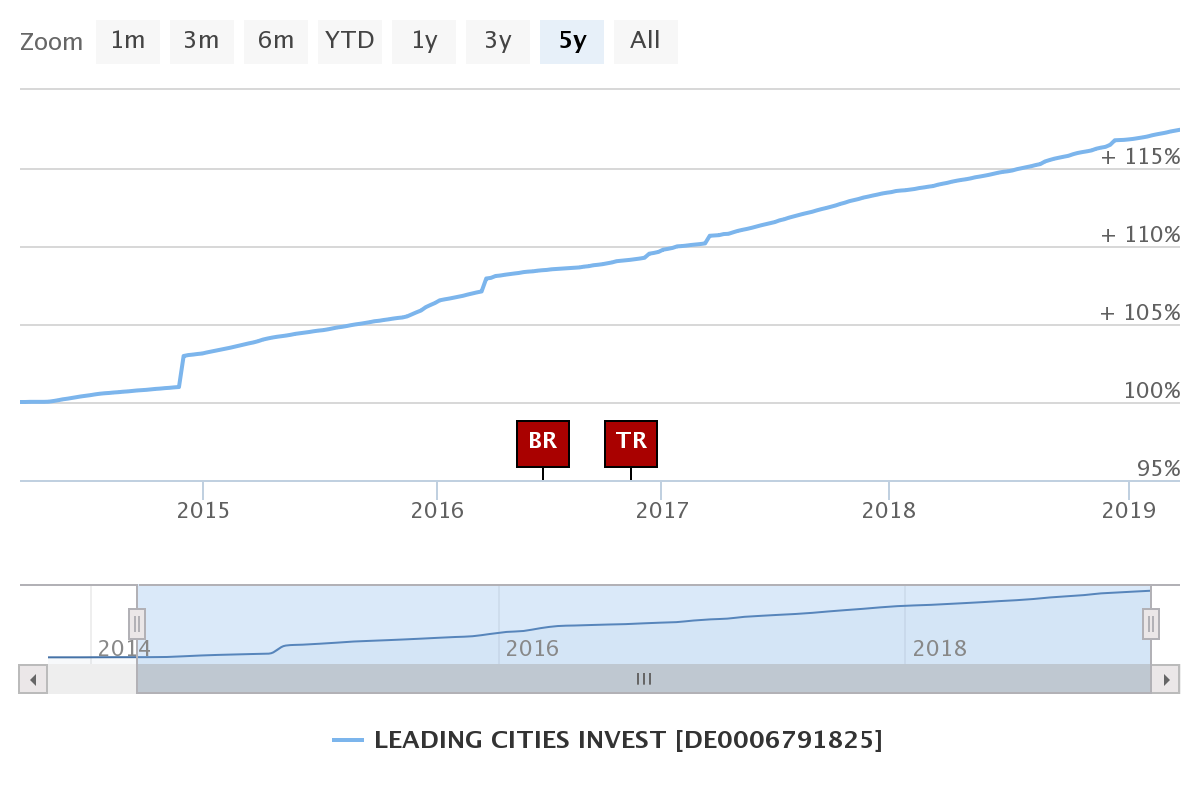

Mit dieser Form der Kontigentierung fuhr die Gesellschaft bislang gut: Um die Mittelzuflüsse überschaubar zu halten, wird der Fonds immer nur dann geöffnet, wenn neue Objekte zum Kauf anstehen und die Kapitalzuflüsse somit gleich investiert werden können. Hohe Liquiditätsquoten, welche die Fondsperformance verwässern können, werden so vermieden. Nach Angaben von KanAm hat der Leading Cities Invest seit seiner Auflegung vor fünf Jahren eine Wertentwicklung von 16,8 Prozent erzielt. „Diese nachhaltige Rendite bei größtmöglicher Sicherheit von mindestens drei Prozent im Jahr hat sich das Fondsmanagement auch für das Jahr 2019 als Richtschnur gesetzt und bereits weitere geeignete Immobilien nahezu fertig verhandelt. Deshalb soll der derzeit geltende Cash-Stopp auch Ende März aufgehoben und der Fonds für frisches Geld wieder geöffnet werden“, teilt die Gesellschaft mit.

Das Portfolio des Immobilienfonds umfasst aktuell Objekte an 15 Standorten in fünf Ländern. Erst Ende Februar wurde erstmals in der Schweiz investiert. Bei diesem Neuzugang handelt es sich um die europäische Konzernzentrale von Chiquita Brands International am Genfer See. Das Objekt wurde vom Asset-Management-Unternehmen Aerium Group erworben. Über den Kaufpreis wurde Stillschweigen vereinbart.

Die übrigen Fondsobjekte verteilen sich bis dato über Deutschland, Frankreich, Belgien, England und Schottland. Ende 2018 kaufte der Fonds als Beimischung zu seinem europaweiten Immobilienportfolio mehrere Logistikimmobilien in Deutschland, welche die Versorgung von Städten und Metropolen sicherstellen.

Im Fokus der Anlagestrategie stehen zukunftsträchtige und entwicklungsfähige Metropolen. Dabei kommen verschiedenste Nutzungsarten – von Büro- bis hin zu Wohnobjekten – in Frage. Bei der Auswahl geeigneter Standorte und Objekte greift die Gesellschaft auf das jeweils eigenentwickelte S-Score- und das Property Selection Modell zurück. „Beide Modelle bauen aufeinander auf und lieferten bei allen bisherigen Transaktionen zentrale Daten zu Qualität und erwarteter Performance. Mit dem neu entwickelten G-Score-Modell ist dieser Ansatz speziell auf Deutschland nochmals verfeinert worden“, beschreibt die Investmentgesellschaft das Selektionsverfahren.

Leading Cities Invest ohne Ausgabeaufschlag kaufen

Investoren-Info: Der Leading Cities Invest wurde am 15. Juli 2013 aufgelegt. Immobilienfonds eignen sich nicht zur kurzfristigen Spekulation: Der Gesetzgeber definiert eine Mindesthaltedauer von 24 Monaten und darüber hinaus eine Kündigungsfrist von zwölf Monaten. So sollten massenhafte Anteilsscheinrückgaben bzw. Liquiditätsengpässe vermieden werden, welche die Immobilienfonds der ersten Generation im Zuge der Finanzkrise in Schieflage brachten. Der Leading Cities Invest ist für Einmalanlagen und als Sparplan verfügbar. Die laufenden Kosten betragen laut Key-Investors-Document 1,08 Prozent. Der Ausgabeaufschlag in Höhe von 5,5 Prozent wird über FondsDISCOUNT.de voll rabattiert.

Lesetipps:

Offene Immobilienfonds als Stabilitätsanker in unruhigen Börsenzeiten

Renditekennzahlen von offenen Immobilienfonds

;) Foto: © / Alexander Limbach / Fotolia

Foto: © / Alexander Limbach / Fotolia