FondsDISCOUNT.de: Die Wahl in den USA ist noch nicht ganz entschieden. Hat dieser Ausgang einen Einfluss auf Ihre dortige Positionierung?

Fabian Leuchtner: Ja, zwar ist die Strategie des Fonds primär „bottom-up“, d.h. fokussiert darauf einzelne spannende Opportunitäten zu identifizieren. Doch Auswirkungen wie die des Ausgangs der Wahl haben sowohl durchaus Einfluss auf Einzeltitel (z.B. Gefahr einer Steuererhöhung), als auch auf die mittel- bis langfristige Attraktivität verschiedener Sektoren und Industrien. Auch die generelle Börsenstimmung wird durch die Wahl beeinflusst. Dementsprechend gehört unserer Meinung nach eine tiefgehende Auseinandersetzung mit den Implikationen der Wahl und eine Einbeziehung in den Investmentprozess und die Fondspositionierung zu den Aufgaben unseres Fondsmandates.

Sie suchen – wie der weitere Fondsname verlauten lässt – nach Gelegenheiten auf dem Kapitalmarkt. Um welche Gelegenheiten handelt es sich dabei?

Sie suchen – wie der weitere Fondsname verlauten lässt – nach Gelegenheiten auf dem Kapitalmarkt. Um welche Gelegenheiten handelt es sich dabei?

Generell sind wir sehr opportunistisch. Das heißt, unser Ziel ist es, Chancen zu identifizieren, die eine hohe Ertragsmöglichkeit in Verbindung mit einem Trigger zur erwarteten Neubewertung aufweisen – bei einem im Idealfall begrenzten Verlustrisiko. Auf der Suche nach solchen Chancen sind wir im Grunde schon, seit wir in unserer Jugend begannen, die Kapitalmärkte zu unserem Hobby zu machen. Wir haben daher, zunächst privat, später auch bei Flossbach von Storch und jetzt stets mit wachsamem Auge die Märkte beobachtet, neue interessante Fälle entdeckt und gelernt, diese zu analysieren. Hierzu gehören neben spannenden Aktien auch „speziellere“ Themen wie Wandelanleihen, Beherrschungsverträge, Squeeze-Outs sowie andere Spezialsituationen.

Der SQUAD Aguja Opportunities (ISIN: DE000A2AR9B1) zählt zur flexiblen Mischfondskategorie. Wie ist der Fonds aktuell ausgerichtet und warum?

Im Oktober wurden bei einigen Titeln, unter anderem im Bereich Nebenwerte, Gewinne realisiert und Positionen adjustiert. Dadurch stieg die Kasse auf knapp elf Prozent (Ende Oktober). Gleichzeitig wurde der Fonds dadurch etwas defensiver positioniert, auch weil die Fortentwicklung der Corona-Pandemie und der Ausgang der US-Wahl zwei für den Markt kritische Themen darstellen. Die Netto-Aktienquote lag Ende Oktober bei rund 40 Prozent. Ein Teil der Absicherung der Brutto-Aktienquote (ca. 60 Prozent) wurde dabei mit Index-Put-Optionen dargestellt. Diese weisen einen Versicherungscharakter auf, d.h. zwar bieten sie bei fallenden Märkten Schutz, die negative Auswirkung der Absicherung bei steigenden Märkten ist aber begrenzt. Hierdurch kann der Fonds also dennoch auch an den sich erholenden Märkten im Nachgang der US-Wahl partizipieren.

Für Sie spielen auch Nachhaltigkeitsaspekte eine Rolle, allerdings legen Sie die Kriterien selbst fest. Welche sind das?

Schon seit Auflage ist das Thema Nachhaltigkeit Bestandteil unseres Investmentprozesses. Wir achten dabei auf Themen wie die Corporate Governance, das Verhalten des Unternehmens gegenüber der Gesellschaft und die Verträglichkeit des Geschäftsmodells mit der Umwelt. Denn aus „Unnachhaltigkeit“ entstehen auf Dauer große Risiken. Im Rahmen der aktuellen Diskussion um „ESG“ haben wir uns nun aber entschlossen, diesen Prozess in ein Framework zu überführen, um ihn auch interessierten Investoren transparent darstellen zu können. Dabei geht es uns allerdings nicht darum, den Fonds für ESG-Scores zu optimieren. Ziel ist vielmehr, jedem Investor die Möglichkeit zu geben nachzuvollziehen, inwiefern das Thema im Fondsmanagement Rücksicht findet. Aktuell wird dieses Framework noch ausgearbeitet.

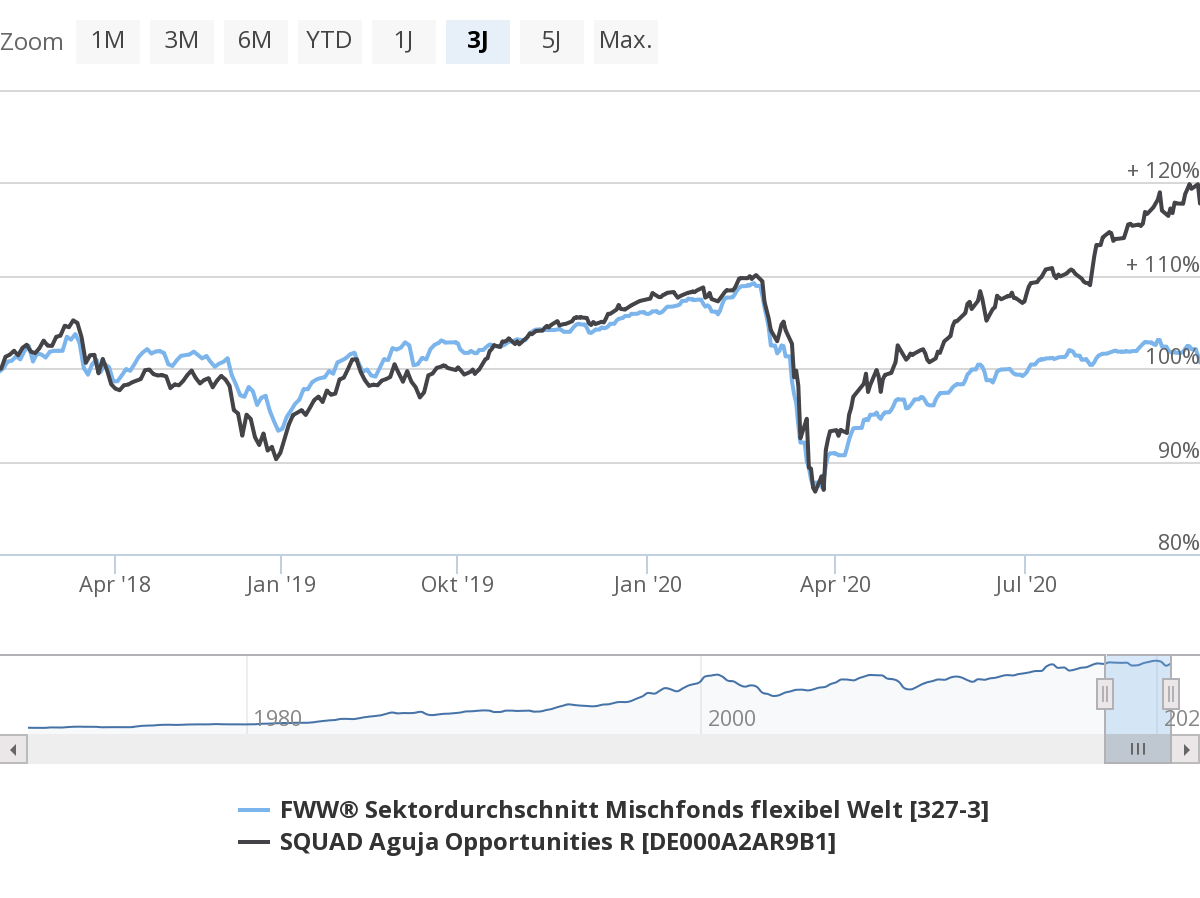

Dem Einbruch an den Kapitalmärkten zu Ende des ersten Quartals konnte sich auch der Fonds nicht entziehen. Trotzdem gelang es, die Verluste auf Jahressicht bereits im Juni auszugleichen. Seitdem ist ein steiler Aufwärtstrend erkennbar. Wie ist das gelungen?

Wie Sie zuvor fragten, liegt der Fokus des Fonds auf Opportunitäten. Ein Börsenumfeld wie das diesjährige bietet in der Regel eine Vielzahl solcher Opportunitäten. Entsprechend haben wir die Flexibilität und Agilität des Fondskonzepts genutzt und kontinuierlich neue Chancen gesucht und analysiert. Gleichzeitig wurden aber auch bei aufgegangenen Investments Gewinne realisiert, wodurch Kapital für diese neuen Ideen frei wurde. Hier sehen wir den großen Vorteil, in einem solchen Börsenumfeld Mehrwert für die Anleger (und uns als Mit-Fondsinvestoren) zu generieren. Übrigens, auch aktuell gibt es noch viele spannende Chancen. Zwar sind die Indizes, zum Teil getrieben durch einige große Unternehmen, wieder erholt. Doch viele Aktien von Unternehmen, die strukturell in der aktuellen Situation profitieren, aber weniger im Fokus stehen, sind noch wenig gestiegen. Und auch in den Bereichen Wandelanleihen gibt es aktuell sehr spannende Themen. Gleiches gilt für den Bereich Beherrschungsverträge und Squeeze-Outs. Unsere Watchlist ist nach wie vor voll!

Konnten spannende Neukäufe generiert werden? Welche zum Beispiel?

Man mag es nach dem Lauf der Indizes kaum glauben: aber finden derzeit wirklich sehr viele spannende Investmentmöglichkeiten. Beispielsweise im Bereich der Spieleentwickler (Gaming). Bei den anderen Ideen sind wir derzeit im Aufbau und können daher erst beim nächsten Interview an dieser Stelle etwas berichten.

Herr Leuchtner, wir bedanken uns für die spannenden Einblicke.

Wertentwicklung (Drei-Jahreszeitraum) im Vergleich zur Peergroup

Tipp: Kunden von FondsDISCOUNT.de erhalten diesen Mischfonds ohne den branchenüblichen Ausgabeaufschlag.

;) Foto: © / Daniil Peshkov / 123RF

Foto: © / Daniil Peshkov / 123RF