Dabei stellt sich die große Frage: Soll Gold auch weiterhin direkt zwischen Käufern und Verkäufern gehandelt werden, wie seit mehr als hundert Jahren üblich? Diese Methode gilt allerdings als wenig transparent. Oder soll den Handel künftig eine elektronische Goldbörse erledigen? Der Ruf nach Regulierungen hat sich vor allem im Zuge der Manipulationen bei der Goldpreis-Fixierung verschärft.

Die großen Banken zeigen sich in dieser Frage gespalten, meldet die Financial Times: Auf der einen Seite steht ein Konsortium, in dem Goldman Sachs, die mächtigsten Bank im Rohstoffhandel, vertreten ist. Zudem ist mit der ICBC das größte chinesische Finanzinstitut mit dabei, welches gerade erst im Frühjahr die Tresorräume – ausgelegt für rund 2000 Tonnen Gold – von Barclays in London gekauft hat. Das Konsortium ist dafür, dass Gold, Silber und andere Edelmetalle künftig über die zentrale Plattform der London Metal Exchange gehandelt werden.

Dem gegenüber stehen mit HSBC und JP Morgan zwei große Banken, die das derzeitige System beibehalten wollen. Die beiden Großbanken sprechen sich gegen die neue Plattform aus und unterstützen stattdessen eine Initiative der London Bullion Marktet Association (LBMA), die die Transparenz verbessern soll. Die Branchenvereinigung LBMA setzt den Referenzpreis für Gold fest, der früher unter dem Namen „Gold-Fixing“ bekannt war. Die Fixierung ist so wichtig, weil sich weltweit auch die Verkäufe von physischem Gold daran orientieren.

Der Goldpreis wurde bis vor kurzem noch zweimal täglich von einer kleinen Gruppe von Banken fixiert, die sich per Telefon mit ihren Kunden absprachen. Diese Methode war allerdings als äußerst undurchsichtig kritisiert worden. Die LBMA, dessen Handel entweder direkt oder im Auftrag von Kunden, etwa Zentralbanken und Juwelieren, weltweit stattfindet, hat deswegen vor 18 Monaten auf ein elektronisches System zur Bestimmung des Goldpreises umgestellt.

Der Goldpreis wurde bis vor kurzem noch zweimal täglich von einer kleinen Gruppe von Banken fixiert, die sich per Telefon mit ihren Kunden absprachen. Diese Methode war allerdings als äußerst undurchsichtig kritisiert worden. Die LBMA, dessen Handel entweder direkt oder im Auftrag von Kunden, etwa Zentralbanken und Juwelieren, weltweit stattfindet, hat deswegen vor 18 Monaten auf ein elektronisches System zur Bestimmung des Goldpreises umgestellt. Börse startet im nächsten Jahr

Die London Metal Exchange (LME) startet gemeinsam mit dem World Gold Council, einem Branchenverband der Goldminen-Betreiber, und jener genannten Gruppe von Banken ein Projekt mit dem Name LMEprecious. Über diese Plattform sollen ab der ersten Hälfte des nächsten Jahres Futures zu Gold und Silber gehandelt werden. Etwas später sollen noch Platin und Palladium dazukommen. Bislang werden über die LME nur Termingeschäfte von unedlen Metallen gehandelt. Über die Terminbörse sollen auch physische Gold-Lieferungen abgewickelt werden.

Die LME will mit diesem Schritt in den gigantischen Goldmarkt vorstoßen, der in London zum größten Teil „over the counter“, also „über den Schalter“ und somit außerbörslich läuft. Doch die Rufe von Regulierungsbehörden und Politik werden immer lauter, den Rohstoffhandel strenger zu steuern und zentral zu verrechnen. Die LME will zudem seit Jahren ins Edelmetallgeschäften vordringen und auch der World Gold Council prüft einen börsennotierten Handel seit Anfang 2015. Ein früherer Versuch der LME, einen Gold-Futures-Markt aufzubauen, wurde im Jahr 1985 wieder gestoppt, da es am Interesse von inländischen Investoren und Spekulanten mangelte.

Den Schritt zur Goldbörse begründen die Befürworter mit der Sicherung des Londoner Goldmarkt als gesamten: „Die Liquidität in London ist in einem Ausmaß gesunken, der ungesund ist. Das wiederzubeleben ist von entscheidender Bedeutung“, zitiert Bloomberg Aram Shishmanian, den Hauptgeschäftsführer des World Gold Council. „Das wird die Transparenz erhöhen und den Rufen nach regulatorischen Änderungen gerecht.“

Regulierungsbehörden und Politiker drängen sowohl Banken als auch Investoren zu zentralen, börsengehandelten Verrechnungsstätten. „Es gab einen Rückgang der Liquidität im Londoner Markt. Es ist eindeutig, dass sich der Markt seit Jahrzehnten nicht mehr weiterentwickelt hat“, zitiert die FT Raj Kumar, den Chef-Strategen für Edelmetall der chinesischen ICBC. „Wenn sich die Regulierungen künftig ändern, ist der Markt ohne geeignete Lösungsansätze in Gefahr.“

Die Neuerungen sind so konzipiert, dass der Londoner „Over-the-Counter“-Gold- und Silbermarkt ergänzt wird. Gleichzeitig sollen Tages- und Monats-Futures, Optionen und Spread-Verträge mit Gold handelbar sein. Neben Goldman Sachs und der chinesischen ICBC sind auch Morgan Stanley und die französische Société Générale Miteigentümer der LMEprecious-Plattform und werden für die nötige Liquidität sorgen.

Schlüsselmoment in London

In einer Sache sind sich zumindest beide Seiten einig: Ob Gold weiterhin direkt zwischen Käufern und Verkäufern gehandelt werden soll oder sich in Richtung einer Börse bewegt: Der Londoner Goldmarkt befindet sich in einem Schlüsselmoment seiner 250-jährigen Geschichte.

Dafür sorgt auch, dass der Druck aus China zunimmt. Das Land gilt als weltgrößter Konsument des Edelmetalls, die Handelsvolumen steigen stetig. Die Shanghai Gold Exchange hat im vergangenen Jahr einen eigenen Referenzpreis für Gold eingeführt, so wie es in London seit 1919 der Fall ist.

Der Kampf um die Kontrolle des jahrhundertealten Londoner Goldmarkts fällt genau in eine Zeit, in der sich Gold erneut äußerster Beliebtheit erfreut. Anleger haben sich im ersten Halbjahr 2016 laut Bericht des World Gold Council mit so viel von dem Edelmetall eingedeckt wie noch nie zuvor. Von Januar bis Juni haben Investoren 1064 Tonnen Gold gekauft – das übersteigt den bisherigen Rekordwert aus dem Vergleichszeitraum des Krisenjahres 2009 um ganze 16 Prozent.

Die aktuell hohe Nachfrage lässt erklärt der World Gold Council mit der Niedrig- und Negativzinspolitik der führenden Zentralbanken. Die lockere Geldpolitik macht die Geldanlage in zinslose Sachwerte attraktiv.

Ein Überblick

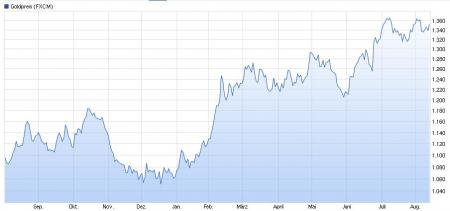

Nebeneffekt der hohen Nachfrage ist ein deutlicher Anstieg des Goldpreises im ersten Halbjahr 2016. Wer in diesen Bullenmarkt investieren möchte, der kann sich Goldfonds ins Depot holen. Diese profitieren bereits vom Aufwärtstrend (siehe Chart).

Nebeneffekt der hohen Nachfrage ist ein deutlicher Anstieg des Goldpreises im ersten Halbjahr 2016. Wer in diesen Bullenmarkt investieren möchte, der kann sich Goldfonds ins Depot holen. Diese profitieren bereits vom Aufwärtstrend (siehe Chart).Besonders erfolgreich zeigt sich der Konwave Gold Equity Fund (ISIN: LU0223331439), der mindestens zwei Drittel seines Vermögens in Aktien und andere Beteiligungspapiere aus dem Sektor der Goldindustrie investiert. Dieser Sektor umfasst Unternehmen, die ihre Tätigkeit auf die Exploration, Produktion, Weiterverarbeitung und den Handel primär von Gold und subsidiär anderen Edelmetallen ausrichten. Seit Jahresbeginn hat er eine Wertsteigerung von stolzen 147,11 Prozent vollzogen.

Der Stabilitas – Gold+Resourcen (ISIN: LU0229009351) investiert sein Vermögen schwerpunktmäßig in Aktien von Gesellschaften, deren Gegenstand die Gewinnung, Verarbeitung und Vermarktung von Gold ist. Einen weiteren Schwerpunkt des Fonds bilden Aktien von Unternehmungen, die mit der Gewinnung, Verarbeitung und Vermarktung von anderen primären Ressourcen (z.B. Wasser, Edel- und Basismetalle, Erdöl, Erdgas und Getreide) tätig sind. Seit Jahresanfang hat der Fonds eine Wertsteigerung von 126 Prozent vollzogen.

Der C-Quadrat Gold & Resources Fund (ISIN: AT0000A07HE7) investiert vorwiegend direkt oder indirekt über andere Fonds, derivative Instrumente sowie ETFs in Rohstoff- und Edelmetallaktien und aktienähnliche Papiere, in denen Rohstoff- und Edelmetallaktien eingebettet sind, von internationalen Unternehmen. Seit Jahresbeginn konnte der Fonds seinen Wert um 85,42 Prozent steigern.

Der DJE – Gold & Ressourcen (ISIN: LU0159550077) legt sein Hauptaugenmerk auf Aktien von Gesellschaften, die mit der Gewinnung, Verarbeitung und Vermarktung von Gold - aber auch von primären Ressourcen - tätig sind. Dieser Anteil muss mindestens 30 Prozent des Portfolios betragen. Zudem können fest oder variabel verzinsliche Wertpapiere beigemischt werden. Auch dieser Fonds konnte seit Jahresbeginn 52 Prozent Wertsteigerung vorweisen.

Hinweis: Mit einem Goldfonds können Anleger vom steigenden Goldpreisen profitieren. Doch um einen Fonds einschätzen zu können, sollten sich Interessierte immer einen längeren Zeitraum anschauen – üblich sind fünf Jahre. In diesem Zeitraum haben Goldfonds Verluste zu beklagen.

;) Foto: © / Roman Bodnarchuk / Fotolia

Gold bleibt bei den Anlegern nach wie vor beliebt.

Foto: © / Roman Bodnarchuk / Fotolia

Gold bleibt bei den Anlegern nach wie vor beliebt.