In vielen Anlegerköpfen hält sich das Mantra: Auf lange Sicht ist der Markt nicht zu schlagen. Sie setzen bei der Kapitalanlage daher auf ETFs. ETFs bilden Marktindizes nach und bewegen sich somit immer mit dem Markt mit. Aber stimmt die Annahme wirklich? Immer wieder gibt es Fondsmanager, die es mit ihren Finanzprodukten zuverlässig und über einen langen Zeitraum schaffen, den Markt zu schlagen.

Schwachpunkte des MSCI World

Wenn es um Indizes geht, die den Weltmarkt abbilden, fällt meist das Stichwort MSCI World. Der Index, der im Jahr 1969 startete, war der weltweit erste globale Aktienindex. Er soll die Entwicklung des weltweiten Finanzgeschehens repräsentativ abbilden.

Ein bisschen irreführend ist der Name MSCI World schon. Denn der Index bildet keineswegs die gesamte Welt ab. Vielmehr finden sich ausschließlich Industrienationen im Portfolio; Schwellenländer finden keine Beachtung. Und auch die Gewichtung der enthaltenen Länder ist sehr unterschiedlich: Die USA sind mit einem Anteil von knapp 69 Prozent stark übergewichtet. Insgesamt stammen mehr als 85 Prozent der enthaltenen Titel aus den Top-5-Nationen.

Etwas weniger bekannt als der MSCI World Index ist der MSCI All Countries World Index (MSCI ACWI) – dieser bezieht neben den Industrienationen auch Schwellenländer mit ein. Von diesen schafft es einzig China in die Top 5. Die USA – 60,61 Prozent – dominieren auch hier das Portfolio, die Top-5-Nationen machen 76,82 Prozent des Index aus.

Der Grund für diese regional ungleichmäßige Gewichtung ist, dass beide Indizes die enthaltenen Titel nach Marktkapitalisierung gewichten. Sowohl der MSCI World Index als auch der MSCI ACWI investieren ausschließlich in Large und Mid Caps. Das größte Unternehmen ist in beiden Indizes Apple mit einer Gewichtung von 4,75 Prozent im MSCI World Index und 4,2 Prozent im MSCI ACWI. Es folgen Microsoft mit 3,71 Prozent (MSCI World Index) bzw. 3,28 Prozent (MSCI ACWI) und Amazon mit 2,43 respektive 2,15 Prozent. Die Gewichtung nach Marktkapitalisierung birgt ein Risiko: Kommt es bei einem der am stärksten gewichteten Unternehmen zu Einbrüchen, sind diese im Index stark spürbar.

FTSE All World Index: Alternative zu MSCI World Index und MSCI ACWI?

Der FTSE All World Index ist von der Zusammensetzung am ehesten mit dem MSCI ACWI zu vergleichen – und tatsächlich unterscheiden sich die Chartabbildungen der beiden Indizes kaum voneinander. Der FTSE All World Index investiert ebenfalls in Industrie- und Schwellenländer weltweit. Ein Unterscheid ergibt sich hier durch eine Definitionsfrage: Einige Nationen, die von MSCI noch als Schwellenland klassifiziert, gehören laut FTSE bereits zu den Industrienationen.

Der FTSE investiert ebenfalls ausschließlich in Large und Mid Caps. Auch hier gibt es Unterschiede bei der Definition: rund 90 Prozent der weltweit investierbaren Aktien zählen laut FTSE All World Index zu den Large oder Mid Caps. Da die Gewichtung jedoch auch hier nach Marktkapitalisierung läuft, macht die Aufnahme der kleineren Unternehmen, die der MSCI World als Small oder Mid Caps definiert, prozentual kaum einen Unterschied.

Die Vorgehensweise, nach Marktkapitalisierung zu gewichten, hat zur Folge, dass auch in diesem Index die USA mit 59,17 Prozent weit vor allen anderen Ländern liegen – und auch die Top-Titel (Apple mit 3,89 Prozent, Microsoft mit 3,44 Prozent und Amazon mit 2,03 Prozent) unterscheiden sich nicht von denen der MSCI Indizes.

„Viel hilft viel“ oder „weniger ist mehr“?

Alle drei vorgestellten Indizes setzen im Namen der repräsentativen Abbildung des Weltmarktes auf eine Vielzahl an Titeln. Im MSCI World Index sind nach aktuellem Stand 1.539 Titel enthalten, im MSCI ACWI 2.959 und im FTSE All Countries rund 4.080.

Gilt hier: Viel hilft viel? In puncto Diversifizierung scheint dies nicht der Fall zu sein. Marc Phelps, Chief Investment Officer bei AllianceBernstein, ist sich sicher: Diversifizierung bringt ab einer bestimmten Anzahl keine größeren Vorteile. Bei einem Portfolio mit nur 30 verschiedenen Titeln erziele man bereits 95 Prozent der Diversifizierungsvorteile. In Hinblick auf die Risiken mache es somit kaum einen Unterschied, ob ein Portfolio aus 30, 100 oder eben mehr als 1.000 Aktien besteht.

Lesetipp: Signifikant besser als ETFs – Stärkere Performance durch Konzentration

Dafür haben Fondsmanager bei einer kleineren Anzahl an Titeln die Möglichkeit, sich intensiv mit den Unternehmen auseinanderzusetzen und aktives Stockpicking zu betreiben.

Fonds, die langfristig die Indizes schlagen

Das AB Concentrated Global Equities Portfolio (ISIN: LU1011997381) setzt auf ein konzentriertes Portfolio mit 25 bis 35 handgepickten Growth-Aktien. Diese Konzentration sorgt teilweise für höhere Volatilität und liegt zeitweise auch mal wieder auf der Benchmark. Das selektive Stockpicking sorgt jedoch in Turnaround-Phasen der Märkte nach Schwächephasen für hohes Outperformance-Potenzial. Fondsmanager Mark Phelps und Dev Charkabarti bringen mit 35 bzw. 21 Jahren in der Industrie einen reichen Erfahrungswert mit sich. Unterstützt werden die Fondsmanager von einem globalen Research Team sowie dem US Portfolio Management und Research Team. Ziel des Fonds ist es, attraktive Positionen mit langfristigem Growth-Potenzial zu identifizieren. Voraussetzung für eine Aufnahme ist, dass die Titel preislich attraktiv sind und dass eine Diversifikation über verschiedene Branchen hinweg garantiert ist. Einen besonderen Stellenwert nehmen – wie bei allen Produkten von AllianceBernstein – die ESG-Kriterien ein. Marc Phelps ist überzeugt: „Wir glauben, dass eine Integration der ESG-Themen es uns erlaubt, Risiken besser einzuschätzen, Chancen besser zu identifizieren und somit mehr Wert für unsere Kunden zu schaffen.“

Wertenwicklung im Vergleich zur Benchmark (MSCI World Index) und dem FTSE All World Index im Fünf-Jahresrückblick:

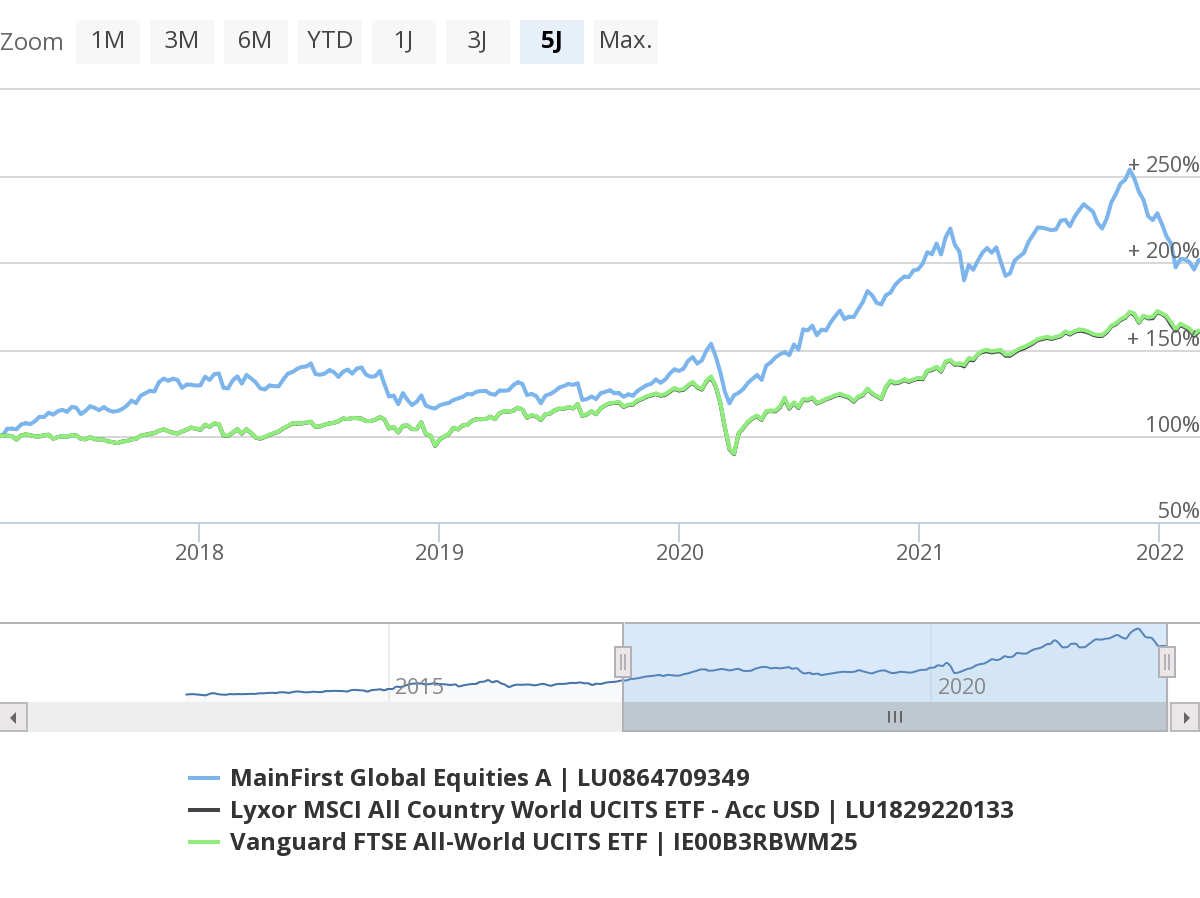

Der MainFirst Global Equities Fund (ISIN: LU0864709349) investiert weltweit in zukunftsorientierte Unternehmen. Der Fokus liegt auf strukturell wachsenden Investmentthemen wie aktuell der Digitalisierung oder der Automatisierung. Auf Basis von umfassenden Unternehmensanalysen erfolgt die Titelselektion, bei der Firmen mit strukturellem Wachstum bevorzugt werden. Dabei kann der Anlageschwerpunkt auf amerikanischen, asiatischen oder europäischen Unternehmen mit jeglicher Marktkapitalisierung liegen. Auch das MainFirst-Team bezieht ESG-Kriterien in den Anlageprozess mit ein und verpflichtet sich bei allen Investments den Prinzipien für verantwortungsbewusstes Investieren (UNPRI).

Wertenwicklung im Vergleich zur Benchmark (MSCI All Country World Growth Index) und dem FTSE All World Index im Fünf-Jahresrückblick:

Das Anlageziel des Seilern World Growth Fund (ISIN: IE0031724234) ist der langfristige Kapitalzuwachs. Dazu investiert der Aktienfonds in Unternehmen hoher Qualität mit nachgewiesener Erfolgsbilanz und soliden Finanzen. Eine weitere Voraussetzung für die Aufnahme ins Portfolio ist eine relativ hohe Wahrscheinlichkeit, dass das prognostizierte Gewinnwachstum erwirtschaftet wird. Alle Unternehmen, die im Portfolio vertreten sind, sind an Börsen führender OECD-Länder (Organisation für wirtschaftliche Zusammenarbeit und Entwicklung) notiert.

Wertenwicklung im Vergleich zur Benchmark (MSCI World Index) und dem FTSE All World Index im Fünf-Jahresrückblick:

;) Foto: © / pixelvario / 123RF

Foto: © / pixelvario / 123RF