FondsDISCOUNT.de: Herr Gałecki, wie schätzen Sie – kurz zusammengefasst – die Lage an den Kapitalmärkten aktuell ein?

Alan Gałecki: An den globalen Aktienmärkten ist die Stimmung seit Jahresbeginn bullish. Die großen Indizes glänzten mit starker Performance – und dies ziemlich konstant. Echte Korrekturen fanden nicht statt. Verschiedene Signale aus der Wirtschaft oder der Politik führten – wenn überhaupt – nur zu kleineren Kurskorrekturen von ein oder zwei Tagen. Danach erreichten die Indizes neue Höchststände.

Was ist aus Ihrer Sicht der Grund dafür?

Was ist aus Ihrer Sicht der Grund dafür?

Im Zuge eines Zurückdrängens der Pandemie herrschte seit vielen Monaten verbreitet Aufbruchsstimmung bis in den Sommer hinein. Die Maßnahmen wurden vielerorts gelockert, die im vergangenen Jahr heruntergefahrene Wirtschaft nahm scheinbar wieder Fahrt auf. Aktuell befindet sich die Stimmung eher im Sommerloch. Auf der anderen Seite wächst die Gefahr einer erhöhten Inflation, die durchaus noch unterschätzt werden könnte, welche nicht – wie oft behauptet wird – durch das Gelddrucken, sondern durch teilweise enorme Knappheit in vielen Bereichen wie Chips, Transportcontainern, aber auch Arbeitskräften angefacht wird. Die Autohersteller zum Beispiel können ihren Betrieb nicht voll hochfahren, weil ständig Teile fehlen.

Diese Trends lassen sich an den Börsen bereits mit zeitlichem Vorlauf ablesen. Doch das birgt Risiken. Man muss sich nur mal die Zykliker anschauen, Reise- und Eventveranstalter, Unternehmen aus der Chemie- und Schwerindustrie oder Banken: Das waren im vergangenen Jahr aus bekannten Gründen die Tiefflieger. Plötzlich steigen diese – wie so oft nach einer Krise – überproportional an, weil die sich bessernde Lage bzw. die Annahme einer sich bessernden Lage in den Kursen eingepreist wird. An der Börse werden Erwartungen gehandelt.

Sind diese Trends trügerisch?

Eine Vielzahl der Unternehmen in den genannten Branchen agiert mit Fremdkapital, gleichzeitig sind Gewinne und Kapitalrenditen häufig nur spärlich. Während Corona haben sich vor allem Fluggesellschaften, Kreuzfahrtgesellschaften und Ölunternehmen immens verschuldet. Durch die Kapitalerhöhungen kam es zu Verwässerungen. Die Anteile der Aktionäre sind nun weniger wert. Wir von der PI Privatinvestor Kapitalanlage schauen uns – neben der Berechenbarkeit der feien Cashflows – auch immer die Bewertungen der Unternehmen an. Zählt man die Verschuldung zur Marktkapitalisierung hinzu, sind die Bewertungen aktuell genauso hoch wie vor der Krise oder sogar höher. Es ist ja so, kauft man ein Unternehmen, sind die Schulden inklusive. Denn Schulden müssen getilgt werden. Wir setzen den Unternehmenswert in Relation zu den freien Cashflows. Diese sind aber gerade bei den zyklischen Unternehmen unstet und häufig schwer prognostizierbar. Ein weiterer Punkt ist, dass die Pandemie bestimmte Trends nicht eingeleitet, sondern lediglich beschleunigt hat. Ein Großteil dieser Unternehmen war nämlich schon vor der Krise auf der Verliererstraße. Im Zuge der Krise sacken Verlierer noch schneller ab und die Gewinner, vor allem aus dem Technologiesektor (in dem wir auch investiert sind), werden größer und stärker.

Wie reagieren Sie als Investor und Portfoliomanager auf diese Entwicklungen?

Investiert zu sein ist ein Muss – aber mit Bedacht. Wir denken, dass bei vielen Investoren das Virus nicht mehr auf dem Kurszettel steht, da man sich daran gewöhnt hat und der Schockmoment aus dem Vorjahr nicht mehr da ist. Unsicherheiten werden einfach verdrängt, gesamtgesellschaftliche Folgen sind nicht eingepreist. Doch es sind ja mehrere Szenarien möglich: Beispielsweise können impfstoffresistente Varianten auftreten, wie auch schon der ein oder andere CEO der Impfstoffhersteller eingestanden hat. Im Zuge dessen ist es möglich, dass die Behörden erneut „Lockdowns“ beschließen oder zumindest die Wirtschaft wieder zurückgefahren wird. Natürlich können auch wir nicht in die Glaskugel schauen. Doch eins ist klar: Die Kurzzeit-Gewinner von heute werden die ersten Unternehmen sein, die bei den Anlegern aus den Depots fliegen, wenn wieder Unsicherheit aufkommt. Davon sind wir als Value-Investoren überzeugt. Denn unsere Ansprüche sind Qualität und Transparenz. Gerne dürfen es auch langweilige Unternehmen sein. Wir suchen für unseren Aktienfonds PI Global Value Fund (ISIN: LI0034492384) und auch für den PI Vermögensbildungsfond (ISIN: DE000A1J3AM3) Geschäftsmodelle, die wir verstehen und die zu uns passen. So kommen wir auch nicht in Panik, wenn die Stimmung am Börsenparkett wieder kippt.

Herr Gałecki, wir danken Ihnen für die Markteinschätzung.

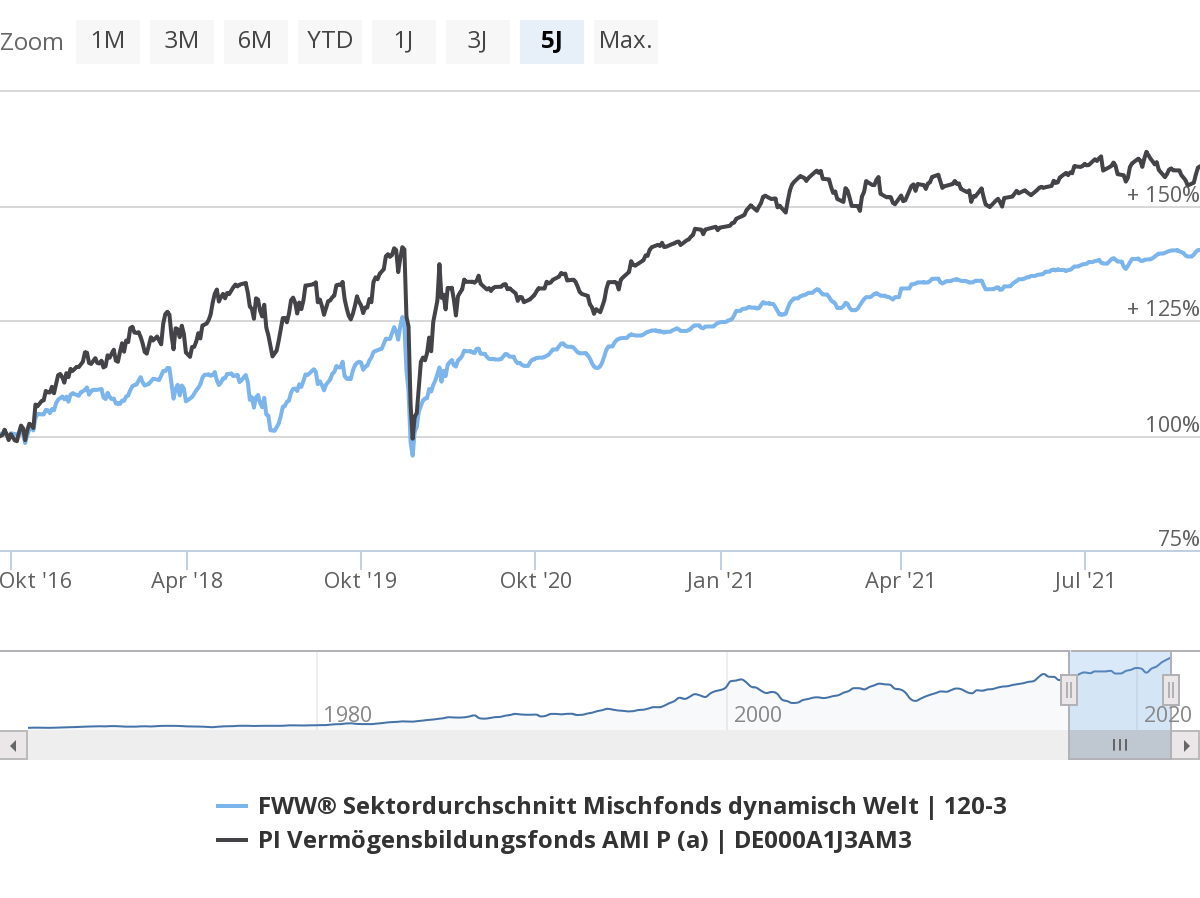

Wertentwicklung im Vergleich zur Peergroup (Fünf-Jahreszeitraum)

Wertentwicklung (Fünf-Jahreszeitraum)

Tipp: Kunden von FondsDISCOUNT.de können sparen. Sie erhalten diese Investmentfonds ohne den branchenüblichen Ausgabeaufschlag.

;) Foto: © / pedrosek / 123RF

Foto: © / pedrosek / 123RF