Fonds-Performance

Blicken wir ein gutes halbes Jahr zurück auf die Kursstände im Herbst, dann könnte man meinen, es sei nichts passiert. Doch weit gefehlt. Nach einem nervenaufreibenden Schlussquartal 2018 folgte ein genauso spektakulärer und explosiver Jahresauftakt nach oben. Die Kurse des Max Otte Vermögensbildungsfonds sowie einiger Indizes stehen wieder nahe ihrer Allzeithochs. Was möchten wir Ihnen damit sagen? Nein, es geht nicht um den Nervenkitzel an der Börse. Ganz einfach und im Gegenteil: Es lohnt sich in den meisten Fällen einfach nur Ruhe zu bewahren und im Zweifel nichts zu tun. Klar, man kann die zwischenzeitlichen Korrekturen auch für Nachkäufe nutzen. Das ist dann die Königsdisziplin. Und wenn Sie einfach nur stillgehalten haben, dann ist Ihr Depot mit hoher Wahrscheinlichkeit wieder auf dem Stand vor der Korrektur. Einige Titel haben sich besser erholt, einige weniger. Aus diesem Grund streut man dann letztendlich.

Das erste Quartal 2019 schloss der Max Otte Vermögensbildungsfonds mit einem Plus von 9,6 Prozent bei einem NAV von 135,30 Euro. Zugegebenermaßen liefen einige Indizes stärker auf kurze Sicht: Der MSCI World EUR gewann 13,9 Prozent, der S&P 500 13,1 Prozent und der Stoxx Europe 600 12,3 Prozent. Doch wir rechnen langfristig ab. Auf Sicht von 12 Monaten hat der Max Otte Vermögensbildungsfonds starke 8,5 Prozent zulegen können. Und das im turbulenten Jahr 2018! Lediglich der MSCI World EUR war mit +11,7 Prozent etwas stärker über ein Jahr. Der Dax hat 4,7 Prozent nachgegeben. Selbst der S&P 500 mit +7,3 Prozent liegt hinter uns.

Investment des Monats: Addtech

Addtech (WKN: A1W97V) ist ein Technologie-Handelsunternehmen. Das Produktportfolio ist aufgrund der vielen Beteiligungen und 100-prozentigen Tochtergesellschaften sehr breit aufgestellt. Es reicht von standardisierten Dichtungen, Schaltern etc. hin zu kundenspezifischen Hightech-Lösungen. Addtech ist ein wachstumsstarkes Unternehmen, glänzt durch Unternehmenskultur und clevere Übernahmen. Das Unternehmen betreibt eine gute Kapitalallokation und kann durch die gute Free-Cashflow-Generierung langfristig gute Wachstumsraten auch durch Übernahmen erreichen.

Addtech (WKN: A1W97V) ist ein Technologie-Handelsunternehmen. Das Produktportfolio ist aufgrund der vielen Beteiligungen und 100-prozentigen Tochtergesellschaften sehr breit aufgestellt. Es reicht von standardisierten Dichtungen, Schaltern etc. hin zu kundenspezifischen Hightech-Lösungen. Addtech ist ein wachstumsstarkes Unternehmen, glänzt durch Unternehmenskultur und clevere Übernahmen. Das Unternehmen betreibt eine gute Kapitalallokation und kann durch die gute Free-Cashflow-Generierung langfristig gute Wachstumsraten auch durch Übernahmen erreichen.

Auch wenn nicht jedes Segment gleich hohe Margen generiert, können sich diese in allen Bereichen sehen lassen. Selbst das margenschwächste Segment – Industrielösungen – kann nämlich mit einer sehr soliden operativen Ergebnismarge von 7,6 Prozent aufwarten. Auf Konzernebene steht Addtech mit einer EBIT-Marge von knapp 9 Prozent gut da. Die Eigenkapitalrendite lag in den letzten zehn Jahren bei durchschnittlich 30 Prozent pro anno. Im letzten Geschäftsjahr konnte eine Eigenkapitalrendite von 27,7 Prozent verbucht werden. Wir sind zuversichtlich, dass Addtech weiterhin ein guter Allokator von Kapital bleibt, da die bisherige Leistung nicht auf die Kompetenz einer einzelnen Person zurückzuführen ist, sondern auf die Unternehmenskultur, organisatorischen Fähigkeiten und die hohe Reputation.

Wertbeiträge

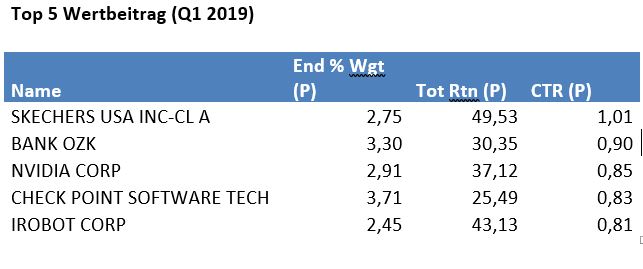

Auf Einzeltitelebene gab es einige Unternehmen, die stark zweistellig gestiegen sind seit Jahresbeginn. Mit dem höchsten Wertbeitrag im ersten Quartal 2019 hat sich unser Sportschuhhersteller Skechers hervorgetan. Das gründergeführte Unternehmen hat 1,01 Prozentpunkte zur Gesamtleistung beigetragen (Total Return 49,53 Prozent). Gute Geschäftszahlen sowie zwischenzeitliche Übernahmegerüchte trieben den Kurs. Die weiteren Top-Performer entnehmen Sie der folgenden tabellarischen Aufstellung:

Warum es sich nicht lohnt, in einer Korrektur Fondsanteile zu verkaufen

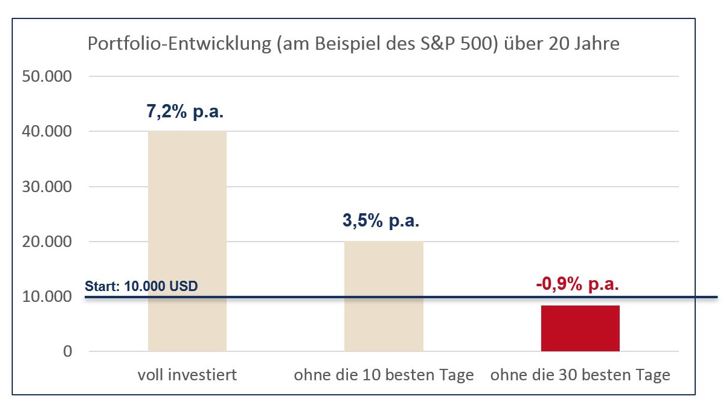

Aus gutem Grunde möchten wir Ihnen zur Stärkung Ihrer persönlichen Börsenpsyche die folgende Grafik zeigen.

Ruhe ist die wichtigste Anlegertugend

Die Gefahr starke Erholungen und damit Gewinne zu verpassen ist viel zu hoch, als dass man versuchen sollte, richtige Trading-Zeitpunkte zu erwischen, welche man erwiesenermaßen ohnehin nie trifft. Die letzten Wochen und Monate haben dies wieder einmal gezeigt. Wenn man ruhig bleibt und in starke Unternehmen investiert, kommt langfristig eine ansehnliche Rendite dabei herum – Korrekturen und Krisen eingerechnet.

Positionierung, Zukäufe und Verkäufe

Im März 2019 haben wir unsere Position bei Celgene aufgestockt. Zu Beginn des Jahres wurde die Übernahmeabsicht durch Bristol-Myers Squibb bekanntgegeben. Aktuell sieht es so aus, als ob die Übernahme auch durchgehen wird. Bis vor wenigen Tagen gab es allerdings noch eine große Unsicherheit und damit Kurslücke zum gebotenen Übernahmepreis. Wir haben diese Lücke genutzt und haben nachgekauft. Selbst wenn die Übernahme nicht glücken sollte, hätten wir ein starkes und unterbewertetes Onkologie-Unternehmen. Der Übernahmepreis liegt zudem noch etwas unter unserem ermittelten inneren Wert. Etwas abgebaut haben wir Fossil und die Vorzüge von BMW.

Max Otte

;) Foto: © / photoschmidt / Fotolia

Foto: © / photoschmidt / Fotolia