Zugegeben: Deutschland-Fonds gelten mitunter als etwas langweilig. Und doch konnten Anleger damit in den vergangenen Jahren im Schnitt mehr verdienen als mit global investierenden Fonds oder exotischeren Emerging-Markets-Engagements. So zeigt etwa die aktuelle Wertentwicklungsstatistik des Fondsverbands BVI, dass die Kategorie „Aktienfonds Deutschland“ in den vergangenen fünf Jahren eine Performance von kumuliert 72,7 Prozent bzw. 11,6 Prozent p.a. vorweisen konnte und damit weit vor den Kategorien „Aktienfonds Europa“ (kumuliert in fünf Jahren 56,0 Prozent bzw. 9,3 Prozent p.a.), „Aktienfonds international“ (kumuliert in fünf Jahren59,9 Prozent bzw. 9,8 Prozent p.a.), „Aktienfonds Osteuropa“ (kumuliert in fünf Jahren 1,8 Prozent bzw. 0,4 Prozent p.a.) sowie „Aktienfonds Emerging Markets“ (kumuliert in fünf Jahren 32,7 Prozent bzw. 5,8 Prozent p.a.) lag.

Beim Blick auf das wirtschaftliche Umfeld könnte man allerdings auch fast behaupten, einem Fondsmanager, der mit deutschen Werten keine gute Performance erzielt hatte, sollte man sein Geld nicht bevorzugt anvertrauen. Denn der deutschen Wirtschaft geht es gut, sogar sehr gut. Nach vorläufigen Daten des Statistischen Bundesamts legte das Bruttoinlandsprodukt im Gesamtjahr 2017 um 2,2 Prozent zu – dies war das stärkste Plus seit sechs Jahren und markiert das achte Jahr mit Wirtschaftswachstum in Folge. Vor allem die Exportwirtschaft trug zu diesen fast schon paradiesischen Zahlen bei, denn die Nachfrage nach Waren made in Germany steigt. Für Deutschlands Exportunternehmen war 2017 das vierte Rekordjahr in Folge. Lediglich der starke Euro könnte die Ausfuhren verteuern und damit bremsen.

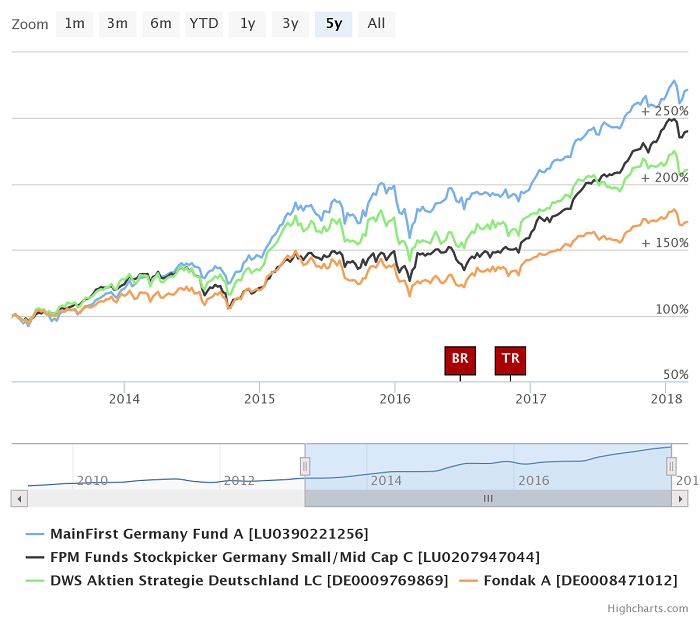

Beliebte Deutschland-Fonds im Überblick

Wer weiterhin an die Stärke deutscher Unternehmen glaubt und sein Depot mit heimischen Werten diversifizieren möchte, findet eine große Auswahl an Deutschland-Aktienfonds. Bei FondsDISCOUNT.de-Kunden besonders gefragt ist etwa der DWS Aktien Strategie Deutschland (ISIN: DE0009769869). Der knapp vier Milliarden schwere Publikumsliebling wurde 1999 aufgelegt, das Management hat Anfang vergangenen Jahres Tim Albrecht übernommen. Der Aktienexperte setzt auf Unternehmen, die ein besonders hohes Gewinnpotenzial aufweisen – insofern ist auch der Nebenwerteanteil im Portfolio mit bis zu 50 Prozent recht hoch. Gute Wachstumsperspektiven und stabile Bilanzen versprechen Albrecht zufolge die Bereiche Export, IT, Industrie und Gesundheitswesen.

Noch mehr auf Nebenwerte fokussiert der im Jahr 2004 aufgelegte FPM Funds Stockpicker Germany Small/Mid Cap (ISIN: LU0207947044). Im Portfolio finden sich demzufolge Unternehmen mit einer Marktkapitalisierung von bis zu fünf Milliarden Euro, etwa aus den Sektoren Industrie, Konsum und Finanzen. Zu den Top-Holdings zählen beispielsweise die Commerzbank, HelloFresh, Heidelberger Druckmaschinen und K+S.

Auf wachstumsstarke und dabei unterbewertete Mittelständler, sogenannte Hidden Champions, konzentriert sich der MainFirst Germany Fund (ISIN: LU0390221256). Der 2009 aufgelegte Aktienfonds hält aktuell Anteile beispielsweise an Unternehmen wie Sixt, E.ON, Duerr oder RWE.

Erfolgreich auf deutsche Standardwerte wie SAP, BASF, Allianz und Continental setzt hingegen der Fondak (ISIN: DE0008471012). Aufgelegt im Jahr 1950 gilt der Fondak als der dienstälteste Fonds in Deutschland. Der Name steht übrigens für „Fonds deutscher Aktien“.

Damit lässt sich die ganze Bandbreite deutscher Unternehmen vom Small Cap bis hin zum Dax-Wert über entsprechende Fonds abdecken. Es kann sogar durchaus sinnvoll sein, sein Kapital auf verschieden ausgerichtete Deutschland-Fonds zu streuen, doch Vorsicht: Gemäß dem als „Home Bias“ beschriebenen Phänomen neigen Anleger dazu, ihren Heimatmarkt im Depot überproportional zu gewichten. Denn Investoren investieren am liebsten dort, wo sie sich auskennen. Untersuchungen haben festgestellt, dass der Anteil deutscher Aktien in deutschen Depots bei etwa 60 bis 70 Prozent liegt – und das, obwohl deutsche Unternehmen, gemessen an der Marktkapitalisierung, einen Weltmarktanteil von lediglich 2,4 Prozent aufweisen. Um Risiken zu begrenzen, sollte sich ein ausgewogenes Depot stattdessen immer aus verschiedenen Anlageregionen, Anlageklassen und am besten noch verschieden ausgerichteten Investmentansätzen zusammensetzen. Damit erhöhen sich die Chancen, dass Verluste in einem Bereich durch andere, besser laufende Märkte oder Strategien ausgeglichen werden. Ein Blick über den Tellerrand kann sich also auch finanziell lohnen.

;) Foto: © / vege / Fotolia

Trotz Börsenverlusten: Der deutschen Wirtschaft geht es gut

Foto: © / vege / Fotolia

Trotz Börsenverlusten: Der deutschen Wirtschaft geht es gut