Der Immobiliencrash in den USA vor zehn Jahren hat den kanadischen Markt nicht in Mitleidenschaft gezogen. Die Preise stiegen kontinuierlich weiter. Doch diese Entwicklung könnte bald ein Ende nehmen: „In der boomenden Großstadt Toronto platzt die Immobilienblase gerade“, schreibt die Frankfurter Allgemeine Tageszeitung (FAZ) in einem aktuellen Beitrag. Was die dpa-Redakteure damit meinen: Die Verkäufe von Wohnobjekten sind dort um 40 Prozent zurückgegangen. Klingt dramatisch, ist jedoch nicht wirklich verwunderlich. Wenn die Preise sich ihrem Höhepunkt nähern, reagieren Käufer naturgemäß mit Zurückhaltung. Von dem Platzen einer Blase zu sprechen, erscheint verfrüht, denn das Zögern der Käufer hat die Preise noch nicht in den Keller getrieben.

Wie dramatisch ist die Lage also wirklich? Erweitert man den Fokus auf ganz Kanada, dann zeigt sich ein Rückgang der Hauskäufe um 6,7 Prozent, belegen Zahlen der Canadian Real Estate Association. Grund dafür könnte die Leitzinsanhebung der kanadischen Zentralbank sein, welche die Zinsen im Juli verdreifacht hat (von 0,25 auf 0,75 Prozent). Potenzielle Hauskäufer scheuen solche höheren Finanzierungskosten. Mieten wird anscheinend in Kanada derzeit attraktiver als Kaufen.

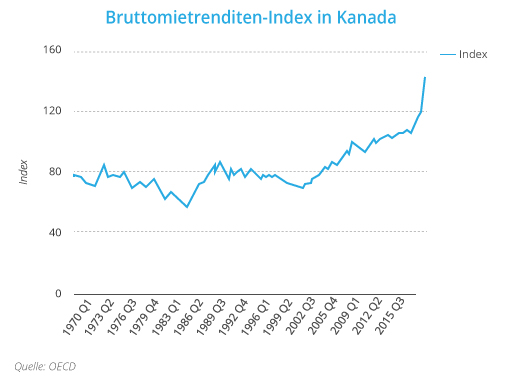

Das belegt auch die Entwicklung der kanadischen Bruttomietrendite, also das Verhältnis der Jahresmiete (Kaltmiete ohne Betriebskosten) zum Kaufpreis. Diese Kennzahl gibt Aufschluss darüber, ob Investoren lieber Kaufen oder mieten sollten. Bricht die Bruttomietrendite ein, wird mieten zur Geldverschwendung. Steigt die Kennzahl, wird mieten attraktiver. Die Organisation für ökonomische Kooperation und Entwicklung (OECD) weist daraufhin, dass das Verhältnis zwischen Immobilien- und Mietpreisen in Kanada noch nie so weit auseinander gedriftet ist. Im zweiten Quartal 2017 stieg der Index im Vergleich zum ersten Quartal um 3,59 Prozent (siehe Chart), so stark wie in den letzten neun Jahren insgesamt.

Wenn der Anstieg jedoch zu schnell erfolgt, erhöht sich die Wahrscheinlichkeit, dass entweder die Mieten stark ansteigen oder die Immobilienpreise deutlich korrigieren. Die Mieten können hingegen nur dann steigen, wenn ein breiter Lohnanstieg im Land dieses Szenario unterstützt. Steigende Löhne sind in Toronto zwar in Ansätzen zu beobachten, nicht aber flächendeckend in ganz Kanada.

Steigen also die Löhne nicht signifikant, werden die Preise von ihrem Höhenflug irgendwann wieder runter kommen müssen. Einem Regressions-Modell auf Basis der OECD-Daten zufolge könnten die Preise bis 2020 um bis zu 28 Prozent einbrechen. Diese Preiskorrektur entspricht vergangenen Preisstürzen in Toronto in den Jahren 1989-1993 (24,55 %).

Die kritischen Daten in Toronto lassen zusammenfassend noch keine flächendeckende Immobilienblase in Kanada erkennen. Doch wie ist es in Deutschland und was passiert in den hiesigen Großstädten, wenn die Zinsen steigen sollten?

Gibt es eine Immobilienblase in Deutschland?

In den 127 größten Städten Deutschlands sind die Immobilienpreise kräftig gestiegen. Eigentumswohnungen haben sich in den sieben Jahren nach der Finanzkrise (2009 bis 2016) um üppige 54 Prozent verteuert. Der Preisanstieg bei Eigentumswohnungen beträgt 38 bis 45 Prozent. „Die Preise steigen zwar weiter kräftig an – das ist aber weitgehend durch die ebenfalls kräftige Entwicklung der Mieten gedeckt“, sagt DIW-Ökonom Claus Michelsen der Nachrichtenagentur Reuters.

Die Bruttomietrendite in Deutschland dürfte also – anders als in Toronto – zunächst stabil bleiben. Doch es gibt bereits Anzeichen dafür, dass die Mietsteigerungen nicht mit den steigenden Immobilienpreisen Schritt halten können.

Die Mieten und Kaufpreise wachsen dem Forschungs-Unternehmen Empirica zufolge in 240 von 402 Landkreisen und kreisfreien Städten nicht mehr gleich schnell. In 162 Kreisen seien die Kaufpreise den Einkommen enteilt. Der von Empirica entwickelte Blasen-Index zeigt für 168 Kreise eine mäßige bis hohe Blasengefahr an. Besonders betroffen sind neben Berlin und Hamburg die Städte Bremen, Dresden, Düsseldorf, Essen, Frankfurt a.M., Köln, München und Stuttgart. Zwar gebe es in Großstädten wie Berlin und Hamburg Anzeichen einer Blasenbildung, aber durch den demografischen Wandel, eine evtl. nachlassende Zuwanderung und mehr neu gebaute Wohnungen kann dieser Boom auf dem Immobilienmarkt zum Ende kommen.

Was passiert, wenn die Zinsen steigen?

Vor der US-Immobilienkrise 2008 wurden zahlreiche Kredite an bonitätsschwache Schuldner ausgegeben, was schließlich die Bankenkrise ausgelöst hat. Danach sieht es in Deutschland derzeit nicht aus. Die Regulierungen des Bankensektors in Folge der Krise haben das Finanzsystem sicherer gemacht.

An der Entwicklung der Zinsen dürfte sich so schnell nichts ändern. „EZB-Chef Mario Draghi kann die Zinsen nicht deutlich anheben“, sagt Didier Unglik, Gründer und Vorsitzender der Geschäftsführung des französischen Immobiliendienstleisters L‘Etoile Properties dem Fachmagazin Die Immobilie (August 2017). „Vor allem für Länder wie Frankreich und Spanien, die hoch verschuldet sind, wäre das eine Katastrophe.“

Die Konjunktur in Europa läuft rund, die Beschäftigung in Deutschland ist auf einem Rekordhoch. Ob die Immobilienpreise unter diesen Rahmenbedingungen zu hoch sind, kann niemand mit Sicherheit sagen. „ Die Investoren sind bereit, so viel zu zahlen, weil nach wie vor die Alternativen fehlen“, so Unglik.

Das zeigt auch der erfolgreiche Start des neuen Immobilienfonds von UniImmo: Wohnen ZBI (ISIN: DE000A2DMVS1), der bereits kurz nach dem Start stolze 620 Millionen Euro einsammeln konnte.

Tipp: Eine Übersicht der verfügbaren Immobilienbeteiligungen erhalten Sie hier:

;) Foto: © fotomek / fotolia

Immobilienblase in Toronto: Die Preise steigen schneller als die Mieten.

Foto: © fotomek / fotolia

Immobilienblase in Toronto: Die Preise steigen schneller als die Mieten.