Die schlechten Nachrichten reißen nicht ab: Während die Pandemie kein Ende zu nehmen scheint, leiden Wirtschaft und zunehmend auch Verbraucher unter einer nicht gekannten Lieferkettenproblematik. Seit Wochen hält der Krieg gegen die Ukraine die Weltöffentlichkeit zusätzlich in Atem und sorgt für Angst und Verunsicherung. Schon jetzt steigen für viele Produkte die Preise, vor allem der Energiesektor dürfte sich weiter massiv verteuern. An den Börsen sind solche Unsicherheiten nicht gern gesehen, Anleger mussten in der jüngsten Zeit nach einer langen Phase, in der es nur bergauf zu gehen schien, je nach Positionierung kräftige Verluste im Depot hinnehmen. Dabei ist vor allem interessant, dass die großen Indizes meist ein besseres Gesamtbild vermitteln, als tatsächlich in der Breite der Unternehmensaktien herrscht.

Value Investing: Der Fels in der Brandung?

Gerade in solchen Phasen kann das Value Investing seine Stärken ausspielen, nachdem es in 2020 und teilweise in 2021 noch das Nachsehen zu haben schien gegenüber in die Höhe schießenden Technologiewerten. Kurz zur Erinnerung: Der Investmentstil wurde von Benjamin Graham populär gemacht, der bekannteste Vertreter gilt mit Warren Buffet zugleich als einer der erfolgreichsten Großinvestoren in der Anlagelandschaft. Kennzeichnend für diesen Ansatz ist, dass vor allem auf die Fundamentaldaten eines Unternehmens geschaut wird.

Ausschlaggebend ist der innere Wert, der sich aus der Summe aller zukünftig erwarteten Zahlungsströme (Cashflows), abgezinst auf den heutigen Wert, berechnet. Value Investoren schlagen immer dann zu, wenn Qualitätstitel im Markt unterbewertet sind. Wie sich die Makroebene, also das große Ganze entwickelt, oder welche Trends gerade vollzogen werden, ist für Value Investoren zweitrangig, aber nicht völlig unbedeutend. Entscheidend ist der Zustand des einzelnen Unternehmens und der Preis dessen Aktien.

Strategische Körbe: Wie wird der Ansatz konkret umgesetzt?

Alan Galecki von der PI Privatinvestor Kapitalanlage GmbH managt mit seinem Team den PI Vermögensbildungsfonds (ISIN: DE000A1J3AM3) und den PI Global Value Fund (ISIN: LI0034492384).

Ein wichtiger Baustein, um beide Fonds erfolgreich auch durch stürmische Zeiten zu lenken, ist eine Art „natürliche Absicherung“. Diese ist mit dem in Amsterdam ansässigen Market Maker für passive Fonds, Flow Traders, nach Einschätzung des Managements gegeben: „Vor einigen Wochen meldete das Unternehmen seine Geschäftszahlen für 2021. Diese waren gut. Das von Flow Traders abgewickelte Handelsvolumen lag sogar über dem hervorragenden Ausnahmejahr 2020. Das bedeutet, Flow Traders entwickelt sich operativ weiter“, heißt es von PI. Zwar sei die Schluss-Dividende mit 0,35 Euro je Aktie eher bescheiden ausgefallen, doch auf lange Sicht wolle das Unternehmen zum Beispiel seine Handelsaktivitäten in den USA ausbauen. Bei PI wertet man dies positiv: „Das begrüßen wir als langfristig orientierte Investoren. Deswegen und weil das Jahr 2022 bisher sehr angespannt und volatil war, gehen wir davon aus, dass Flow Traders mit der nächsten Zahlenvorlage deutlich stärkere Ergebnisse präsentieren wird.“ Ein weiterer wichtiger strategischer Baustein für PI ist der Edelmetallsektor. Gold und Silber, bevorzugt in physischer Form, dienen als Anker gerade in turbulenten Börsenphasen. „Wir verstehen Gold und Silber als Versicherung und nicht als Renditetreiber. Im Februar konnte Gold um sechs Prozent zulegen, Silber leicht stärker mit 8,2 Prozent“, so die Kapitalmarktexperten von PI.

Auch Technologieplattformen spielen eine wichtige Rolle für das Fondsmanagement. Neben der Freiberuflerplattform Fiverr finden sich auch Zalando und Zur Rose in den Portfolios. Kursrückgänge nutzte das Fondsmanagement für Neueinstiege, vor allem im Big-Tech-Sektor. Beispiele: Microsoft und Alphabet. Solche Unternehmen sind weiterhin führend in ihrem Bereich, haben aber auch Wachstumspotenzial. Diese Mischung kann für Stabilität sorgen.

In Anbetracht der steigenden Inflation sieht man bei PI auch Rohstofftitel als unverzichtbare Bestandteile im Depot. „Wir waren zuvor bereits im Agrarunternehmen Adecoagro, in Yellow Cake (Uran) sowie in Pan American Silver positioniert. Alle drei haben im Februar gut gegen den Trend performt. Zusätzlich haben wir noch in die Kursschwäche hinein Anteile an TotalEnergies (ehemals: Total) erworben. TotalEnergies hat niedrige Förderkosten und bereits angekündigt, im Jahresverlauf die Dividende anzuheben. Die Cashflows sprudeln aktuell in der Branche, da mehr auf die Profitabilität geachtet wird“, fasst PI zusammen. Derivate sind für die PI-Manager übrigens ausgeschlossen, ebenso verbieten sich nach Unternehmensangaben Engagements im Rüstungssektor.

Zwei Fonds, viele Chancen

Anleger, die von der Expertise der überzeugten Value Investoren profitieren möchten, können sich wahlweise für den PI Vermögensbildungsfonds entscheiden. Der Mischfonds wurde 2013 aufgelegt und hält neben einigen der genannten Unternehmen Anteile an Flow Traders, TotalEnergies sowie zum Beispiel Aktien der Pets an Home Group oder Sixt. Für den langfristigen Vermögensaubau kann der Fonds auch als flexibler Sparplan oder für Vermögenswirksame Leistungen (VL) genutzt werden. Bereits seit 2008 ist der Aktienfonds PI Global Value am Start. Hier finden sich zusätzlich zu den beschriebenen Titeln noch Atoss Software, TotalEnergies und zum Beispiel ebenfalls Pets and Home im Portfolio. Auch hier können Anleger schrittweise über einen Fondssparplan einsteigen und sich so den Durchschnittskosteneffekt (Cost-Average-Effekt) zunutze machen.

Fazit: Bei PI Privatinvestor glaub man fest an die Vorzüge des Value Investings. Auf kurzfristige Trends wird nicht spekuliert. Die Fonds der Gesellschaft picken sich aussichtsreiche und in ihren Bereichen führende, dabei aber günstig bewertete Unternehmen heraus, die das Potenzial für langfristiges Wachstum mitbringen.

Wertentwicklung des PI Vermögensbildungsfonds im Vergleich zur Peergroup (Mischfonds dynamisch Welt, Fünf-Jahresrückblick)

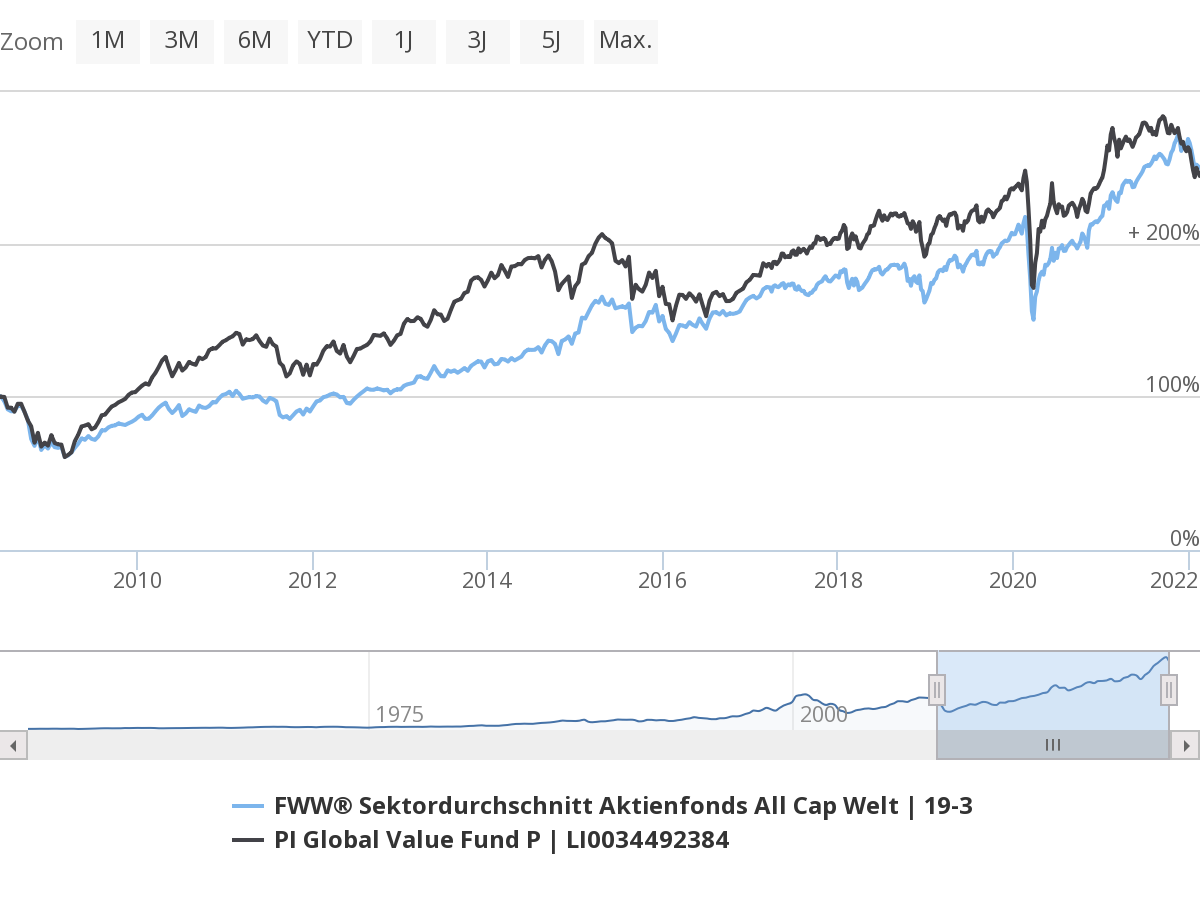

Wertentwicklung des PI Global Value Fund im Vergleich zur Peergroup (Aktienfonds All Cap Welt, seit Auflage)

Investmentfonds unterliegen Kursschwankungen. Damit sind Kursverluste bis hin zum Totalverlust des eingesetzten Kapitals möglich. Bei Wertpapieren, die nicht in Euro notieren, sind zudem Währungsverluste möglich. Die frühere Wertentwicklung ist kein verlässlicher Indikator für die zukünftige Wertentwicklung. Allein verbindliche Grundlage des Kaufs eines Investmentfonds sind die derzeit gültigen Verkaufsunterlagen („Wesentliche Anlegerinformationen“, Verkaufsprospekt sowie Jahres- und Halbjahresberichte, soweit veröffentlicht). Diese Unterlagen, die in englischer und/oder deutscher Sprache vorliegen, erhalten Sie unter /fonds/de000a1j3am3 bzw. /fonds/li0034492384/ oder direkt beim Emittenten. Dieser Text dient ausschließlich Informationszwecken und stellt kein Angebot, keine Aufforderung oder Empfehlung zum Kauf oder Verkauf von Wertpapieren dar.

;) Foto: © / argus456 / 123RF

Foto: © / argus456 / 123RF