Doch dann kam der Einbruch.

Ausgelöst von Unruhen an Chinas Börsen stürzten auch die Kurse in Europa und den USA im vergangenen Jahr mehrmals ab und erholten sich nur langsam, bis sich der Abwärtstrend im Frühjahr 2016 mit dem schlechtesten Börsenstart aller Zeiten zu verstetigen schien.

Hat der Boom bei den Mischfonds nun ein Ende gefunden? Was ist passiert? Und wie müssen Anleger reagieren, die sich nach der Finanzkrise mit ihren namhaften traditionellen Mischfonds wie dem Carmignac Patrimoine (WKN: A0DPW0) oder dem Ethna Aktiv (WKN: 764930) mühsam aus dem Tief finanziert haben?

Hat der Boom bei den Mischfonds nun ein Ende gefunden? Was ist passiert? Und wie müssen Anleger reagieren, die sich nach der Finanzkrise mit ihren namhaften traditionellen Mischfonds wie dem Carmignac Patrimoine (WKN: A0DPW0) oder dem Ethna Aktiv (WKN: 764930) mühsam aus dem Tief finanziert haben? Die Europäische Zentralbank hat die Zinsen immer weiter gesenkt und somit Mischfonds mit einem Schwerpunkt auf Anleihen fast die Investitionsgrundlage entzogen. Viele Staatsanleihen notieren bereits im negativen Bereich. Ein Wechsel ins Segment der risikoreicheren Unternehmensanleihen scheint für die Fondsmanager unvermeidlich. Das Konstrukt des klassischen Mischfonds wackelt und verunsichert Investoren, die seit der Finanzkrise dabei sind und ihrem Mischfonds weiterhin Vertrauen schenken wollen.

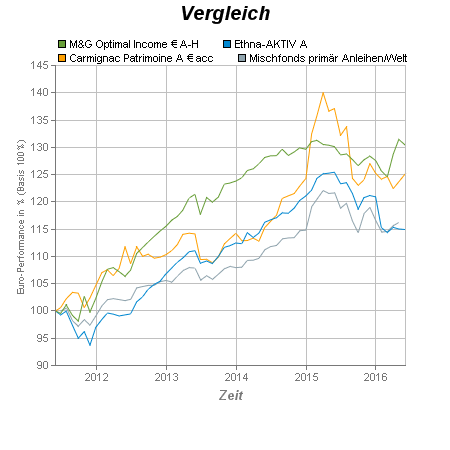

Zunächst einmal ist es als Anleger ratsam, nicht in Panik und blinden Aktionismus zu verfallen. Die oben genannten Mischfonds haben zwar seit ihren Höchstständen in 2015 deutlich an Boden verloren. Doch Anleger, die in dem beschriebenen Szenario seit dem Ende der Finanzkrise investiert waren, haben in dieser Zeit mit ihren Fonds immer noch ein sattes Plus erzielen können. Für den Ethna Aktiv liegt das Plus bei knapp 50 Prozent in den vergangenen zehn Jahren, der Carmignac Patrimoine erreichte gar eine Wertsteigerung von 65 Prozent. Eine durchschnittliche Rendite von fünf bis 6,5 Prozent per Anno ist nicht zu verachten angesichts der Tatsache, dass Anleger in dieser Phase die schwerste Finanzkrise aller Zeiten durchstehen mussten (siehe Chartbild, oben). Anleger, die sich diese Tatsache einmal vor Augen führen, können schon mal erleichtert aufatmen.

Und dennoch: Ein gewisser Handlungsbedarf ist nicht von der Hand zu weisen. Das Szenario für Mischfonds mit einem hohen Rentenanteil, insbesondere im Staatsanleihensegment, hat sich grundlegend geändert. Anleger sollten also darauf achten, dass das Fondsmanagement mit der Zeit geht und die Anlagestrategie an die neuen Rahmenbedingungen anpasst.

Beispiele dafür gibt es genug. Das viel zitierte Stichwort lautet „Multi Asset“. Fondsmanager bedienen sich neuer Assetklassen, um die Renditeausfälle im Anleihesegment zu kompensieren und das Risiko zu streuen. Der 2014 aufgelegte Fidelity Zins & Dividende (WKN: A12EE9) investiert zu 40 Prozent in Hochzinsanleihen und zu zwölf Prozent Schwellenländer-Schuldtitel. Der Aktienanteil liegt aktuell bei elf Prozent. Überdies kann der Fonds in CLOs, Kreditverbriefungen, Sachwerte wie zum Beispiel Windenergie-Anlagen investieren. Diese Vielzahl an Werkzeugen erhöht die Handlungsfähigkeit und Flexibilität des Fondsmanagements.

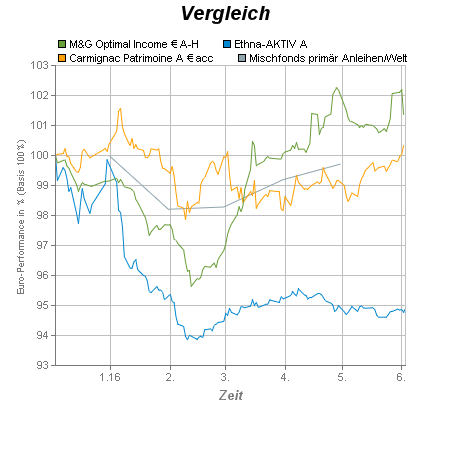

Schaut man sich die Wertentwicklung der vergangenen sechs Monate an, so sorgt der M&G Optimal Income (WKN: A0MND8) für Aufsehen. Der Fonds setzt zu 54 Prozent auf Investmentgrade-Anleihen und zu 23 Prozent auf Staatsanleihen. Weitere 20 Prozent des Volumens liegen in Hochzinsanleihen. Ähnlich wie der Fidelity-Fonds, kann der M&G Optimal Income in andere Vermögenswerte wie Geldmarktinstrumente, barmittelähnliche Instrumente und Derivate investieren. Seit Jahresbeginn liegt der Multi Asset Fonds mit knapp drei Prozent im Plus – trotz Schwerpunkt im Rentensegment – und hebt sich damit von seinen Konkurrenten ab (siehe Grafik). Auch langfristig überzeugt M&G: Seit dem Auflagedatum im Jahr 2007 hat der Fonds etwa 88 Prozent zugelegt.

Schaut man sich die Wertentwicklung der vergangenen sechs Monate an, so sorgt der M&G Optimal Income (WKN: A0MND8) für Aufsehen. Der Fonds setzt zu 54 Prozent auf Investmentgrade-Anleihen und zu 23 Prozent auf Staatsanleihen. Weitere 20 Prozent des Volumens liegen in Hochzinsanleihen. Ähnlich wie der Fidelity-Fonds, kann der M&G Optimal Income in andere Vermögenswerte wie Geldmarktinstrumente, barmittelähnliche Instrumente und Derivate investieren. Seit Jahresbeginn liegt der Multi Asset Fonds mit knapp drei Prozent im Plus – trotz Schwerpunkt im Rentensegment – und hebt sich damit von seinen Konkurrenten ab (siehe Grafik). Auch langfristig überzeugt M&G: Seit dem Auflagedatum im Jahr 2007 hat der Fonds etwa 88 Prozent zugelegt. Es ist also auch im Nullzinsumfeld möglich, mit Multi Asset Fonds und einem hohen Rentenanteil Renditen zu erzielen. Übereilte Fondsverkäufe sind also nicht angebracht. Ein Blick in die Anlagestrategie der Fonds im Portfolio kann aber Aufschluss darüber geben, ob die starken Performer der Vergangenheit auch für die Zukunft gerüstet sind.

Tipp: Eine Dachfonds-Lösung für eine umfassende Streuung in mehrere Mischfonds gibt es für Anleger mit dem Patriarch Select Wachstum investieren wollen. Die Gewichtung in Aktien- und Rentenfonds erfolgt anhand der aktuellen Markteinschätzung für maximale Flexibilität.

;) Foto: © / Christophe Baudot / fotolia

Geraten Mischfonds mit einem hohen Rentenanteil jetzt schneller in Schieflage?

Foto: © / Christophe Baudot / fotolia

Geraten Mischfonds mit einem hohen Rentenanteil jetzt schneller in Schieflage?