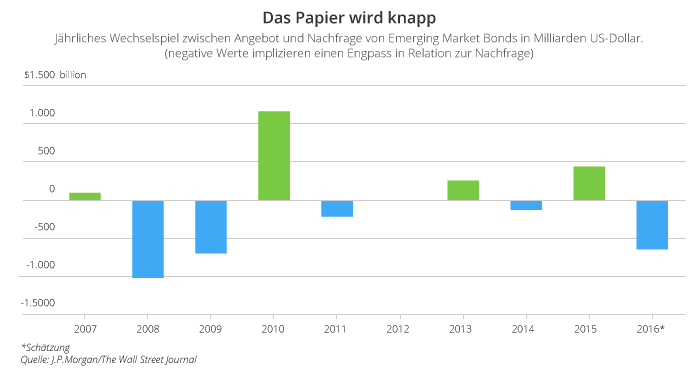

Im Juli erhielten Emerging Market Bonds mehr als 18 Milliarden US-Dollar, Im August sind bislang fünf weiter Milliarden hinzugekommen, meldet der Datenanbieter EPFR. Eine ähnlich hohe Nachfrage nach Schwellenländer-Anleihen gab es zuletzt zum Höhepunkt der Finanzkrise in den Jahren 2008 und 2009 (siehe Grafik). Die Zahl der Emissionen liegt derzeit zwar höher als im vergangenen Jahr, jedoch reicht das Angebot bei weitem nicht aus, um diese enorm hohe Nachfrage zu bedienen, berichtet das Wall Street Journal und beruft sich dabei auf Daten des Unternehmens Dealogic. Die Investmentbank J.P.Morgan schätzt, dass die weltweite Nachfrage nach Anleihen bis zum Ende des Jahres um 46 Prozent zunehmen werde.

Der Effekt auf die Rendite der Schuldtitel ist gravierend und zeigt sich am deutlichsten an den Spreads und der Handelbarkeit der Anleihen. Zum Beispiel befanden sich die Spreads von qualitativ hochwertigen Emerging-Market Bonds bislang auf einem ähnlichen Niveau wie die von minderwertigen US-Unternehmensanleihen (Junk Bonds). Das liegt vor allem an den Währungs- und politischen Risiken in den Schwellenländern. Weil jedoch Investoren immer intensiver nach Anleihen mit einer hohen Zinszahlung suchen, werden Emerging-Market-Anleihen jetzt wie Investment Grade Unternehmensanleihen (Corporate Bonds) gehandelt, zeigen Daten der Rating-Agentur Moody’s.

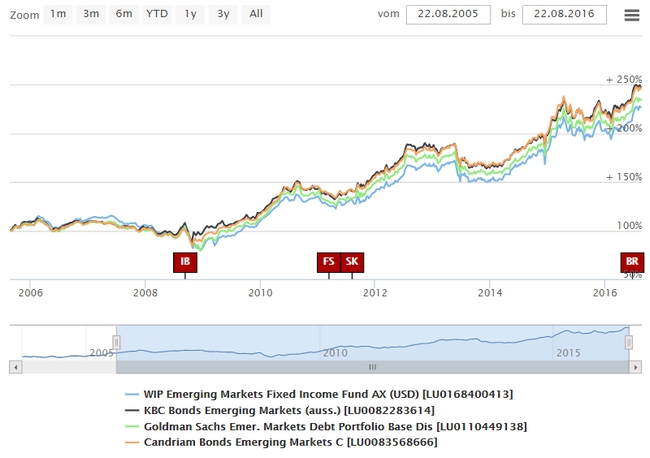

Rentenfonds mit einem regionalen Schwerpunkt auf den Emerging Markets haben seit den Krisenjahren 2008 und 2009 einen bemerkenswerten Run hingelegt (siehe Chart-Tool). Zu den erfolgreichsten Performern der vergangenen fünf Jahre zählen der WIP Emerging Markets Fixed Income Fund AX (ISIN: LU0168400413) mit 75,96 Prozent (FWW, 23.08.2016), der KBC Bonds Emerging Markets (ISIN: LU0082283614) mit 74,85 Prozent und der Goldman Sachs Emerging Markets Debt Portfolio Base Fonds (ISIN: LU0110449138) mit 74,31 Prozent Wertsteigerung.

Langfristige Investoren bleiben jedoch wachsam und ruhen sich nicht auf den Weitsteigerungen der Vergangenheit aus. Die hohe Nachfrage im laufenden Jahr hat die Preise der Schwellenländer-Anleihen in die Höhe getrieben. Eine fundamentalwirtschaftliche Verbesserung der Emerging Markets ist jedoch nicht in Sicht. Sollte die Nachfrage plötzlich ausbleiben oder das Angebot der Neuemissionen schlagartig steigen, könnte das die Balance des Marktes gefährden und zu „unangenehmen“ Preisentwicklungen führen, urteilt das WSJ.

Die steigende Zahl von europäischen Staatsanleihen mit negativen Zinsen wird die Investoren weiterhin dazu veranlassen, sich nach ertragreicheren Marktsegmenten umzuschauen. Die Kurse werden weiter steigen und die Zinsen tiefer in den negativen Bereich rutschen. Der Fondsmanager des 28 Milliarden Dollar schweren Elliot Management Hedge Fonds, Paul Singer, sprach in der vergangenen Woche von der größten Bond-Blase in der Geschichte“. Er warnt Investoren ausdrücklich davor, Staatsanleihen mit negativen Zinsen zu kaufen und hält einen plötzlichen und intensiven Crash des Marktes für denkbar.

Einige Investoren suchen bereits Investments im Aktienmarkt als rentable Alternative zum Anleihenmarkt in den Schwellenländern. Die Erholung der Rohstoffpreise und die niedrigen Zinsen bieten gute Rahmenbedingungen für Emerging-Markets-Aktien.

;) Foto: © gilbertc / fotolia

Wo gibt es noch Zinsen auf Staatsanleihen?

Foto: © gilbertc / fotolia

Wo gibt es noch Zinsen auf Staatsanleihen?