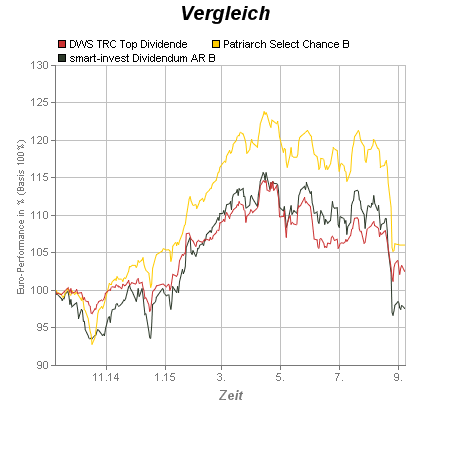

Ein Beispiel hierfür ist etwa der DWS TRC Top Dividende (WKN: DWS08P), quasi eine Kopie des beliebten DWS Top Dividende (WKN: 984811) – nur mit eingebautem Kontrollmechanismus. Investiert wird nahezu vollständig in dieselben dividendenstarken Positionen wie im Masterfonds. Dabei steht „TRC“ für DWS Trend- und Risiko-Control-System, Grundlage ist ein Trend- und Risikoindikator. „Je nach Marktlage und abhängig von einer Vielzahl von Indikatoren lässt sich mit diesem System das Aktienmarktrisiko in dem Fonds steuern und von positiven Marktentwicklungen profitieren“, heißt es bei DWS. In guten Börsenzeiten bedeutet das: Der Fonds partizipiert bis zu 100 Prozent an den Kurschancen des DWS Top Dividende. Erkennt das System jedoch Risiken, wird diese Quote am Aktienmarktrisiko des Masterfonds zurückgefahren. So soll die Schwankungsanfälligkeit gesenkt und die Rendite optimiert werden. Die Absicherung selbst erfolgt über Derivate. Zurzeit scheint diese Strategie aufzugehen. So heißt es im aktuellen Monatsbericht: „Der DWS TRC Top Dividende schloss den August 2015 mit einem Verlust von knapp vier Prozent ab. Damit entwickelte sich der Fonds deutlich besser als der Masterfonds DWS Top Dividende, der einen Wertverlust von knapp 6,5 Prozent verzeichnete. Beide Indikatoren generierten im Monatsverlauf deutliche Warnsignale, so dass aktuell mehr als die Hälfte des Aktienmarktrisikos des Masterfonds abgesichert wird.“

Ebenfalls auf Kontrollmechanismen setzt der Dachfonds Patriarch Select Chance (WKN: A0JKXY) von Hauck & Aufhäuser. Hier können bis zu 100 Prozent des Fondsvermögens in Aktienfonds investiert werden. Entwickeln sich die Märkte negativ, greift die Trend 200-Absicherungssystematik. Hierbei wird keine buy-and-hold-Systematik verfolgt, sondern das Investitionstiming wird auf Basis der Signale der 200-Tage-Linie getroffen. Die 200-Tage-Linie gilt als bewährter technischer Indikator. Geparkt wird das Vermögen in ausgewählten Geldmarktfonds – solange, bis wieder ein Kaufsignal erfolgt und eine Re-Investition ausgelöst wird.

Auf Absicherung setzt auch der Smart Invest Dividendum (WKN: A0JMXF). Bis zu 100 Prozent des Netto-Teilfondsvermögens können in Aktien angelegt werden, dabei ist das Fondsmanagement immer auf der Suche nach Dividendenschnäppchen. Da diese bei einem Börsen-Crash ebenfalls Verluste erleiden würden, ist das Portfolio über passende Index-Futures abgesichert. Fallen die Kurse von mehr als der Hälfte der 1.000 weltweit von den meisten Analysten beobachteten Aktien, zeigt der Sicherungsmechanismus seine Wirkung.

;) Foto: © / vencav / Fotolia.com

Foto: © / vencav / Fotolia.com