Aufgrund dieses immensen Investitionsbedarfs sind zunehmend private Geldgeber gefragt und auch immer mehr Anleger entdecken dieses Investmentthema für sich. „Die Vorteile von Infrastrukturinvestments liegen in den geringen Ausfallraten und den sicheren Einnahmeströmen durch Nutzungsgebühren. Zudem bieten Infrastrukturaktien einen gewissen Inflationsschutz und die Konjunkturabhängigkeit ist gering“, betont Christian Riemann, Fondsmanager bei der Frankfurter Investmentboutique Veritas. Der Kapitalmarktexperte managt den Branchen-Fonds Ve-Ri Listed Infrastructure (WKN: 976334), mit dem Privatanleger global breit gestreut Zugang zu diesem Mega-Markt erhalten. Charakteristisch für den Bereich Infrastruktur sind zudem eine hohe Anbieterkonzentration – viele Unternehmen verfügen über eine Monopolstellung –, eine geringe Rohstoffpreisabhängigkeit sowie stabile Cash-Flows dank langjähriger Nutzungsverträge.

Im Fokus: Unterbewertete Qualitätsaktien

Kennzeichen des Veritas-Fonds ist ein prognosefreier Investmentprozess. Die Basis hierfür bildet ein eigens entwickeltes Quality-Value-Modell, das Qualitäts- und Value-Indikatoren kombiniert. „Unser System selektiert unterbewertete Qualitätsaktien mit Hilfe eines standardisierten Bewertungsprozesses“, erklärt Riemann das Auswahlverfahren. „Damit ist gewährleistet, dass wir nur Unternehmen ins Portfolio aufnehmen, die über eine hohe finanzielle Stabilität und über eine günstige Bewertung verfügen. Als weiteres Kriterium dient der Extreme Value at Risk.“ Aktien mit besonders hohen Verlustrisiken finden demnach keine Aufnahme ins Portfolio. „Zudem müssen die von uns selektierten Unternehmen über ein gutes ESG (Environment, Social, Governance)-Rating verfügen, wobei das Hauptaugenmerk auf Governance, also den Faktoren der guten Unternehmensführung, liegt.“, ergänzt der Fondsmanager. Grundsätzlich sieht der Veritas-Ansatz vor, Aktien nur dann zu kaufen, wenn sie an der Börse unter ihrem „wahren“ Wert (Value) gehandelt werden.

Inhaltlich fokussiert der Fonds auf Unternehmen aus dem Bereich Kern-Infrastruktur. Hierzu zählen die Sektoren Energie, Transport, Wasser und Kommunikation. Aktuell umfasst das Portfolio rund 30 Titel, darunter finden sich Unternehmen wie etwa die Flughafen Wien AG, die Gesellschaft Canadian National Railway, der spanische Gasleitungsnetzbetreiber Enagas oder beispielsweise das kanadische Energieversorgungsunternehmen Fortis. Das Segment „Energieversorgung“ ist aktuell mit einem Anteil von knapp 42 Prozent am höchsten gewichtet.

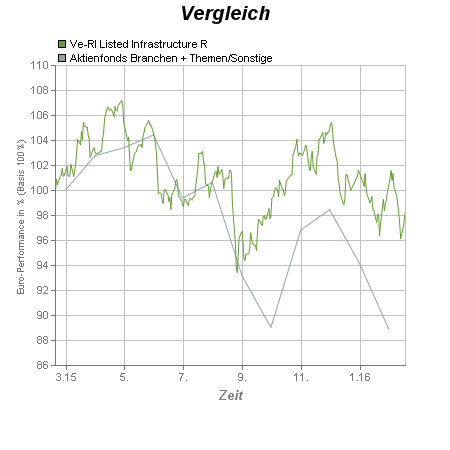

Für Riemann stellen Infrastruktur-Fonds – insbesondere in Anbetracht der aktuell sehr volatilen Aktienmärkte – eine interessante Anlagealternative dar: „Derzeit halten sich globale Infrastrukturaktien im Vergleich zu den weltweiten Aktienmärkten sehr stabil. So hat etwa der MSCI World NR (EUR) seit Jahresanfang um 9,21 Prozent nachgegeben, während unser Ve-Ri Listed Infrastructure nur um 3,67 Prozent nachgab (Stand: 17.Februar 2016).“

Aufgelegt wurde der Fonds bereits im Jahr 2001, Mitte 2014 wurde ein Strategiewechsel vollzogen. Wie die Performancedaten zeigen, hat sich der Anlageschwerpunkt auf Kern-Infrastruktur bislang ausgezahlt: MIt Stand zum 1. Mai 2016, zwei Jahre nach dem Strategiewechsel, erzielte der Fonds eine Gesamtperformance von rund 31 Prozent (Quelle: Veritas Investment, 01.05.2014 bis 29.04.2016). Diese positive Entwicklung geht einher mit einer geringen Volatilität und einem deutlich niedrigeren maximalen Verlust im Vergleich zur Benchmark, dem NMX Infrastructure Composite. Der Index wies in den genannten zwei Jahren eine Schwankungsbreite von 15,8 Prozent auf, während die Volatilität des Ve-Ri Listed Infrastructure bei lediglich 10,9 Prozent lag. Auch der maximale Verlust der Benchmark ist mit -24,4 Prozent nahezu doppelt so hoch wie der des Fonds (-12,8 Prozent). Gemeinsam mit der Tranche für institutionelle Investoren kommt der Fonds aktuell auf ein Volumen von rund 12,7 Millionen Euro.

Tipp: Sie möchten mehr über den Ve-Ri Listed Infrastructure erfahren? Dann möchten wir Sie gerne auf unsere anstehende Webkonferenz am 1. Juni 2016 hinweisen.

;) Foto: © / denyshutter / Fotolia

Mit entsprechenden Themen-Fonds können Anleger am Mega-Markt Infrastruktur partizipieren

Foto: © / denyshutter / Fotolia

Mit entsprechenden Themen-Fonds können Anleger am Mega-Markt Infrastruktur partizipieren