Der zuletzt massive Verkauf von Anlagen aus den Schwellenländern hat viele Anleger verunsichert. Marie Cardoen, Head of Retail bei Goldman Sachs Asset Management für Deutschland und Österreich, hat daher fünf Aspekte, die nun für Emerging-Markets-Investoren wichtig sind, beleuchtet.

1. Was treibt die Schwäche der EM-Vermögenswerte an?

„Die Schwellenländerinvestments wurden durch drei Wellen geschwächt. Im ersten Quartal dieses Jahres verlangsamte sich das globale Wachstum. Die zweite Welle ging eher von politischen Entwicklung in Ländern wie Brasilien und Mexiko aus. Die dritte Welle entstand erst kürzlich durch den zunehmenden Handelskonflikt zwischen den USA und China. Dadurch entwickelten sich kleinere asiatische Volkswirtschaften, die Teil der chinesischen Wertschöpfungskette sind, schlechter“, so die EM-Expertin in ihrem Marktkommentar. Um das Erholungspotential und die Attraktivität von EM-Vermögenswerten zu beurteilen, sei nun Geduld gefragt. Der Ausblick bleibe jedoch positiv: „Wir gehen davon aus, dass die längerfristigen Argumente für Schwellenländeranlagen intakt bleiben.“ Dazu zählt Cardoen ein starkes Wachstum, die demografischen Entwicklungen, eine niedrige Verschuldung, solide Bilanzen sowie zum Beispiel das Wachstumspotenzial bei Unternehmensgewinnen.

2. Sind Schwellenländer anfällig, wenn ausländische Kapitalzuflüsse zurückgehen?

Auch in diesem Punkt kann Marie Cardoen die Anleger beruhigen: „Verglichen mit früheren angespannten Marktphasen sind Schwellenländer mittlerweile viel besser aufgestellt, um einen plötzlichen Einbruch ausländischer Kapitalzuflüsse zu bewältigen.“ Denn erstens hätten die meisten Schwellenländer reichlich Devisenreserven aufgebaut, um dies ausgleichen zu können, und zweitens seien ihre Fundamentaldaten mittlerweile einfach positiver. Zudem seien in EM-Vermögenswerte bereits erhebliche Risiken eingepreist. Dies verringert ihrer Einschätzung nach die Gefahr, dass die Bewertungen weiter zurückgehen, was zu zusätzlichen Abflüssen führen könnte.

3. Und wie sind die Aussichten für Kapitalzuflüsse in Schwellenländer?

Hier führt die Kapitalmarktexpertin zunächst das Thema sinkende Liquidität an: „Die globale quantitative Lockerung verwandelt sich Stück für Stück in eine quantitative Straffung. Die entsprechend höheren Zinssätze in den Industrieländern dürften zu geringeren Kapitalzuflüssen in den Schwellenländern beigetragen haben. Unserer Meinung nach drückt sich hier eine breitere, globale Portfolioanpassung aus, die nicht exklusiv mit den Schwellenländern zusammenhängt.“

Die aktuelle Stärke des US-Dollars spiegele wider, wie solide sich das US-Wachstum derzeit entwickelt. „Zweifellos haben Verschiebungen in den Anlegerpositionierungen das Ausmaß dieser Entwicklung gestützt“, so Cardoen weiter. Sollte sich die positive Dynamik der globalen Konjunktur stabilisieren oder fortsetzen, dürfte das den Aufwärtstrend des Dollars bremsen und den Druck auf die Schwellenländer mindern. Außerdem: Die Volkswirtschaften der Schwellenländer wachsen weiterhin deutlich schneller als ihre Pendants in den Industrieländern. „Nur China bildet dabei eine Ausnahme. Ein langsameres Wachstum ist jedoch nicht gleichbedeutend mit einem Wachstumsrückgang, daher bleibt das Gesamtbild intakt“, so die Analyse.

4. Ist die jüngste Preisentwicklung bei den EM-Investments gerechtfertigt?

„Die zuletzt unterdurchschnittliche Entwicklung der Schwellenländer kam plötzlich und wirkte sich willkürlich auf EM-Vermögenswerte aus“, fasst Cardoen zusammen. Spezifische Faktoren hätten eine Preiskorrektur in ausgewählten Märkten gerechtfertigt, aber eine breite und anhaltende Schwäche erscheine nicht begründet. „Wir halten angesichts der starken gesamtwirtschaftlichen Fundamentaldaten und der verbesserten Widerstandskraft an unserer langfristig optimistischen Haltung gegenüber den Schwellenländern fest.“

5. Welcher Investmentansatz ist vor allem für EM-Anleihen geeignet?

Auch hier bleibt Marie Cardoen zuversichtlich: „Das Anlageuniversum für Schwellenländeranleihen ist riesig und sehr vielfältig und dürfte von einer vielversprechenden Makro- und Mikrodynamik profitieren. Faktoren wie ein starkes Wachstum, eine gute demographische Entwicklung, niedriger Verschuldungsgrad, allgemeine Bilanzstabilität und das Wachstumspotenzial der Unternehmensgewinne werden dem über einen mittel- bis langfristigen Anlagehorizont zugutekommen.“ Die Vielfalt innerhalb der Anlageklasse schaffe zudem „Vielfalt in der Performance“. Deshalb sei ein aktives Management unerlässlich. Hohe Renditen und Spread-Prämien könnten sich auch aus Faktoren wie zum Beispiel geringer Liquidität, Kreditrisiken und politischen Unsicherheiten ergeben. Eine geschickte Anleihenauswahl kombiniert mit einer Top-Down-Makroanalyse könne Investmentchancen aufzeigen, bei denen Renditen und Spread-Prämien die damit verbundenen Risiken adäquat kompensieren.

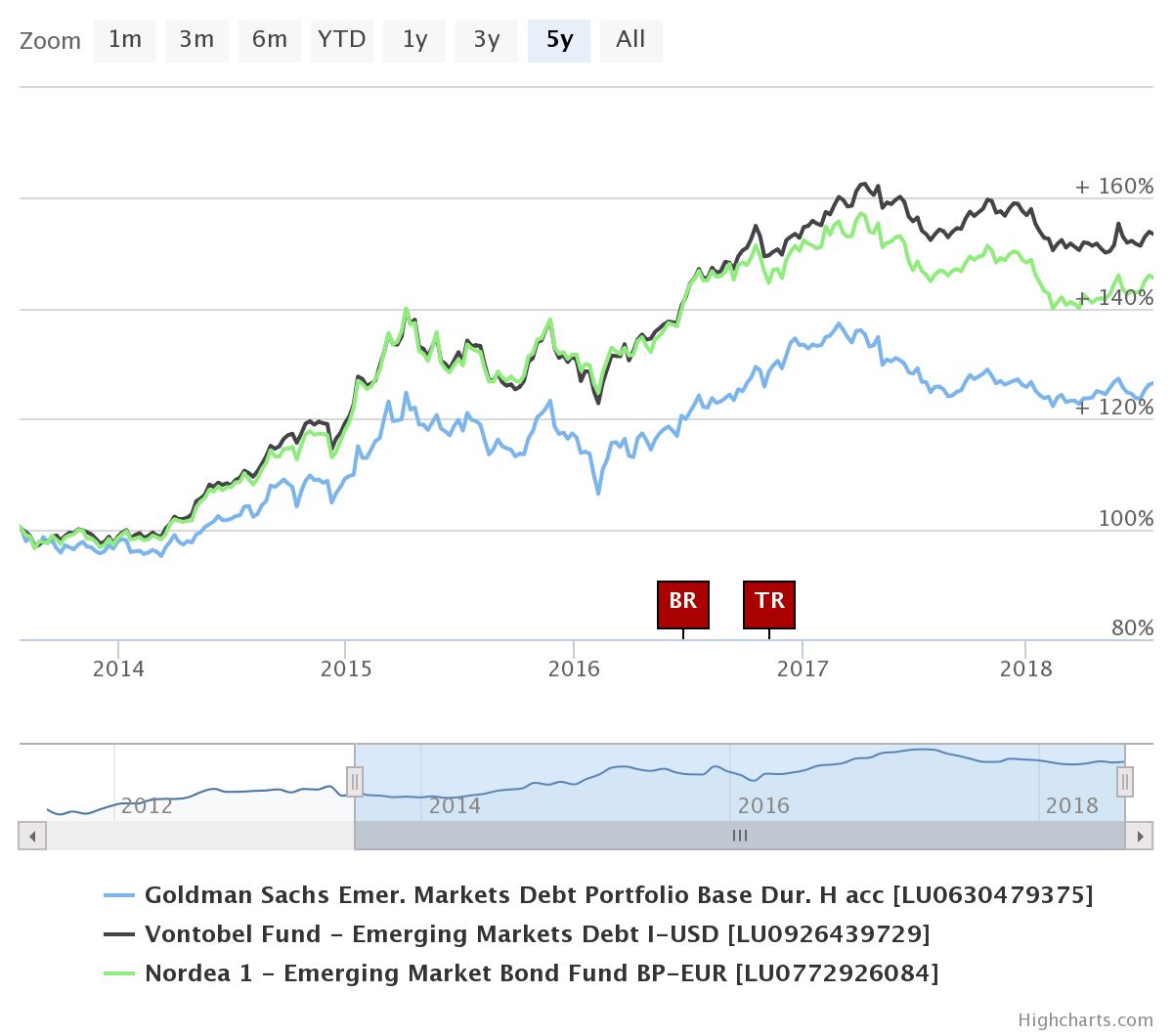

Das Chartbild zeigt eine Auswahl an EM-Rentenfonds, die Sie über FondsDISCOUNT.de ohne Ausgabeaufschlag kaufen können:

;) Foto: © / Egor / Fotolia

Bei Goldman Sachs AM ist man optimistisch, was die weitere Entwicklung in den Emerging Markets angeht

Foto: © / Egor / Fotolia

Bei Goldman Sachs AM ist man optimistisch, was die weitere Entwicklung in den Emerging Markets angeht