Das Geldpolitik-Komitee der Bank of England (BoE) unter dem Vorsitz von Governor Mark Carney stimmt mit sieben zu zwei Stimmen für eine Erhöhung der Zinsen von 0,25 auf 0,5 Prozent im britischen Währungsraum. Weitere Zinsschritte seien jedoch nicht unmittelbar geplant, weil die Entwicklung der britischen Wirtschaft vor dem Hintergrund des Austritts aus der Europäischen Union im Jahr 2019 als „fragil“ gilt, wie aus dem Bericht der BoE hervorgeht.

Der Nachrichtenagentur Bloomberg zufolge seien weitere Zinsschritte im Vereinigten Königreich erst Ende kommenden Jahres und dann erst wieder in 2020 geplant. Der Zinsschritt beendet die expansive Geldpolitik, welche nach dem Brexit als Stimulus für die Wirtschaft ausgelöst wurde. Er soll die Inflation in Großbritannien in Schach halten, die durch die schwache Währung auf derzeit 3,2 Prozent angetrieben wurde.

Nach der Verkündung am Donnerstag stürzte das Pfund Sterling jedoch zu nächst um ein Prozent ab im Vergleich zum US-Dollar. Im Vergleich zum Euro verlor die britische Währung sogar 1,4 Prozent. Die Prognosen der BoE sehen eine Eindämmung der Inflation in Großbritannien bis auf 2,2 Prozent im Jahr 2020, wenn die Zinsen im gleichen Zeitraum auf ein Prozent ansteigen. Die Wirtschaft werde bis dahin um 1,7 Prozent wachsen. Diese Angaben sind jedoch mit Vorsicht zu genießen. Die Zentralbanker kündigten an, ihre Geldpolitik notfalls anzupassen, wenn der Brexit britische Haushalte, Unternehmen und Inflation negativ beeinflussen sollte.

Janus Henderson: Die Entscheidung war sehr vorsichtig

„Das Interessante an der Entscheidung der Bank of England ist der Satz, dass die Märkte eine weitere Eindämmung der Geldpolitik noch nicht angemessen eingepreist hätten“, sagt Portfolio-Manager Andrew Mulliner beim Fixed-Income-Team des weltweit tätigen Vermögensverwalter Janus Henderson Investors. Das lege den Schluss nahe, dass zukünftige Zinserhöhungen nur sehr langsam folgen dürften. Unter dem Strich sei die Zinserhöhung der britischen Zentralbank sehr vorsichtig.

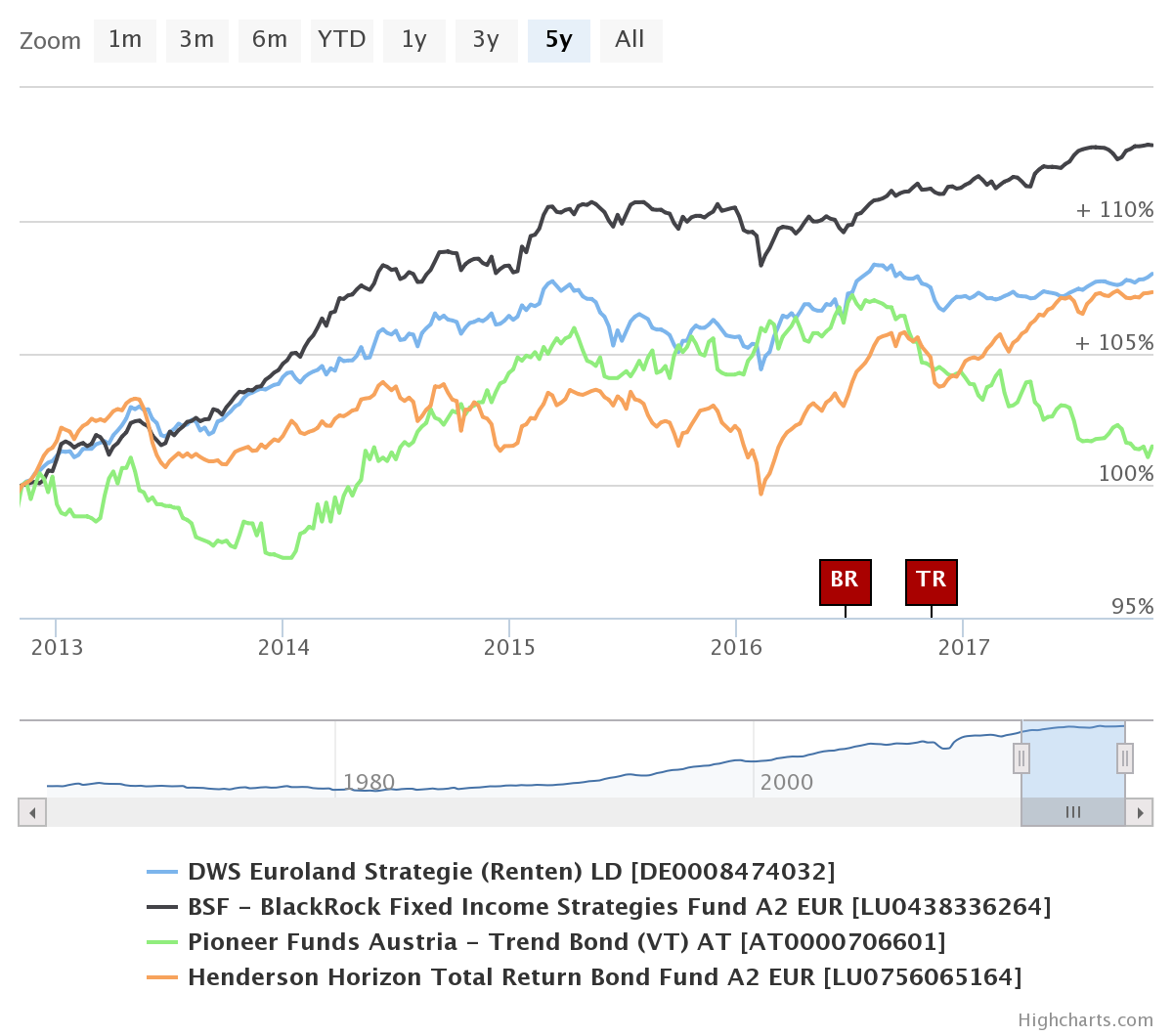

Mulliner managt den Henderson Horizon Total Return Bond Fund (ISIN: LU0756065164), der weltweit in eine große Bandbreite festverzinslicher und damit verbundener derivativer Instrumente investiert. In Großbritannien ist der Fonds zu 15,6 Prozent investiert. In den vergangenen fünf Jahren erzielte der Rentenfonds eine Rendite von 7,82 Prozent bei einer Volatilität von 2,26 Prozent.

Mulliner managt den Henderson Horizon Total Return Bond Fund (ISIN: LU0756065164), der weltweit in eine große Bandbreite festverzinslicher und damit verbundener derivativer Instrumente investiert. In Großbritannien ist der Fonds zu 15,6 Prozent investiert. In den vergangenen fünf Jahren erzielte der Rentenfonds eine Rendite von 7,82 Prozent bei einer Volatilität von 2,26 Prozent.

In Folge der Niedrigzinspolitik in Europa haben Rentenfonds zunehmend Schwierigkeiten, mit Staatsanleihen oder Unternehmensanleihen im Investmentgrade-Bereich überhaupt noch Rendite zu erzielen. Das zeigt auch ein Blick auf unseren Chartvergleich der Top-Seller unter den Rentenfonds.

Der DWS Euroland Strategie (Renten) LD (ISIN: DE0008474032) ist mit einer Performance von 8,2 Prozent nur unwesentlich besser als der Henderson Fonds. BlackRock erzielte mit dem Fixed Income Strategies Fund (ISIN: LU0438336264) 13,02 Prozent bei einer Volatilität von 1,52 Prozent im Untersuchungs-Zeitraum. Der drittplatzierte Pioneer Funds Austria - Trend Bond (ISIN: AT0000706601) konnte in fünf Jahren sogar nur 2,44 Prozent zulegen bei einer Volatilität von 2,72 Prozent.

Renten-Anleger auf der Jagd nach Rendite

Investoren, die auf dem Rentenmarkt nach Rendite suchen, müssen sich weiter ins Risiko begeben. Daran wird auch die zaghafte Zinserhöhung in Großbritannien nichts ändern. Doch wer sucht, der wird auch fündig, zum Beispiel im Aramea Rendite Plus (ISIN: DE000A0NEKQ8). Der Fonds mit einem Investmentschwerpunkt auf Nachranganleihen erzielte in fünf Jahren eine Wertsteigerung von 44,39 Prozent. Der ACATIS IfK Value Renten (ISIN: DE000A0X7582) steigerte seinen Wert mit einem Schwerpunkt auf unterbewertete Schuldverschreibungen um 35,75 Prozent.

Weitere Informationen zu den beiden Top-Performern finden Sie hier:

Eine ideale Beimischung für das Renten-Portfolio

Hinweis: Alle vorgestellten Fonds sind über FondsDISCOUNT.de ohne Ausgabeaufschlag erhältlich.

;) Foto: © nmann77 / fotolia

Die Furcht vor dem Brexit lässt die Zinswende in Großbritannien nur langsam voranschreiten.

Foto: © nmann77 / fotolia

Die Furcht vor dem Brexit lässt die Zinswende in Großbritannien nur langsam voranschreiten.