Im Gegensatz dazu sind die Absatzerwartungen von Renten- und Geldmarktfonds in dem Zeitraum um mehr jeweils mehr als 20 Prozentpunkte gestiegen. Damit werden die Absatzpotenziale von Renten von 55 Prozent als gut oder sehr gut eingeschätzt. Befragt wurden 56 Fondsgesellschaften zu ihren Absatzerwartungen für 2016.

Die Ergebnisse der Feri-Umfrage decken sich auch mit einer aktuellen BVI-Erhebung, nach der Rentenfonds im Januar mit 2,1 Milliarden Euro die höchsten Nettomittelzuflüsse erhielten. Aktienfonds verloren netto -0,7 Milliarden Euro. Der historisch schlechte Börsenstart hat also im verwalteten Publikumsfondsvermögen seine Spuren hinterlassen. Die Fondsgesellschaften verwalteten Ende Januar 2016 insgesamt 853 Milliarden Euro in Publikumsfonds. Das sind rund drei Prozent weniger als Ende 2015 (883 Milliarden Euro).

Obwohl Aktienfonds immer noch die beliebteste Anlageklasse bleiben, dokumentieren die Zahlen ein gesteigertes Sicherheitsbedürfnis der Anleger. Viele wollen die hohen Schwankungen an den Börsen am liebsten am Rentenmarkt aussitzen.

„Die Turbulenzen der Aktienmärkte in den vergangenen Monaten haben die Absatzerwartungen vor allem bei Aktien, aber auch bei Gemischten Sondervermögen und Alternative Investments schwächer werden lassen“, kommentiert Christian Michel, Direktor und Leiter Funds bei FERI, die Ergebnisse der Umfrage. „Der Anstieg der Absatzerwartungen im Rentenbereich deutet darauf hin, dass viele Fondsgesellschaften für 2016 einen volatileren Aktienmarkt erwarten.“

Die gesteigerte Nachfrage nach Rentenfonds ist ein Ausdruck des hohen Sicherheitsbedürfnisses der Privatanleger. Um der überdurchschnittlich hohen Volatilität zu entkommen, nehmen Anleger eine geringere Rendite auf ihr Investmentkapital derzeit offenbar gern in Kauf.

Denn die Renditen auf Staatsanleihen sind schon seit längerem auf einem historisch niedrigen Stand. Die ultralockere Geldpolitik der Zentralbanken hat dazu beigetragen. Auch im Investmentgrade-Bereich bei Unternehmensanleihen gibt es derzeit nicht einmal mehr ein Prozent Zinsen. Wer mehr will, der muss sich nach globalen Rentenstrategien umschauen.

Investieren mit gutem Gewissen

Außerhalb von globalen Rentenstrategien, die durchaus noch rentabel sein können, erhalten Privatanleger auf dem europäischen Markt also nur noch Renditen,

die deutlich unterhalb von dem Niveau von Aktienfonds liegen. Wer damit umgehen kann und lieber in Unternehmen und Geschäftsmodelle investiert, hinter denen er auch zu 100 Prozent steht, für den sind ethische und nachhaltige Rentenstrategien vielleicht das Richtige.

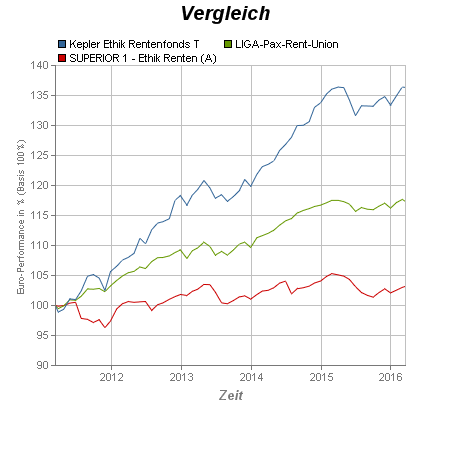

die deutlich unterhalb von dem Niveau von Aktienfonds liegen. Wer damit umgehen kann und lieber in Unternehmen und Geschäftsmodelle investiert, hinter denen er auch zu 100 Prozent steht, für den sind ethische und nachhaltige Rentenstrategien vielleicht das Richtige. Der Kepler Ethik Rentenfonds (WKN: 690005) hat sich ethische Ausschlusskriterien gesetzt und investiert nur in Anleihen internationaler Emittenten, die in Euro begeben sind. Wer in den vergangenen fünf Jahren in dem Fonds investiert war, konnte eine Wertsteigerung von 37,01 Prozent erzielen (Edisoft: 15.03.2016).

Der Liga-Pax-Rent von Union Investment (WKN: 849122) investiert auch nachhaltig, kann aber darüber hinaus noch Erträge aus Fremdwährungsanleihen erzielen. In den vergangenen Jahren gab es mit dieser Anlagestrategie noch eine Rendite von 17,87 Prozent.

Der Superior 1 – Ethik Renten (WKN: A0J4XX) der Kapitalanlagegesellschaft Schelhammer & Schattera investiert in fest und variabel verzinste Schuldverschreibungen sowie Pfand- und Kommunalbriefe von nachhaltig ausgerichteten Emittenten. Neben einer Finanzanalyse und Bonitätsprüfung achtet ein Ethikbeirat darauf, dass die Ausschlusskriterien nicht verletzt werden. Seinem Namen macht der Superior im Hinblick auf die Performance noch keine Ehre: In den vergangenen fünf Jahren gab es für Anleger lediglich 3,51 Prozent.

;) Foto: © / waldemarus / Fotolia

Der Rentenmarkt gilt derzeit als Beruhigungspille für gestresste Aktionäre.

Foto: © / waldemarus / Fotolia

Der Rentenmarkt gilt derzeit als Beruhigungspille für gestresste Aktionäre.