„Die Entscheidung der EZB über eine Reduzierung des Anleihenkaufprogramms entsprach unseren Erwartungen sowie dem Marktkonsens“, teilt die Investmentgesellschaft Columbia Threadneedle mit. Auch Janus Henderson Investments war „nicht überrascht“ von dem Ausgang der Pressekonferenz Mario Draghis. Paul Hatfield, Global Chief Investment Officer bei Alcentra (BNY Mellon IM) überspitzte es mit den Worten: „Die Ankündigung entsprach so sehr unseren Erwartungen, dass sie fast enttäuschte.“

Eintreffende Prognosen mögen die Märkte. Doch nicht immer ist es so einfach. Aktiengesellschaften mit schlechten Quartalszahlen versuchen ihre Ergebnisse in verklausulierten Pressemitteilungen schönzureden. Dabei gilt die Faustregel: Je komplizierter die Sprache, desto wahrscheinlicher sind Kursverluste einer Aktie. „Wenn Menschen gute Nachrichten haben, sagen sie das auch direkt“, erklärt David Pope, Chef der Abteilung Quantamental – einem Mix aus quantitativen und fundamentalen Forschung – bei S&P Global Market Intelligence. Bei schlechten Nachrichten hingegen würden die Leute dazu neigen, um diese herumzureden.

Neben dem nackten Zahlenwerk sind Sprache und Text weitere, wenn auch unstrukturierte Daten, die man nach Hinweisen auf Trading-Signale analysieren sollte. Künstliche Intelligenz kommt dabei immer öfter zum Einsatz. Wie gut KI darin bereits ist, Sprache zu simulieren, zeigt das Video des humanoiden Roboters Sophia vom Unternehmen Hanston Robotics mit Sitz in Hong-Kong. Auf einer Veranstaltung für Investoren in Saudi-Arabien wurde Sophia „eingebürgert“.

Roboter bedankt sich auf der Future Investment Initiative in Saudi-Arabien für Bürger-Rechte

Auch wenn das Interview mit der „künstlichen Intelligenz“ teils inszeniert wirkt, haben Investmentgesellschaften ein großes Interesse am Potenzial der Technologie mit der Bezeichnung „Natural Language Processing“ (NLP), mit der Maschinen die Nuancen der menschlichen Sprache verstehen lernen. Immer leistungsfähigere Prozessoren und Fortschritte in der Programmierung erlauben es Datenwissenschaftlern große Textmengen in eine „potenzielle Goldmine für Investoren“ zu verwandeln, wie die FT schreibt. Selbst für ein Team von Superanalysten ist es undenkbar, tausende Dokumente von Unternehmensberichten zu transkribieren und analysieren. Doch Maschinen können diesen Service in Sekundenschnelle leisten.

Interessant ist auch eine Analyse der Kommunikation von Aktiengesellschaften mit Analysten während der Berichts-Saison. Je weniger die Unternehmensführung auf Fragen von Analysten eingeht, desto höher ist die Wahrscheinlichkeit, dass die Aktienkurse im entsprechenden Quartal nachgeben. Schätzungen von S&P Global Market Intelligence zufolge sinkt der Kurs von unkommunikativen Aktiengesellschaften in den zwei Folgemonaten um 2,14 Prozent.

Natürlich gibt es noch viele andere Faktoren, die Aktienkurse beeinflussen und die Daten von S&P Global beziehen sich bislang nur auf ein einziges Quartal. Doch NLP gewinnt an Bedeutung. Das Unternehmen Prattle – was auf deutsch mit dem Begriff „Geschwätz übersetzt werden kann – benutzt NLP, um Zentralbank-Aussagen in Sekundenschnelle in expansiv (dovish) oder restriktiv (hawkish) einzuordnen. Diese Technologie wird nun auch für Aktiengesellschaften angewendet. Nicht nur Hedgefonds, auch traditionelle Asset Manager und sogar Staatsfonds zeigen Interesse an der Technologie. Auch wenn NLP noch in ihren Anfängen steckt verbreitet sich bei Asset Managern die Sorge, dass man zurückbleiben könnte, wenn man sich die neuen Daten nicht wenigstens anschaut.

Technologie-Aktien übertreffen Erwartungen

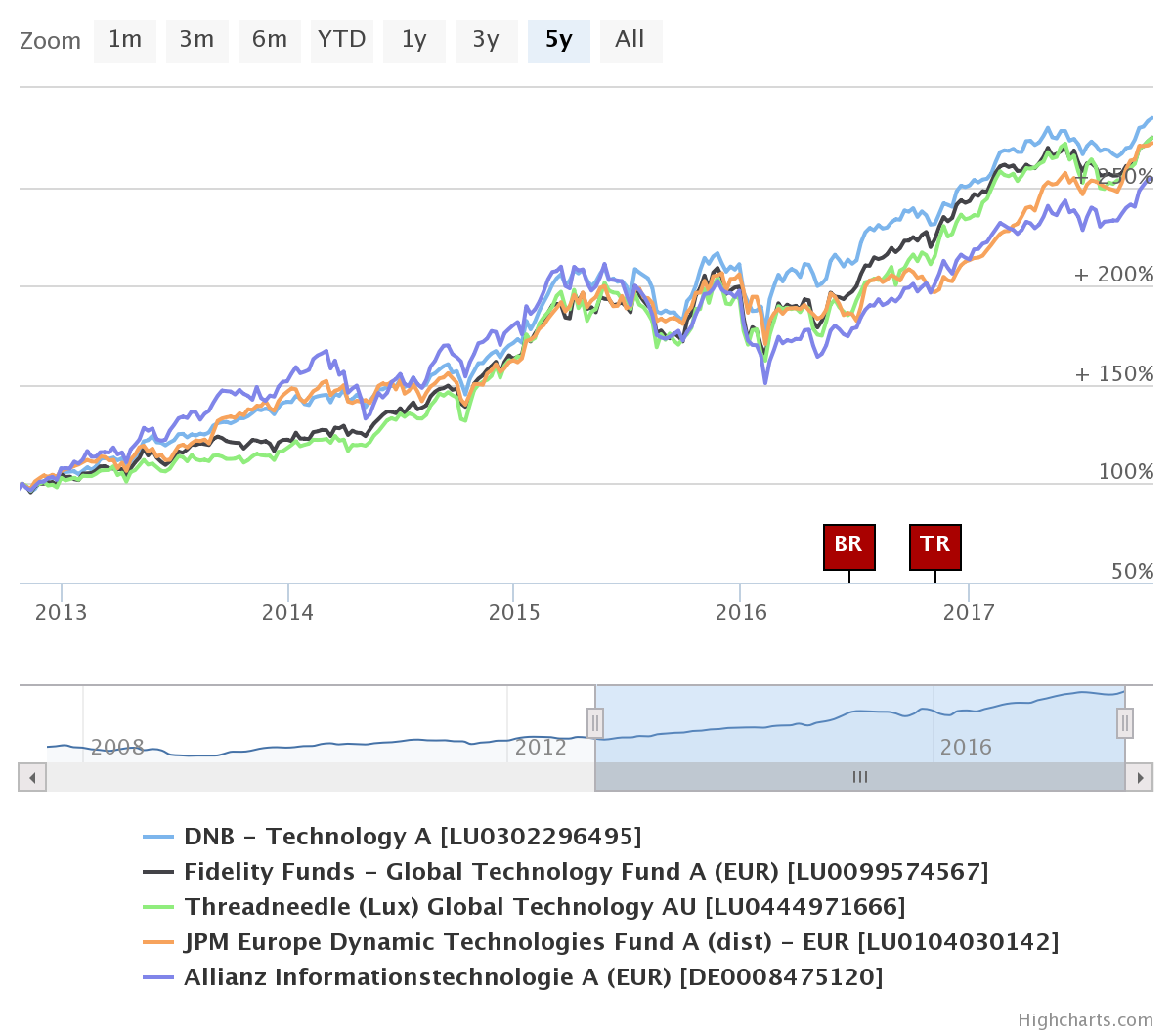

Relativ unkontrovers ist das anhaltende Wachstum der Informations-Technologie. Die großen Technologie-Unternehmen Alphabet, Amazon und Microsoft übertreffen am Freitag die Erwartungen der Analysten und profitieren von Aktienkurs-Steigerungen. Investoren, die bei diesen Trends dabei sein wollen, können einen Blick auf Technologie-Fonds werfen. Wir haben eine Auswahl der fünf stärksten Performer der vergangenen fünf Jahre für Sie zusammengestellt (siehe Chart).

Der DNB – Technology (ISIN: LU0302296495) investiert mit einer Bottom-Up-Strategie in Technologie-, Medien- und Kommunikationsunternehmen mit einem kompetenten Management. In fünf Jahren erzielte der Fonds eine Wertsteigerung von 184 Prozent bei einer Volatilität von 15 Prozent.

Der DNB – Technology (ISIN: LU0302296495) investiert mit einer Bottom-Up-Strategie in Technologie-, Medien- und Kommunikationsunternehmen mit einem kompetenten Management. In fünf Jahren erzielte der Fonds eine Wertsteigerung von 184 Prozent bei einer Volatilität von 15 Prozent.

Der Fidelity Funds – Global Technology Fund (ISIN: LU0099574567) investiert wie DNB auch überwiegend in den USA (66 %). Beim Threadneedle Global Technology (ISIN: LU0444971666) liegt das US-Exposure sogar bei 93 Prozent. Der Allianz Informationstechnologie (ISIN: DE0008475120) ist zu 87 Prozent in den USA investiert.

Besonders hervorzuheben ist der JPM Europe Dynamic Technologies (ISIN: LU0104030142), der nur in Europa investiert und damit für das laufende Jahr mit über 33 Prozent an der Spitze der Vergleichsfonds liegt. Wer also nicht ausschließlich auf die Technologie-Riesen aus dem Silicon Valley setzen möchte, kann den Sektor mit dem Tech-Fonds von JPM breiter streuen.

Hinweis: Bei FondsDISCOUNT.de sind alle Tech-Fonds ohne Ausgabeaufschlag und mit Sonderkonditionen bei der Depotführung erhältlich.

;) Foto: © Hanson Robotics /

Der Roboter Sophia lernt die menschliche Sprache, um besser zu agieren

Foto: © Hanson Robotics /

Der Roboter Sophia lernt die menschliche Sprache, um besser zu agieren