Die offenen Immobilienfonds blieben damit von den teils drastischen Verlusten anderer Assetklassen verschont. Dennoch rechnet Scope für das Gesamtjahr 2020 mit sinkenden Fondsrenditen. Hintergrund: Zahlreiche Mieter könnten Nachverhandlungen anstreben und gegebenenfalls Mietpreissenkungen durchsetzen. Dies hätte dauerhafte Auswirkungen auf die Einnahmen der Fonds und damit auch auf die Bewertung der Objekte. Hinzu kommen Mietpreisstundungen, die zumindest kurzfristig die Liquidität der Fonds belasten. Bekannteste Beispiele für einen Mietzahlungsstopp sind Adidas, H&M oder Deichmann.

Nutzungsarten:

Bei den Nutzungsarten, in denen die Fonds investiert sind, zeigen sich deutliche Unterschiede bei den Auswirkungen der Corona-Krise. Zurzeit sind besonders der Einzelhandel und hier vor allem der Non-Food-Bereich sowie die Gastronomie betroffen. Aber auch die Hotelbranche leidet stark. Die Krise wird mittelfristig aber auch Auswirkungen auf die Büroimmobilienmärkte haben, so Scope. Gut steht aktuell der Logistiksektor da und auch die Wohnimmobilien gelten als vergleichsweise stabil.

- Einzelhandel

Zu den wenigen Krisengewinnern gehört der Lebensmitteleinzelhandel, der Textilbereich leidet im stationären Einzelhandel hingegen massiv. Aus Sicht von Scope wird sich der bereits begonnene Strukturwandel deutlich beschleunigen und E-Commerce wird weiter stark an Bedeutung gewinnen.

- Hotel

Scope rechnet bei zahlreichen Hotelpächtern damit, dass sie versuchen werden, Anpassungen der Pachtzinsen zu erreichen – mit entsprechend negativen Auswirkungen auf die Einnahmen der offenen Immobilienfonds. Fraglich sei auch, welche Hotelbetreiber die Krise durchstehen und wie sie sich im Anschluss aufstellen werden.

- Co-Working

Anbieter von Co-Working-Flächen sind unmittelbar von der Corona-Krise betroffen. Bei dieser vergleichsweisen neuen Form der Büronutzung arbeiten Freiberufler oder digitale Nomaden meist in größeren, verhältnismäßig offenen Räumen unabhängig voneinander. Da ein physisches Zusammensitzen derzeit nicht möglich ist und solche Mietverträge meist kurzfristig gekündigt werden können, sind die Auswirkungen der Krise hier unmittelbar zu bemerken.

Bewertung der Fondsobjekte:

Potentielle Mietanpassungen und -ausfälle werden sich auch in den Bewertungen der Fondsobjekte niederschlagen. Die Bewertungen erfolgen vierteljährlich von unabhängigen Gutachten. Wesentliche Parameter der Bewertung sind einerseits die nachhaltig erzielbare Miete, aber auch aktuelle Marktpreise. Gerade bei der Feststellung von aktuellen Marktpreisen sieht Scope die Problematik, dass Transaktionen stocken oder wie im Hotelsektor fast vollständig zum Erliegen gekommen sind. Prognosen zu den Immobilienpreisen sind daher momentan kaum möglich, so Scope. Extreme Ausschläge erwartet Scope aber nicht, da das deutsche Gutachtersystem auf Nachhaltigkeit abstellt und somit zu einer gewissen Glättung führt.

Liquiditätssituation:

Die großen Liquiditätspolster der offenen Immobilienfonds haben in den vergangenen (zinslosen) Jahren die Rendite dieser Produkte belastet. In der Corona-Krise sind die aktuell mehr als 20 Milliarden Euro Cash hingegen ein Stabilitätsanker. Das verschafft in der aktuellen Krisensituation Sicherheit. Die Mittelzuflüsse in die Fonds gehen zwar zurück, allerdings haben Anleger bis Ende März 2020 nur marginale Beträge gekündigt, so Scope. Die zwölfmonatige Kündigungsfrist für Fondsanteile, die nach dem 22. Juli 2013 erworben wurden, trägt zusätzlich zur Stabilisierung in der aktuellen Situation bei.

Börsenkurse:

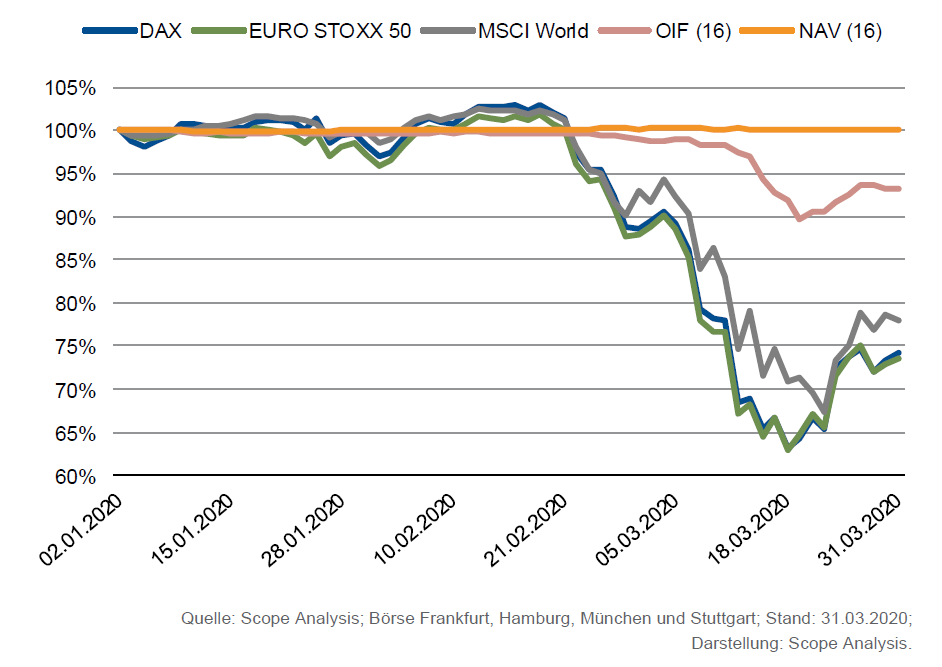

Ohne Einhaltung der Kündigungsfrist können Fondsanteile über die Börse verkauft werden. Dabei ist zu beachten, dass sich der Börsenkurs zwar am Net Asset Value (NAV) des Fonds orientiert, der Kurs aber letztlich von Angebot und Nachfrage abhängt. Scope hat die Handelskurse des ersten Quartals 2020 von 16 offenen Immobilienpublikumsfonds an vier deutschen Börsen (Frankfurt, Hamburg, München und Stuttgart) untersucht. In den vergangenen drei Monaten waren die Auswirkungen der Corona-Krise auch bei den offenen Immobilienfonds erkennbar, aber im Ergebnis unspektakulär. Bezogen auf den NAV je Anteil wurden die offenen Immobilienfonds im Januar 2020 im Durchschnitt noch mit einem Aufschlag in Höhe von 2,1 Prozent an der Börse gehandelt, im März 2020 dann jedoch mit einem Abschlag in Höhe von 2,9 Prozent. In der Spitze sind die Börsenkurse kurzfristig um etwa 10 Prozent gefallen, haben sich aber bis Ende März 2020 wieder deutlich erholt. Dabei waren die einzelnen Fonds durchaus unterschiedlich betroffen. An der Börse Stuttgart hat zum Beispiel der DWS grundbesitz europa vorübergehend knapp 19 Prozent an Wert verloren, der Wertgrund Wohnselect D hingegen nur 6,2 Prozent.

Grafik: Entwicklung Aktienindizes und die durchschnittliche Entwicklung der 16 offenen Immobilienfonds inkl. durchschnittlicher NAV-Entwicklung

Ausblick:

Nach Einschätzung von Scope werden die Renditen der offenen Immobilienfonds sinken. In welchem Umfang, hängt von der künftigen Marktentwicklung ab. Sollten die aktuellen Einschränkungen des öffentlichen Lebens in den kommenden zwei Monaten gelockert werden und staatliche Stützungsmaßnahmen greifen, erwartet Scope durchschnittliche Renditen der Fonds in einem Band zwischen 1,5 Prozent und 2,0 Prozent.

;) Foto: © / Sureeporn Teerasatean / 123rf

Foto: © / Sureeporn Teerasatean / 123rf