Der Begriff Smart Beta bedeutet, dass der ETF nicht mehr nur einen Vergleichsindex passiv nachbildet, sondern das Kapital regelbasiert investiert, zum Beispiel mit alternativen Gewichtungsmethoden. So kann beispielsweise das Übergewicht besonders hoch bewerteter Titel in einem Index reduziert werden. Damit steigt der Anteil von aktuell niedrig bewerteten Titeln, die ein größeres Wachstumspotenzial aufweisen. Die Folge: Der „Smart-Beta-ETF“ kann stärker als die zugrunde liegende Benchmark von der Wertentwicklung schwach bewerteter Titel profitieren.

Sind Smart Beta Fonds gefährlich für Investoren?

Aufgrund der großen Nachfrage nach Smart Beta Produkten warnen einige Marktteilnehmer bereits vor den Gefahren dieser Fondsklasse. Denn aktuellen Forschungen zufolge ist der Erfolg einiger Smart Beta Fonds nur darauf zurückzuführen, dass die unterliegenden Aktien sich verteuert haben, nicht aber weil die abgeänderten Indizes eine so starke Outperformance hervorgerufen hätten. Die enormen Mittelzuflüsse in dem Segment steigerten die Gefahr für Investoren, „auf dem Höhepunkt einer Blase einzukaufen“, sagt Rob Arnott, CEO des US-Analysehauses Research Affiliates. „In den nächsten drei bis fünf Jahren erwarte ich, dass einige Smart Beta Investoren eine große Enttäuschung erleben werden.“

Diese Meinung ist kein Einzelfall: Es gebe „beängstigende Ähnlichkeiten zwischen der augenblicklichen ETF-Mode und den beiden verheerenden Blasen am US-Aktienmarkt im Technologiesektor 1999 und im Finanzsektor 2006“, sagt auch Euan Munro, CEO von Aviva Investors, dem Asset Management-Arm des gleichnamigen britischen Versicherungs-Konzerns.

Andere Stimmen spielen die Gefahr von ETFs herunter: Smart Beta Fonds seien nur ein Fragment des Marktes für passives Investieren und passive Investments seien wiederum ein Fragment des Gesamtmarktes, sagt Martin Weithofer, Head of Strategic Beta bei Deutsche Asset Management.

Was sind die beliebtesten Smart Beta Fonds?

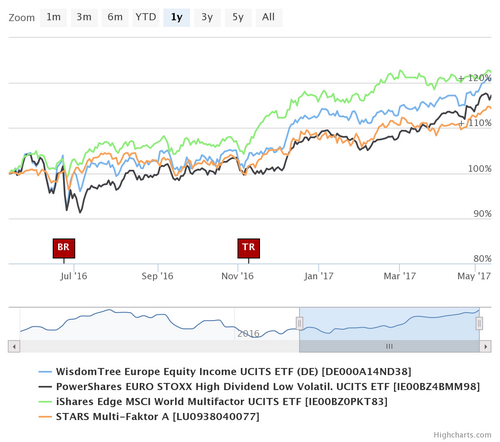

Wer sein Vermögen breit streut und nicht alles auf eine Karte setzt, kann auch Smart Beta als Strategie für sich nutzen. Zu den beliebtesten Fonds in dem Segment zählen Fonds auf Dividenden-Aktien, wie zum Beispiel der WisdomTree Europe Equity Income ETF (ISIN: DE000A14ND38), der in europäische Aktien mit der höchsten Dividendenrendite investiert. Nur die 30 Prozent der Aktien mit der höchsten Dividendenrendite kommen in den Fonds, gewichtet nach der Summer ihrer Ausschüttungen. Die Gewichtung wird einmal pro Jahr angepasst.

Der Invesco Power Shares Euro Stoxx High Dividend Low Volatility ETF (ISIN: IE00BZ4BMM98) verbindet die Dividendenstrategie um die Volatilitäts-Komponente. Der Smart Beta Fonds investiert nur in die 50 Aktien des Euro Stoxx Index mit der höchsten Dividenden-Rendite und niedrigsten Volatilität.

Noch einen Schritt weiter geht der Faktor ETF von BlackRock mit der Bezeichnung iShares Edge MSCI World Multifactor ETF (ISIN: IE00BZ0PKT83). Der Fonds macht sich gleich mehrere Faktoren zunutze, und zwar Value, Quality, Momentum und Size. Das bedeutet: Nur Aktien mit einer niedrigen Bewertung, einer hohen Qualität, einer guten Performance und einer hohen Marktkapitalisierung werden benutzt, um langfristig eine Outperformance im Vergleich zum Index zu erzielen. Leider weiß man nie genau, welcher Faktor zu welcher Marktphase am besten funktioniert. Der ishares Fonds investiert daher stets in alle Faktoren.

Wer es etwas genauer wissen möchte, könnte sich die Stars Multi-Faktor A (ISIN: LU0938040077) von StarCapital-Vorstand und Fondsmanager Markus Kaiser anschauen. „Nicht jeder Faktor funktioniert zu jeder Zeit“, so Kaiser im Interview mit FondsDISCOUNT.de. „Wir analysieren die trendstärksten Faktoren und setzen auf dieser Basis in einer Rotation immer auf den Stil, der gerade den besten und stärksten Trend aufweist, um von der Marktentwicklung zu partizipieren.“

Das vollständige Interview mit Markus Kaiser sehen Sie hier:

;) Foto: © phongphan5922 / fotolia

Wie viel Index tut dem Aktienmarkt gut?

Foto: © phongphan5922 / fotolia

Wie viel Index tut dem Aktienmarkt gut?